Etf что это простыми словами для детей

Биржевые ETF-фонды: определение понятия как работают, как инвестировать в ETF, риски и возможный доход

Работает он по следующей схеме:

Структура ЕТF-фондов

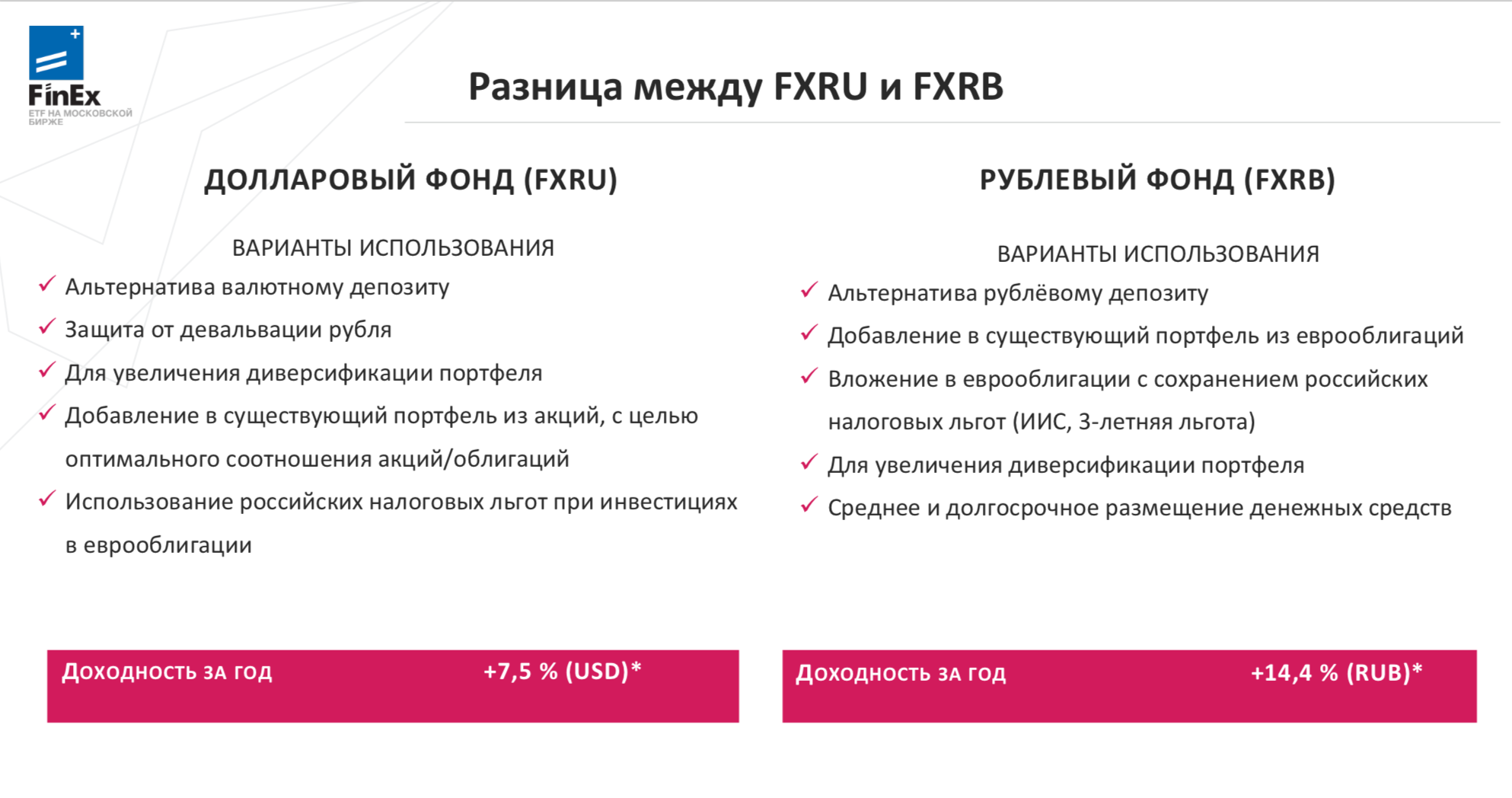

Структура этого биржевого инструмента зависит от того актива, на основе которого он создан. Например, в состав FXRU входятроссийские корпоративные облигации.

Кроме того, есть еще несколько разновидностей фондов, не представленных на ММВБ:

Вкладывая деньги в биржевой фонд, человек автоматически диверсифицирует свои инвестиции между всеми компаниями, входящими в применяемый индекс.

Чем ETF отличается от обычных акций

Главное отличие приобретения фонда от покупки акции в том, что это действие создает диверсифицированный портфель. Человек, ставший владельцем активов, выпущенных одной компанией, зависит от ее успехов на рынке. Если выбранная фирма разорится, вложенные в нее деньги будут потеряны.

Капитал держателя ETF менее подвержен риску. За счет того, что в фонд входят бумаги большого количества компаний, падение цены при возникновении проблем у части из них нивелируется ростом стоимости остальных.

Чем ETF отличается от ПИФов

Несмотря на схожесть этих инвестиционных инструментов, они имеют ряд ключевых отличий:

Доходность и риски фондов

Статистика торгов показывает, что фонды, связанные с акциями, демонстрируют более активную динамику цены, чем ETF-облигации. Гарантии увеличения цены фонда нет. Его доходность определяется стоимостью базового актива. Рассчитать доходность ETF самостоятельно поможет наш материал.

Целесообразность приобретения таких ценных бумаг обусловлена тем, что на длинных отрезках рынок растет.

С инвестициями в ETF-фонды связаны следующие риски:

Кроме того, существуют риски, связанные с банкротством управляющей компании, ликвидацией фонда и др. Мы уже рассказали подобнее, как учитывать риски ETF в инвестиционном портфеле.

Преимущества и недостатки ETF

Кроме этого, можно выделить:

К недостаткам этого инструмента относятся:

Инвестиции в ETF

Кроме того, инвестировать в ETF можно, приобретая паи ПИФов, в состав которых входит этот биржевой инструмент. Но это самый невыгодный метод, поскольку он влечет высокие комиссионные расходы.

Какие ETF доступны на Московской бирже

На что обратить внимание при выборе ETF

Назвать однозначно лучшие решения нельзя. То, какому из существующих ETF отдать предпочтение, определяется целями, которые должны быть достигнуты с помощью вложений.

Если же целью инвестирования является накопление фиксированной суммы или приумножение капитала, то такой подход имеет три преимущества:

Кроме того, следует учесть горизонты инвестирования. Если планируется вложить деньги на короткий срок (2–3 года), предпочтительно использовать ETF на облигации. Чем дольше планируется удерживать активы, тем больший процент в портфеле должен приходиться на фонды, работающие с акциями.

Важную роль играет готовность инвестора к риску. Тем, кто предпочитает минимизировать этот фактор, не следует использовать инверсные инструменты и фонды, инвестирующие с использованием кредитного плеча. Также не следует вкладывать все средства в активы одной страны или отрасли.

Подпишитесь на нашу рассылку, и каждое утро в вашем почтовом ящике будет актуальная информация по всем рынкам.

10 уроков по ETF

Биржевые фонды (ETF) ворвались на сцену в конце 2000-х — начале 2010-х годов, накопив сотни миллиардов долларов в активах и вызвав в процессе серьезный сдвиг в сторону стратегий индексации.

Хотя на первый взгляд ETF кажутся довольно простыми, эти ценные бумаги могут быть довольно сложными.

Чтобы получить максимальную отдачу от ETF, инвесторам необходимо много знать о структуре, возможностях и ограничениях этих ценных бумаг.

1. Что такое ETF?

Предлагая недорогой доступ практически ко всем уголкам рынка, ETF позволяют крупным и малым инвесторам создавать портфели институционального уровня с меньшими затратами и большей прозрачностью, чем когда-либо прежде.

Чтобы понять, как работают ETF, лучше всего начать с чего-нибудь знакомого, например, с традиционного взаимного фонда.

Представьте себе полдюжины инвесторов, которые сидят дома и каждый пытается придумать, как лучше инвестировать в фондовый рынок. Каждый из них может пойти и купить несколько акций самостоятельно, но у кого есть время или ресурсы для управления портфелем из 50 или 100 акций?

Вместо этого они решают объединиться. Они объединяют все свои деньги и нанимают профессионального инвестиционного менеджера, который вложит их за них.

Так что же такое ETF? Ну, это тоже паевой фонд. Это объединенный инвестиционный инструмент, который предлагает диверсифицированный доступ к определенной области рынка. Он может инвестировать в акции, облигации, сырьевые товары, валюты, опционы или сочетание активов.

Итог: Инвесторы покупают акции, которые представляют собой пропорциональную долю в объединенных активах.

2. ETF с кредитным плечом бывают трех разных видов.

В период с 2009 по 2012 год возникла большая путаница по поводуETF с кредитным плечом, и многие

инвесторы не могли понять нюансы этих продуктов и потенциальные ловушки, связанные с случайным

использованием. Еще одно заблуждение относительно ETF с кредитным плечом состоит в том, что

существует только один тип.

В действительности существует три очень разных типа ETF с кредитным

плечом в зависимости от частоты сброса, которая оказывает огромное влияние

на профиль риска /доходности:

Ежедневный сброс ETF с кредитным плечом : эти ETF, в состав которых входят линейки компаний

Direxionи ProShares, стремятся обеспечить более четкие результаты только в течение одного дня. В конце

каждой сессии кредитное плечо сбрасывается, и на следующее утро фонд начинает работу с другой

ежедневной целью.

Ежемесячный сброс ETP : эти ETF стремятся предоставлять результаты с кредитным плечом в течение

месяца, что означает, что кредитное плечо сбрасывается только один раз каждые четыре недели или

около того. Хотя влияние сложного дохода на эти продукты все еще существует, оно происходит гораздо реже.

Итог: нюансы ETF с кредитным плечом чрезвычайно важны при определении профилей риска.

3. Как выбрать подходящий ETF?

Сегодня на рынке представлено более 1800 ETF и более 150 запускаются каждый год, поэтому может быть сложно определить, какой продукт будет лучше всего работать в вашем портфеле. Как вы должны оценивать постоянно расширяющийся ландшафт ETF?

Многим людям нравится сосредотачиваться на соотношении расходов ETF, его активах под управлением или его эмитенте. Все это имеет значение. Но для нас самое важное, что нужно учитывать в отношении ETF, — это его базовый индекс.

Мы привыкли считать, что все индексы одинаковы. S&P 500 и Russell 1000: в чем разница?

Ответ: немного. Конечно, у Russell 1000 вдвое больше ценных бумаг, чем у S&P 500. Но в любой заданный период эти два показателя будут работать примерно одинаково.

4. Индексные ETF

После того, как вы нашли правильный индекс, важно убедиться, что фонд имеет разумную цену, хорошо управляется и торгуется.

Большинство инвесторов начинаютс коэффициента расходов фонда: чем ниже, тем лучше.

Но соотношение расходов — это еще не все. Как гласит старая пословица, дело не в том, что вы платите, а в том, что вы получаете. И для этого вам следует посмотреть на «разницу в отслеживании» фонда.

Эти ETF предназначены для отслеживания индексов. Если индекс вырос на 10,25 процента, фонд также должен вырасти на 10,25 процента.

5.Насколько ликвиден фонд?

Если у фонда правильная стратегия и он хорошо управляется, тогда вы решаете, сможете ли вы его купить. Торговые издержки могут съесть вашу прибыль, если вы не будете осторожны.

Вам нужно обратить внимание на три вещи: ликвидность фонда; его спред между ценой покупки и продажи; и его тенденция торговать в соответствии с его истинной стоимостью чистых активов.

Ликвидность ETF проистекает из двух источников: ликвидности самого фонда; и ликвидность лежащих в основе акций.

Фонды с более высокими средними дневными объемами торгов и большим количеством активов под управлением, как правило, торгуются с более узкими спредами, чем фонды с меньшим объемом ежедневной торговли или меньшими активами.

Но даже фонды с ограниченным объемом торгов могут торговать с узкими спредами, если базовые ценные бумаги фонда ликвидны.

Например, ETF, инвестирующий в акции S&P 500, вероятно, будет более ликвидным, чем ETF, инвестирующий в бразильские компании с малой капитализацией или альтернативные энергетические компании. В этом есть смысл.

6. Mеждународный фондовый рынок через ETF

Инвесторы, стремящиеся к выходу на международный фондовый рынок черезETF, часто должны принять важное решение: использовать ли ETF, в которых преобладают акции с большой капитализацией, или те, которые ориентированы конкретно на акции с малой капитализацией.

Выбор между этими двумя вариантами может существенно повлиять на полученный профиль риска / доходности.

Как правило, акции с большой капитализацией будут более стабильными, в то время как акции с малой капитализацией могут быть более волатильными, но также демонстрируют больший долгосрочный потенциал прироста капитала.

Есть и другие факторы, которые следует учитывать.

7. Какие риски существуют в ETF?

ETF могут закрыться (но не волнуйтесь!)

Линейка ETF за последние годы выросла впечатляющими темпами, и каждый год в продажу поступают сотни новых продуктов.

Но закрытиеETF также происходило регулярно.

Как правило, ETF закрываются, когда они не могут вызвать значительный интерес со стороны инвесторов и вывести деньги из компании, которая их предлагает — думайте об этом как о сокращении стада. Такое бывает и с акциями — это нормально.

В отличие от паевых инвестиционных фондов, вы не всегда можете купить ETF с нулевыми транзакционными издержками. Как и у любой акции, у ETF есть спред, который может варьироваться от одного пенни до многих долларов. Спреды также могут меняться со временем, будучи маленькими в один день и широкими в следующий. Это некоторые риски, также есть риск значительного изменения стоимости. И другие риски.

8. Измерение диверсификации: глубина, баланс

При попытке определить, насколько диверсифицирован ETF, существует ряд показателей, которые потенциально могут быть рассмотрены.

Возможно, два наиболее полезных и информативных — это глубина и баланс.

Глубина относится к количеству ценных бумаг, удерживаемых ETF;

чем больше индивидуальных вложений, тем глубже портфель.

Баланс означает, насколько портфель сконцентрирован на самых больших позициях, особенно в первой десятке самых крупных размещений.

Чем меньше удельный вес этой группе ценных бумаг, тем более диверсифицированным будет общий портфель.

9. ETF с низкой волатильностью — мощные инструменты на медвежьем рынке

Помимо предоставления доступа к широкому спектру классов активов, ETF становятся все более эффективными инструментами для сегментации популярных индексов.

В частности, биржевые фонды с низкой волатильностью стали популярны как инструменты для сглаживания взлетов и падений портфеля за счет сосредоточения внимания на отдельных акциях, которые имеют тенденцию испытывать наименьшие колебания стоимости.

ETF с низкой волатильностью могут быть полезны для уменьшения подверженности риску — возможно,

в ожидании периода спада для фондовых рынков — при сохранении подверженности риску.

Они также могут быть привлекательным инструментом для структурирования долгосрочной портфельной стратегии;

Следует привести доводы в пользу того, что минимизация потерь во время медвежьих рынков является ключевым компонентом выигрышной долгосрочной техники.

ETF с низкой волатильностью

Индекс ETFs

S&P 500 SPLV

Рассел 1000 USMV

Рассел 2000 ACWV

MSCI EAFE EFAV

MSCI Emerging Markets EEMV

Итог: фонды с низкой волатильностью предлагают убедительные результаты на медвежьих рынках.

10. ETF стоимости / роста часто перекрывают холдинги

Существуют десятки ETF, которые стремятся разбить вселенную акций на два пула: стоимость и рост.

Подобные инвестиционные стратегии, ориентированные на определенный тип безопасности, существуют уже несколько десятилетий, и многие инвесторы восприняли ETF как эффективный инструмент для разделения определенных классов активов.

Но если заглянуть под капот некоторых ETF стоимости и роста, можно

увидеть, что между этими продуктами может быть значительное совпадение.

Рассмотрим фонд iShares S&P 500 Growth Index Fund ( IVW ) и S&P 500 Value Index Fund ( IVE );

первый имеет около 280 активов, а второй — около 370.

Простая математика подсказывает нам, что многие из компонентов S&P 500

включены в оба ETF — это означает, что они классифицируются как акции стоимости, так и акции роста.

Rydex предлагает набор ETF «чистого стиля», которые более серьезно относятся к разделению ценных

бумаг и акций роста; RPV и RPG содержат только компоненты S&P 500, которые демонстрируют наиболее высокие характеристики стоимости и роста, соответственно.

Итог: существует значительное совпадение между тем, что многие индексы считают акциями «стоимости» и «роста».

Надеюсь, было полезно!

Всегда ваш, Виктор Бавин )

На Wall Street — много инструментов и возможностей.

Сама биржа в США (NYSE) существует аж

с 17 мая 1792 года.

То есть несколько веков.

Для Вас, есть группа ВК

Инвестиции и спекуляции на рынке США

через брокера:

Interactive Brokers

ETF – что это простыми словами

Что такое ETF простыми словами?

Представьте себе, что вместо одной акции компании вы решили купить сразу 30 акций разных компаний. Зачем это нужно? Банально – для страхования ваших инвестиций. Первое правило инвестирования: не класть все яйца в одну корзину. Что же, для этого вам потребуется потратить довольно много денег, ведь некоторые акции могут стоить весьма прилично, при этом цена акции не отражает общую стоимость компании.

А если вы хотите собрать акции в своем портфеле с разным весом, то задача становится еще сложнее. Допустим, вы хотите, чтобы Сбербанк занимал 15% вашего портфеля, Газпром 13%, Лукойл 12%, а остальные 27 компаний суммарно занимали 60%. Проводить его балансировку будет еще сложнее. Вдобавок вам нужно будет активно мониторить происходящие события со всеми включенными компаниями, чтобы не вышло так, что компания близка к банкротству, а вы до сих пор ее держите.

Звучит сложно, не правда ли?

И здесь на помощь инвестору приходит ETF. Говоря простыми словами, ETF (расшифровывается как торгуемый на бирже фонд) – это такая «акция», которая содержит в себе несколько других акций. Покупая 1 акцию ETF, вы покупаете все входящие в него акции в определенной пропорции. Если фонд на 10% состоит из акций Сбербанка, то, купив 1 акцию этого фонда, 10% стоимости акции будет приходиться на акции Сбербанка. Есть биржевые фонды, под управлениями которых находятся десятки миллиардов долларов. Российские ETF существенно скромнее: обычно под их управлением суммы в пределах миллиарда долларов.

ETF позволяют вместо покупки 1 компании, купить сразу десятки компаний, входящих в его портфолио.

Биржевые фонды и ПИФы похожи друг на друга: они помогают инвестору диверсифицировать свои вложения. Более подробно мы рассмотрим первые, о вторых же расскажем в отдельной статье.

Формальное определение

ETF – это торгуемый на бирже фонд (с английского exchange traded fund), который отслеживает индекс, облигации, драгоценные металлы или другие активы. «Торгуемый на бирже» означает, что любой инвестор может купить его акции, также как и обычные акции компаний. В этом ETF отличается от взаимных фондов или ПИФов, которые на бирже не представлены. Стоимость 1 акции ETF может постоянно меняться в течение дня. Как правило, ETF обладают большей ликвидностью и взимает меньшую комиссию за управление, чем ПИФы и взаимные фонды. Это свойство делает их весьма привлекательными для инвесторов.

Торгуемые биржевые фонды, отслеживающие какой-либо индекс (например, Индекс Московской Биржи или S&P500), обычно называют индексными фондами.

Акция фонда может быть куплена, продана или передана так же, как обычная акция. Что логично: ведь акции ETF публично торгуются на бирже.

Чем ETF отличается от обычных акций?

Общие характеристики мы уже частично обсудили. Давайте теперь обсудим, чем же отличаются биржевые фонды от обыкновенных акций.

Диверсификация. Покупая 1 акцию фонда, вы приобретаете небольшие доли всех принадлежащих ему акций. Таким образом, банкротство одной из компаний не грозит вам потерей всех ваших средств.

Способ владения. В отличии от обыкновенных акций, вы не владеете акциями компании напрямую. Вы не сможете принимать участие в голосованиях и собраниях акционеров.

Комиссии. Торгуемые на бирже фонды берут определенную комиссию за управление. У крупных фондов она обычно небольшая, но все же есть. Например, комиссия может составлять 0.1% годовых. Точный размер комиссии вы можете выяснять в описании интересующего вас ETF.

На всякий случай напомню читателям, что ETF и торгуемый на бирже фонд – это одно и то же.

Чем ETF отличается от ПИФов?

Главное отличие от ПИФов – ETF торгуется на бирже. То есть вы можете покупать и продавать ETF на рынке в соответствии с его текущей стоимость. Вы можете продать, а затем купить бумагу назад в течение одного дня.

В этом смысле ETF больше похожи на обычные акции или облигации.

ETF часто привязывают к какому-либо индексу. То есть это не просто «мнение управляющего» или абстрактный портфель американских/российских/европейских акций, а портфель бумаг, составленный с весами, пропорциональными весу акций в соответствующем индексе.

Как инвестировать в ETF?

Для того, чтобы инвестировать в ETF, вам необходимо открыть брокерский счет и получить доступ к бирже.

Но есть и ограничения. Брокеры могут не предоставлять доступ на некоторые торговые площадки. Так, например, российские брокеры не дают прямой доступ на американский рынок неквалифицированным инвесторам. А без доступа у вас не будет возможности купить крупнейшие из доступных индексных фондов, отслеживающие индексы S&P500 и Dow Jones Industrial Average.

Впрочем, ситуация должна измениться, так как Санкт-Петербургская биржа объявила, что позволит совершать сделки с крупнейшими мировыми ETF на своей площадке, в том числе неквалифицированным инвесторам.

Преимущества ETF

Владея ETF, инвесторы получают диверсифицированный портфель, так же как и возможность использовать такие инструменты, как короткая продажа и плечи. Инвестор может приобрести 1 акцию ETF, в то время как составление портфеля из включенных в данный ETF бумаг потребует гораздо больших вложений. Минимальных требований на вложения в ETF не предусмотрено: инвестор может приобрести всего 1 акцию.

Недостатком же можно назвать комиссию на управление и непрямое владение акциями.

ETF и индексы

Некоторые биржевые фонды называются индексными. Это означает, что состав этих биржевых фондов отражает некоторый индекс, например индекс ММВБ или Доу-Джонс. То есть биржевой фонд покупает и продает бумаги в зависимости от веса компании в индексе. Чем он больше – тем больше бумаг данной компании будет в портфолио фонда.

Примеры индексных ETF:

iShares MSCI Russia ETF, тикер ERUS (повторяет индекс MSCI Russia)

SPDR S&P 500 ETF, тикер SPY (повторяет индекс S&P500)

SPDR® Dow Jones Industrial Average ETF, тикер DIA (повторяет индекс Dow Jones Industrial Average)

Крупные индексные биржевые фонды славятся своими низкими комиссиями. Например, комиссия за управление SPY составляет всего 0.09%! То есть меньше одной десятой процента.

Чем крупнее индексный фонд, тем более привлекательную комиссию он может себе позволить.

Какие ETF доступны на Московской бирже?

На сайте московской биржи приведен полный список доступных ETF. Среди них есть фонды на акции, облигации, драгоценные металлы. Если будете выбирать из этого списка, обязательно обратите внимание на те пункты, которые мы упомянули выше в разделе про выбор ETF. Большинство фондов на Московской бирже реинвестируют доход и берут достаточно существенный процент за управление.

Использование для ИИС

Биржевые фонды, работающие с российскими ценными бумагами, можно использовать для получения налоговых вычетов в рамках ИИС.

За более подробной информацией нужно обращаться к управляющей фондом компании. Например, биржевой фонд FXRB позволяет покупать свои акции с сохранением российских налоговых льгот.

На иностранные ETF данное правило, к сожалению, не распространяется.

ETF и дивиденды

Когда в биржевой фонд включены акции или облигации, встает вопрос, что происходит с дивидендами и купонными выплатами.

Владельцы акций ETF обладают правом на получение полагающихся им дивидендов и купонных выплат. Они также могут получать выплаты в случае ликвидации фонда.

К примеру, биржевой фонд DIA по индексу Dow Jones выплачивает дивиденды ежемесячно. Хотя более распространенными являются ежеквартальные выплаты.

Альтернативой выплатам является реинвестирование. Так поступает биржевой фонд по российским еврооблигациям FXRB.

На что обратить внимание при выборе ETF?

В первую очередь, стоит обратить внимание на то, как выбираются бумаги в данный биржевой фонд. Какой индекс или бенчмарк лежит в основе фонда.

Во-вторых, обратите внимание на размер комиссии. Это очень-очень важный параметр. На отрезке в несколько лет даже различие в одну десятую процента будет давать существенный результат. Приведем простую выкладку. Каждый год мы покупаем акции ETF на 100 000 рублей, ежегодная доходность составляет порядка 10%, в одном случае комиссия фонда 0.1% годовых, в другом 1%:

| Год | Фонд с комиссией 0.1% | Фонд с комиссией 1% |

|---|---|---|

| 1 | 109890.00 | 108900.00 |

| 2 | 230648.12 | 227492.10 |

| 3 | 363349.22 | 356638.90 |

| 4 | 509174.45 | 497279.76 |

| 5 | 669421.81 | 650437.66 |

| 10 | 1742152.55 | 1646634.30 |

| 15 | 3461175.18 | 3172388.15 |

| 20 | 6215863.45 | 5509200.69 |

Таким образом, фонд с комиссией 0.1% спустя 20 лет продемонстрирует доходность почти на 13% лучше. А учитывая правило сложных процентов, этот разрыв будет продолжать расти.

В-третьих, узнайте, как фонд поступает с дивидендами и купонными выплатами. Возможны два варианта: они либо выплачиваются, либо реинвестируются. Оба варианта приемлемы и зависят от предпочтения инвестора. Вариант с реинвестированием позволяет сразу пускать деньги в новые активы, но при этом лишает инвестора пассивного дохода.

На какую доходность можно рассчитывать?

Важно понимать, что разные ETF дают разную доходность. ETF вполне могут быть убыточными.

Например, доходность одного из крупнейших биржевых индексных фондов SPY (повторяющего индекс S&P500) составляла в разные годы:

| Год | Доходность, % |

|---|---|

| 2008 | -37.00 |

| 2009 | 26.46 |

| 2010 | 15.06 |

| 2011 | 2.11 |

| 2012 | 16.00 |

| 2013 | 32.39 |

| 2014 | 13.69 |

| 2015 | 1.38 |

| 2016 | 11.96 |

| 2017 | 21.83 |

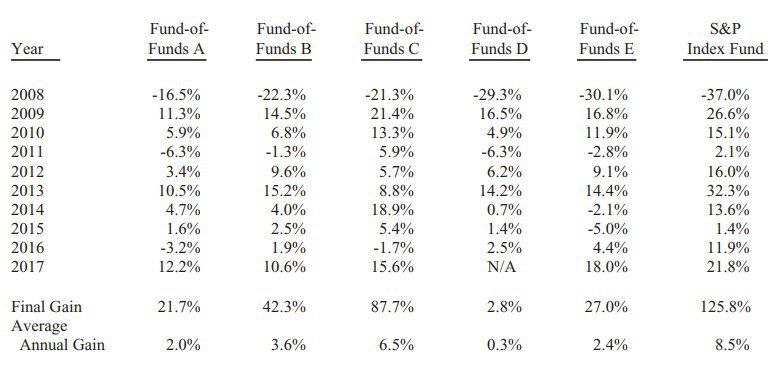

При этом даже профессиональные хедж-фонды на длинной дистанции не всегда могут превзойти показатели индексов. Самым известным противостоянием является спор Уоррена Баффетта и Protege Partners о том, кто продемонстрирует лучшую доходность: индекс S&P500 или хедж-фонды. Баффет поставил на индекс и победил.

Результаты оказались впечатляющими. Средняя ежегодная доходность индекса обгоняет лучший результат хедж-фондов на целых 2%.

Как подсказывает название, «Fund of funds» составлялись не из одного хедж-фонда, в выборку включено более 200 хедж-фондов.

Подводя итог, можно сказать, что ETF является очень удобным и важным инструментом для инвестора. Они позволяют диверсифицировать и защищать вложенные средства.

Многие ETF производят регулярные выплаты дивидендов и купонов, обеспечивая инвестора стабильным пассивным доходом.

При этом существует масса биржевых фондов: есть фонды сосредоточенные на IT-секторе, недвижимости, дивидендных аристократах, небольших компаниях, компания разных стран и так далее. Это позволяет каждому инвестору подобрать ETF в зависимости от своих предпочтений и ожиданий.