Etf фонды что это такое простыми словами

Биржевые ETF-фонды: определение понятия как работают, как инвестировать в ETF, риски и возможный доход

Работает он по следующей схеме:

Структура ЕТF-фондов

Структура этого биржевого инструмента зависит от того актива, на основе которого он создан. Например, в состав FXRU входятроссийские корпоративные облигации.

Кроме того, есть еще несколько разновидностей фондов, не представленных на ММВБ:

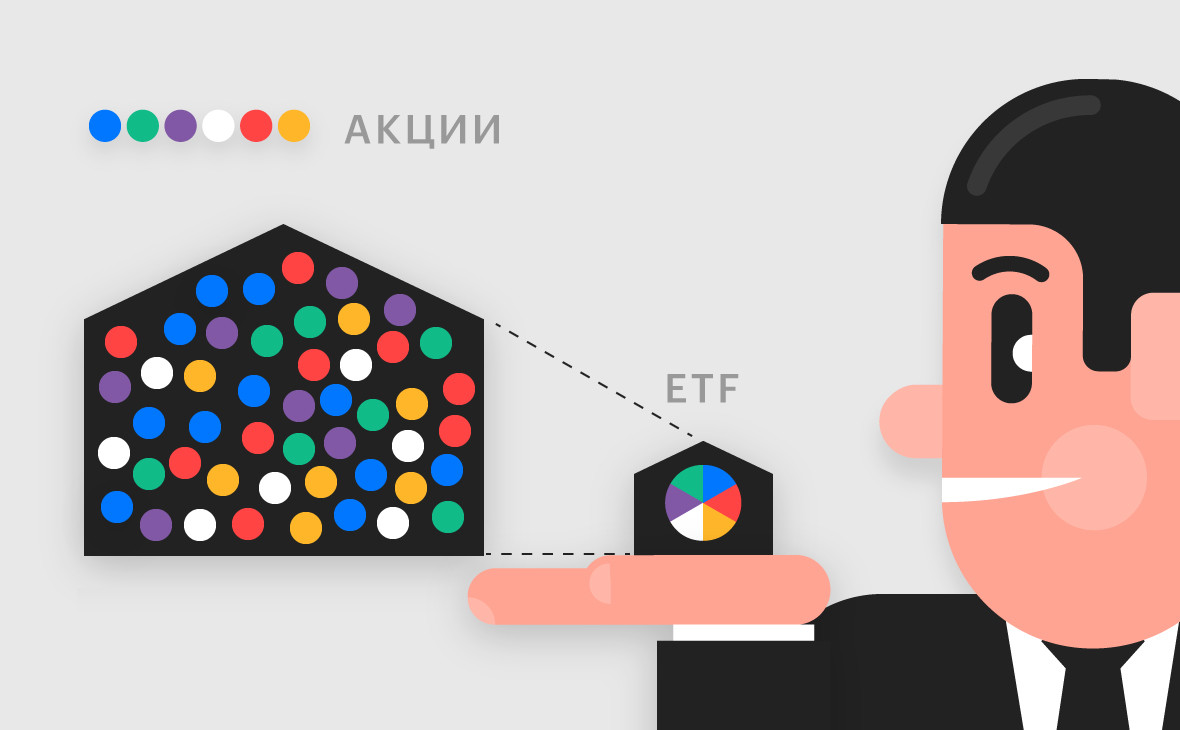

Вкладывая деньги в биржевой фонд, человек автоматически диверсифицирует свои инвестиции между всеми компаниями, входящими в применяемый индекс.

Чем ETF отличается от обычных акций

Главное отличие приобретения фонда от покупки акции в том, что это действие создает диверсифицированный портфель. Человек, ставший владельцем активов, выпущенных одной компанией, зависит от ее успехов на рынке. Если выбранная фирма разорится, вложенные в нее деньги будут потеряны.

Капитал держателя ETF менее подвержен риску. За счет того, что в фонд входят бумаги большого количества компаний, падение цены при возникновении проблем у части из них нивелируется ростом стоимости остальных.

Чем ETF отличается от ПИФов

Несмотря на схожесть этих инвестиционных инструментов, они имеют ряд ключевых отличий:

Доходность и риски фондов

Статистика торгов показывает, что фонды, связанные с акциями, демонстрируют более активную динамику цены, чем ETF-облигации. Гарантии увеличения цены фонда нет. Его доходность определяется стоимостью базового актива. Рассчитать доходность ETF самостоятельно поможет наш материал.

Целесообразность приобретения таких ценных бумаг обусловлена тем, что на длинных отрезках рынок растет.

С инвестициями в ETF-фонды связаны следующие риски:

Кроме того, существуют риски, связанные с банкротством управляющей компании, ликвидацией фонда и др. Мы уже рассказали подобнее, как учитывать риски ETF в инвестиционном портфеле.

Преимущества и недостатки ETF

Кроме этого, можно выделить:

К недостаткам этого инструмента относятся:

Инвестиции в ETF

Кроме того, инвестировать в ETF можно, приобретая паи ПИФов, в состав которых входит этот биржевой инструмент. Но это самый невыгодный метод, поскольку он влечет высокие комиссионные расходы.

Какие ETF доступны на Московской бирже

На что обратить внимание при выборе ETF

Назвать однозначно лучшие решения нельзя. То, какому из существующих ETF отдать предпочтение, определяется целями, которые должны быть достигнуты с помощью вложений.

Если же целью инвестирования является накопление фиксированной суммы или приумножение капитала, то такой подход имеет три преимущества:

Кроме того, следует учесть горизонты инвестирования. Если планируется вложить деньги на короткий срок (2–3 года), предпочтительно использовать ETF на облигации. Чем дольше планируется удерживать активы, тем больший процент в портфеле должен приходиться на фонды, работающие с акциями.

Важную роль играет готовность инвестора к риску. Тем, кто предпочитает минимизировать этот фактор, не следует использовать инверсные инструменты и фонды, инвестирующие с использованием кредитного плеча. Также не следует вкладывать все средства в активы одной страны или отрасли.

Подпишитесь на нашу рассылку, и каждое утро в вашем почтовом ящике будет актуальная информация по всем рынкам.

ETF фонды: что это простыми словами, плюсы и минусы, виды

Хотите простоту торговли акциями, но при этом преимущества диверсификации паевых инвестиционных фондов? Взгляните на биржевые инвестиционные фонды (ETF), которые сочетают в себе лучшее из обоих.

В этой статье содержится информация и обучение инвесторов. Ardma.ru не предлагает консультационных или брокерских услуг, а также не рекомендует и не советует инвесторам покупать или продавать определенные акции или ценные бумаги.

Торгуемые на бирже фонды – это тип инвестиционных фондов, которые обладают лучшими характеристиками двух популярных активов: они обладают преимуществами диверсификации паевых инвестиционных фондов, имитируя легкость торговли акциями.

Что такое ETF на бирже простыми словами?

ETF – это фонд, которым можно торговать на бирже, как акциями. Это означает, что их можно покупать и продавать в течение торгового дня (в отличие от паевых инвестиционных фондов, цены на которые устанавливаются в конце торгового дня). ETF дают вам возможность покупать и продавать корзину активов без необходимости покупать все компоненты по отдельности, и они часто имеют более низкую комиссию, чем другие типы фондов. В зависимости от типа, ETF имеют разные уровни риска.

Но, как и любой другой финансовый продукт, ETF не являются универсальным решением. Оцените их по достоинству, включая расходы на управление и комиссионные (если таковые имеются), насколько легко вы можете их купить или продать, а также качество их инвестиций.

Как работают ETF?

ETF работает следующим образом: провайдер фонда владеет базовыми активами, создает фонд для отслеживания его результатов, а затем продает акции этого фонда инвесторам. Акционеры владеют частью ETF, но не владеют базовыми активами фонда. Даже в этом случае инвесторы в ETF, который отслеживает фондовый индекс, могут получать единовременные выплаты дивидендов или реинвестиции по акциям, составляющим индекс.

Хотя ETF предназначены для отслеживания стоимости базового актива или индекса – будь то товар, такой как золото, или корзина акций, такая как S&P 500 – они торгуются по рыночным ценам, которые обычно отличаются от цен на этот актив. Более того, из-за таких вещей, как расходы, долгосрочная доходность ETF будет отличаться от доходности его базового актива.

Вот сокращенная версия работы ETF:

ETF и паевые инвестиционные фонды

Вообще говоря, у ETF более низкие комиссии, чем у паевых инвестиционных фондов (ПИФ) – и это большая часть их привлекательности. В 2019 году среднегодовые административные расходы (также называемые коэффициентом расходов) паевых инвестиционных фондов составили 0,52%. Средний коэффициент расходов на ETF составил 0,18%.

ETF также предлагают инвесторам преимущества в плане налоговой эффективности. Обычно оборот внутри паевого инвестиционного фонда (особенно активно управляемого) выше, чем у ETF, и такая покупка и продажа может привести к приросту капитала. Точно так же, когда инвесторы идут продавать паевой инвестиционный фонд, управляющему необходимо будет привлечь денежные средства, продав ценные бумаги, которые также могут принести прирост капитала. В любом случае, инвесторы будут вынуждены уплатить эти налоги.

ETF становятся все более популярными, но количество доступных паевых инвестиционных фондов все еще выше. Эти два продукта также имеют разные структуры управления (обычно активные для паевых инвестиционных фондов, пассивные для ETF, хотя активно управляемые ETF существуют).

ETF и акции

Как и акции, ETF могут продаваться на биржах и иметь уникальные тикеры, позволяющие отслеживать их ценовую активность. В отличие от акций, которые представляют только одну компанию, ETF представляют собой корзину акций. Поскольку ETF включают в себя несколько активов, они могут обеспечить лучшую диверсификацию, чем одна акция. Такая диверсификация может помочь снизить подверженность вашего портфеля риску.

ETF иногда сосредоточены вокруг определенных секторов или тем. Например, SPY – один из ETF, который отслеживает S&P 500, и есть забавные, такие как HACK для фонда кибербезопасности и FONE для ETF, ориентированного на смартфоны.

Плюсы и минусы ETF фондов

По данным ETF.com (дочерняя компания Чикагской биржи опционов), в 2020 году в ETF, котирующиеся в США, поступило 507,4 миллиарда долларов. Это число на 55% выше притока в ETF в 2019 году. Инвесторы устремились в ETF из-за их простоты, относительной дешевизны и доступа к разнообразному продукту.

Плюсы инвестиций в ETF

Минусы инвестирования в ETF

Как найти подходящие ETF для вашего портфеля

Важно знать, что, хотя затраты на ETF обычно ниже, они также могут сильно различаться от фонда к фонду, в зависимости от эмитента, а также от сложности и спроса. Даже ETF, отслеживающие один и тот же индекс, имеют разные затраты.

Большинство ETF – это инвестиции с пассивным управлением; они просто отслеживают индекс. Некоторые инвесторы предпочитают практический подход паевых инвестиционных фондов, которыми управляет профессиональный менеджер, который пытается делать лучше, чем другие на рынке. Существуют активно управляемые ETF, имитирующие паевые инвестиционные фонды, но они имеют более высокие комиссии. Так что продумайте свой стиль инвестирования перед покупкой.

Бурный рост этого рынка также привел к появлению на рынке некоторых фондов, которые могут не иметь достоинств – бесполезные фонды, которые занимают тонкую часть инвестиционного мира и не могут обеспечить большой диверсификации. То, что ETF дешевый, не обязательно означает, что он соответствует вашему более широкому инвестиционному тезису.

Как инвестировать в ETF

Есть множество способов инвестировать в ETF, и то, как вы это делаете, во многом зависит от ваших предпочтений. Для практических инвесторов, инвестирование в ETF находится всего в нескольких щелчках мыши. Эти активы являются стандартным предложением среди онлайн-брокеров, хотя количество предложений (и связанных с ними сборов) зависит от брокера.

На другом конце спектра роботы-консультанты строят свои портфели из недорогих ETF, предоставляя инвесторам доступ к этим активам. Одна тенденция, которая была хороша для покупателей ETF – многие крупные брокерские компании снизили свои комиссии по сделкам с акциями, ETF и опционами до 0 долларов.

При всей своей простоте у ETF есть нюансы, которые важно понимать. Вооружившись основами, вы можете решить, подходит ли ETF для вашего портфеля, и отправиться в увлекательное путешествие по поиску одного или нескольких.

5 видов ETF: ETF на акции доминируют на рынке

ETF могут торговаться как акции, но внутренне они больше напоминают паевые инвестиционные фонды и индексные фонды, которые могут сильно различаться с точки зрения их базовых активов и инвестиционных целей.

Ниже приведены несколько распространенных типов ETF – просто обратите внимание, что эти категории не исключают друг друга. Например, ETF на акции также могут быть основаны на индексах, и наоборот. Эти ETF классифицируются не по типу управления (пассивное или активное), а по типам инвестиций, хранящихся в ETF.

ETF на акции

Это акции, которые обычно предназначены для долгосрочного роста. Хотя они обычно менее рискованны, чем отдельные акции, они несут немного больший риск, чем некоторые другие перечисленные здесь, такие как ETF на облигации.

Товарные ETF

Сырьевые товары – это сырье, которое можно покупать или продавать, например, золото, кофе и сырую нефть. Товарные ETF позволяют объединить эти ценные бумаги в одну инвестицию. В случае товарных ETF особенно важно знать, что внутри них – владеете ли вы физическим товарным запасом фонда или собственным капиталом в компаниях, которые производят, транспортируют и хранят эти товары? Содержит ли ETF фьючерсные контракты? Эти факторы могут иметь серьезные налоговые последствия и различный уровень риска.

Облигационные ETF

В отличие от индивидуальных облигаций, облигационные ETF не имеют срока погашения, поэтому их чаще всего используют для регулярных денежных выплат инвестору. Эти выплаты производятся за счет процентов, генерируемых отдельными облигациями в фонде. Облигационные ETF могут быть отличным дополнением к ETF на акции с меньшим риском.

Международные ETF

Для создания разнообразного портфеля широко рекомендуются иностранные акции. Международные ETF – это простой и, как правило, менее рискованный способ найти эти иностранные инвестиции. Эти ETF могут включать в себя инвестиции в отдельные страны или определенные блоки стран.

Секторные ETF

Фондовый рынок США разделен на 11 секторов, каждый из которых состоит из компаний, работающих в этом секторе. Секторные ETF предоставляют возможность инвестировать в определенные компании в этих секторах, таких как здравоохранение, финансовый или промышленный секторы.

Они могут быть особенно полезны инвесторам, отслеживающим деловые циклы, поскольку одни секторы, как правило, работают лучше в периоды роста, а другие – в периоды спада. Часто они обычно несут более высокий риск, чем ETF на широком рынке.

Секторные ETF могут дать вашему портфелю доступ к индустрии, которая вас заинтриговала, с меньшим риском, чем инвестирование в одну компанию.

Экономист, финансовый аналитик, трейдер, инвестор. Личные интересы – финансы, трейдинг, криптовалюты и инвестирование.

Что такое ETF фонды

Аббревиатура ETF расшифровывается как Exchange traded fund, или «фонд, торгующийся на бирже». Если объяснять терминологию простыми словами, то это инвестиционные фонды, которые выставляют для продажи на бирже универсальные акции, состоящие из долей разных компаний. С точки зрения инвестора, это закрывает вопрос необходимости диверсификации портфеля за относительно небольшую сумму. Если упростить определение того, как работает ETF, до уровня метафоры, то его можно представить в качестве повара с набором стандартных продуктов в большом количестве, а инвестора – в качестве человека, заказывающего блюдо из частей этих продуктов.

Содержание:

История ETF

Впервые об этом инструменте стало известно в конце восьмидесятых годов XX века. Первый ETF – TIP 35 – появился на фондовой бирже Торонто в 1990 году. В 90-е появляется американский аналог, подходящий под требования местного законодательства, – SPY. Он отражал динамику индекса S&P 500, а суммарная стоимость его активов составляла чуть менее полумиллиарда долларов. Успешность инструмента спровоцировала рост его популярности. За последующие 15 лет суммарные активы всех фондов выросли практически до 500 миллиардов долларов. Рост количества ETF и, соответственно, суммы активов, управляемых ими, стабильно продолжается и в настоящее время.

Сходства и различия ETF и ПИФ

Паевые инвестиционные фонды можно назвать аналогом Exchange traded fund. Однако, помимо ряда общих признаков, между этими двумя инструментами существует и определенное количество существенных отличий. Сходства:

Отличия ПИФов и ETF заключаются в следующем:

Разновидности ETF

Разнообразие биржевых фондов предоставляет потенциальному инвестору широкие возможности для выбора наиболее подходящего инструмента.

Индексные. Один из наиболее распространенных вариантов ETF. Как правило, копируют состав какого-либо известного индекса. Самый известный пример – SPY, отражающий индекс S&P 500 – 500 крупнейших компаний США.

Дивидендные. Фонды, работающие только с компаниями, выплачивающими держателям своих акций дивиденды. Яркий пример такого ETF – SDY.

ETF портфельных стратегий. Подходит для инвесторов, которые не могут уделять много времени формированию портфеля. Активы в типовых портфелях подбираются по какому-то общему признаку, например корпоративные облигации или бумаги компаний из нефтегазовой сферы. Считается, что этот вид ETF обладает меньшим риском, но, соответственно, является не самым доходным.

Альтернативные. Различают несколько подвидов ETF, которые могут либо страховать от резкого обвала рынка (хедж-фонды), либо реагировать на изменение цены базового актива (volatility) или учитывают разницу доходности между различными классами активов (long short). По относительной доходности эти фонды уступают более распространенным.

Как работать с ETF

Перед покупкой универсальной акции ETF необходимо определиться со своими инвестиционными ожиданиями и выбрать подходящий вариант фонда. Рассмотрим правила выбора и саму покупку акций фонда.

Выбор ЕТФ. Итак, на что стоит обратить внимание перед принятием решения об инвестировании? ETF подбирается исходя из стратегий и ожиданий инвестора:

При выборе не стоит забывать о комиссии, потому что на длинном отрезке даже небольшая разница дает сильные расхождения в итоговом результате.

Покупка ETF. Акции можно свободно купить на Московской бирже. Технология приобретения аналогична покупке обычных акций. Для этого необходимо иметь брокерский счет. Торговать можно самостоятельно или через команду брокера. Еще одним важным отличием ETF является минимально возможная стоимость входа. Те же ПИФ зачастую имеют стандартный порог вхождения, а стоимость покупки акций ЕТФ равна цене конкретной акции.

Преимущества и недостатки ETF

К положительным свойствам этого вида финансовых инструментов можно отнести:

В то же время, как и у любого финансового инструмента, у ETF есть свои недостатки:

Налогообложение ETF

Если сравнивать комиссионные выплаты по акциям ETF на российском рынке с западными аналогами, то они несколько выше, чем в США или Европе. В то же время, как известно, с покупок и продаж акций этих фондов не нужно платить дополнительную комиссию. Доход облагается стандартным налогом, как и для любых других ценных бумаг. Покупка ETF через ИИС дает право на получение налогового вычета при хранении бумаг не менее трех лет.

В заключение

В качестве заключения стоит озвучить главные выводы в отношении фондов, торгующихся на бирже, или Exchange traded fund:

ETF – активно развивающийся в нашей стране финансовый инструмент, который может быть интересен инвесторам любого опыта и уровня.

Что такое ETF: как купить весь рынок за один рубль?

Покупая пай или акцию фонда, инвестор практически вкладывается сразу во все ценные бумаги или активы, которыми владеет фонд.

ETF (сокращение от Exchange Traded Fund) — это фонды, чьи акции можно купить и продать на бирже. Учреждает такой фонд и управляет им компания, которую называют ETF-провайдером. Один провайдер может управлять сразу несколькими фондами.

Частные инвесторы могут купить биржевые фонды на индивидуальный инвестиционный счет (ИИС). На биржевые фонды распространяется льгота на долгосрочное владение бумагами.

Есть ли ETF на Московской и Санкт-Петербургской бирже

Впервые ETF появились на Московской бирже в 2013 году. К концу января 2020 года на бирже можно купить акции 18 иностранных биржевых инвестиционных фондов. Там представлены фонды от провайдеров FinEx и ITI Funds, доступные для покупки частному инвестору.

На Санкт-Петербургской бирже торгуются бумаги 85 фондов, в том числе крупнейших мировых провайдеров — Vanguard, iShares, SPDR, Invesco, но доступны они только «квалифицированным инвесторам».

Сколько стоит одна акция ETF

Стоимость акций фондов на Московской бирже начинается от ₽1, или $0,02. За эту сумму можно купить бумагу FinEx Global Equity UCITS ETF. В портфель фонда входят акции компаний США, Германии, Японии, Великобритании, Китая, Австралии и России. Дополнительную доходность фонд обеспечивает реинвестированием всех полученных дивидендов.

Одну акцию FinEx Rus Eurobonds ETF, который инвестирует в российские еврооблигации, можно купить за ₽780. В этот фонд входят еврооблигации более чем десяти эмитентов, в том числе «Газпрома», ЛУКОЙЛа и Сбербанка.

Чем ETF интересны обычному инвестору

Покупка ETF доступна большинству частных инвесторов и не требует специальных знаний и профессиональной квалификации. Низкая цена бумаг позволяет начать инвестировать с небольших сумм. Купить ETF достаточно просто — для этого достаточно открыть индивидуальный инвестиционный счет (ИИС) или брокерский счет и подать заявку на покупку выбранного фонда.

Сделки с данными бумагами можно совершать в любое время работы биржи, как и с другими акциями. Но если купить акции ETF на обычный брокерский счет и не продавать их минимум три года, можно не платить НДФЛ с дохода от продажи ETF. При покупке с использованием ИИС можно получить налоговый вычет с внесенной суммы или не платить НДФЛ с дохода по счету.

Состав портфеля фонда доступен владельцам бумаг в любой момент времени, изменения цены купленного актива видно сразу — они происходят в онлайн-режиме вместе с ценой всего портфеля фонда. Так как инвестиционные фонды вкладывают средства сразу в большое количество разных ценных бумаг, это снижает общий уровень риска для инвестора.

Кроме того, фонды удобны тем, что дают возможность экономить на брокерских комиссиях. Например, инвестор может вложить средства в глобальный рынок акций через покупку «одной акции» специализирующегося на таких бумагах ETF — и ему не придется платить отдельную комиссию за сделки по каждой бумаге.

Начать инвестировать можно прямо сейчас на РБК Quote. Проект реализован совместно с банком ВТБ.

Биржевой фонд, вкладывающий средства участников в акции по определенному принципу: например, в индекс, отрасль или регион. Помимо акций в состав фонда могут входить и другие инструменты: бонды, товары и пр. Термин, обозначающий вероятность быстрой продажи активов по рыночной или близкой к рыночной цене. Подробнее Стоимость компании на рынке, рассчитанная из количества акций компании, умноженного на их текущую цену. Капитализация фондового рынка – суммарная стоимость ценных бумаг, обращающихся на этом рынке. Ценная бумага, привязанная к акциям определенной компании и выпущенная банком (банком-депозитарием).Главная возможность, которую дает инвестору депозитарная расписка, это возможность практически владеть акциями иностранной компании, но при этом оставаться в рамках законодательства банка-депозитария. Например, американская депозитарная расписка (АДР) на акции российской компании — это, с одной стороны, американская ценная бумага, торговля которой регулируется американским законодательством, с другой стороны, она дает право на долю прибыли и право голоса на собрании акционеров российской компании Американский бизнесмен и один из известнейших инвесторов в мире. Основной владелец и CEO инвестхолдинга Berkshire Hathaway. Лицо, выпускающее ценные бумаги. Эмитентом может быть как физическое лицо, так и юридическое (компании, органы исполнительной власти или местного самоуправления). Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные. Подробнее Дивиденды — это часть прибыли или свободного денежного потока (FCF), которую компания выплачивает акционерам. Сумма выплат зависит от дивидендной политики. Там же прописана их периодичность — раз в год, каждое полугодие или квартал. Есть компании, которые не платят дивиденды, а направляют прибыль на развитие бизнеса или просто не имеют возможности из-за слабых результатов. Акции дивидендных компаний чаще всего интересны инвесторам, которые хотят добиться финансовой независимости или обеспечить себе достойный уровень жизни на пенсии. При помощи дивидендов они создают себе источник пассивного дохода. Подробнее Брокерский счет позволяет физическим лицам покупать и продавать ценные бумаги и валюту на фондовых рынках. Поскольку участниками торгов на биржах могут быть только брокеры и дилеры, обычным гражданам требуется заключить с такими посредниками договор, благодаря которому брокер будет проводить сделки от лица инвестора. Брокерский счет нужен, чтобы проводить через него деньги на покупку ценных бумаг. Подробнее набор активов, собранных таким образом, чтобы доход от них соответствовал определенным целям инвестора. Портфель может быть сформирован как с точки зрения сроков достижения цели, так и по составу инструментов. Идея формирования эффективного портфеля находится в сфере грамотного распределения рисков и доходности. Подробнее

Много яиц, много корзин. Как работают биржевые фонды

Что это такое и какие ETF есть на Московской бирже

В статье «Дать денег Минфину» я рассказал, как инвестировать в государственные облигации.

Помимо гособлигаций на бирже есть много других инструментов, часто более интересных. Однако следить за каждым и покупать каждую ценную бумагу сложно и дорого. Сегодня поговорим о том, как снизить риск и пользоваться множеством инструментов одновременно.

Не держите яйца в одной корзине

Финансисты часто говорят про диверсификацию. В обычной жизни то же самое называют «не класть все яйца в одну корзину».

Допустим, вы вложили деньги в пять компаний. Это безопасно? Нет: при разорении одной из пяти компаний вы потеряете 20% капитала. Ценные бумаги — это не застрахованные вклады: если компания разоряется, вы теряете все вложенные деньги, а не только недополученный доход.

Решение на поверхности: раскладывать деньги по разным местам. На фондовом рынке это значит вкладывать в акции и облигации, в разные компании и желательно на разных рынках и в разных странах. Чем шире рассредоточены ваши деньги, тем меньше риска.

Но чем больше бумаг, тем больше работы они требуют. Вам нужно будет постоянно искать на рынке интересные компании, в которые стоит вложить. А еще следить за всеми бумагами, которые вы уже купили: держать их или продавать. Также растет требование к капиталу: вы вряд ли сможете купить много разных акций по одной. Их будут продавать десятками и сотнями, каждая может стоить по несколько тысяч рублей. В итоге минимальный порог входа на несколько рынков сразу потребует капитала в несколько миллионов.

ETF вместо отдельных бумаг

ETF — это набор ценных бумаг. Покупая акцию фонда, вы как бы становитесь владельцем небольшой части этого набора.

Представим, что есть некий фонд, в котором лежат два типа акций: половину занимают акции «Газпрома», вторую половину — акции Сбербанка. Покупая одну акцию такого фонда, вы как бы в равных пропорциях покупаете акции «Газпрома» и Сбербанка.

Более реальная ситуация: в фонде в некоторых пропорциях есть акции 50 компаний. Покупая одну акцию фонда, вы как бы покупаете акции всех 50 компаний в тех же пропорциях.

Инвестиции — это несложно

Индексные ETF

На финансовом рынке существует понятие индекса. Индекс — это умозрительный портфель каких-то ценных бумаг, которые биржа или какая-нибудь компания считает эталонным. Например, я могу составить «Индекс Куроптева» и перечислить в нем 100 компаний, чьи ценные бумаги буду считать важными. Или 50 компаний с зеленым логотипом. Или 42 компании, названия которых рифмуются с моим именем. Критерий может быть любой. И это будет моим индексом.

Значение индекса — это виртуальное число, которое нужно для оценки изменения цен акций внутри индекса. Оно высчитывается сложным образом, но само по себе не так важно. Важно, как значение индекса меняется со временем.

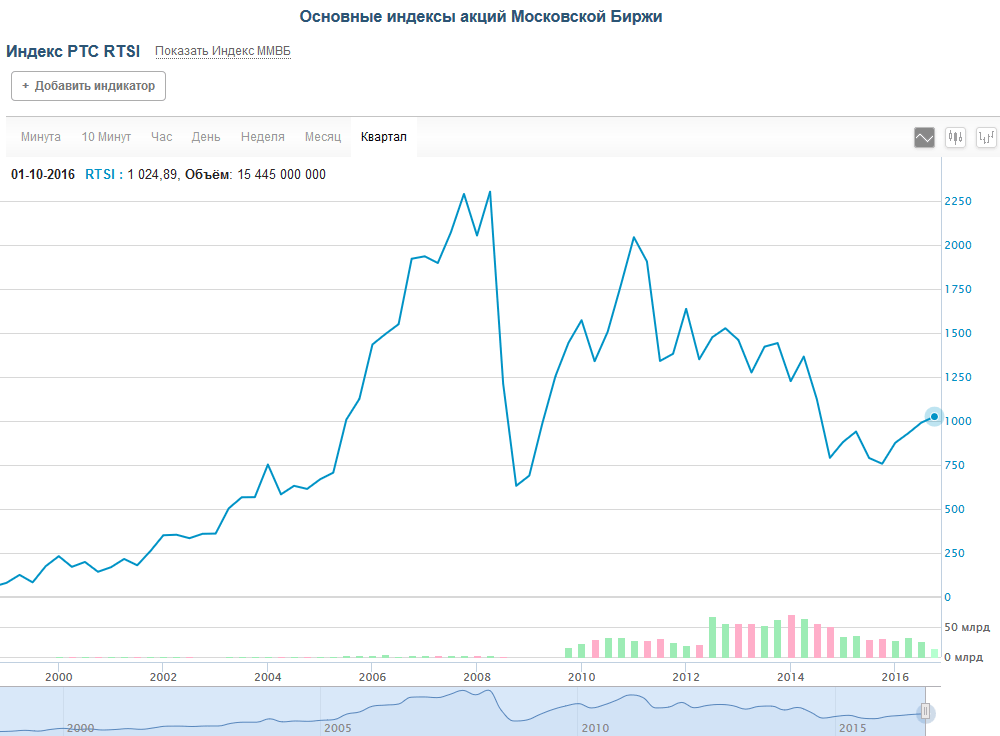

Пример из жизни. Есть индекс РТС : в него входят акции 50 наиболее крупных и ликвидных российских компаний. Индекс РТС отражает усредненное состояние всего российского рынка. Если значение индекса РТС снижается, значит, на российские акции в целом нет спроса и они дешевеют. Если растет, значит, акции интересны инвесторам.

Абсолютное значение индекса обычно не имеет значения, важно лишь его изменение во времени. На начало 2016 года значение РТС составляло 749,28, и это значит, что за прошедший год российский рынок акций вырос на 40%.

Индекс — это информационный продукт, его нельзя купить на бирже. Представьте, что индекс — это рецепт супа: в нем написано, что нужно купить, чтобы получилось вкусно. Так же и в индексе: он говорит, какие бумаги нужно купить, чтобы получился какой-то правильный портфель. Но если вы хотите пообедать, то вам нужен не рецепт, а сам суп.

Вы можете взять индекс и купить все акции из него самостоятельно. Это очень сложно и дорого, но чисто теоретически возможно. Представьте, что вам нужно приготовить суп из 500 ингредиентов, каждый из которых продают только на оптовой базе и только от 10 килограммов. То же самое здесь: в индекс S&P 500 входят 500 компаний, акции которых могут стоить от нескольких сотен до нескольких тысяч рублей, еще и не каждую можно будет купить в единичном экземпляре.

Другой вариант — сходить в кафе и заказать суп там. Шеф-повар уже купил все нужные ингредиенты и сварил огромный котел с супом. Вам нальют одну тарелку из этого общего котла. То же самое в индексном фонде: специальная управляющая компания уже купила все нужные ценные бумаги индекса и «сварила» из них готовый фонд. Вам продают долю в этом фонде — такого размера, какого захотите.

Цена акции индексного фонда будет повторять динамику индекса — так же, как цена супа будет повторять динамику цен на отдельные продукты. Если индекс вырос на 10%, то и цена акции фонда должна вырасти на 10%.

В чем сила ETF

Помимо диверсификации инвестиции через фонд снимают с инвестора часть рутинных задач — например реинвестирование.

В статье про корпоративные облигации на Московской бирже я говорил, что рассчитываемая биржей доходность облигации подразумевает реинвестирование купонов. То есть при каждой выплате купонов нужно заново покупать на них облигации.

Инвестиции через фонд снимают с инвестора часть рутинных задач

Каждая покупка — это дополнительное действие для инвестора. Теперь представьте, что в фонде 50 ценных бумаг, у каждой свои даты купонных выплат, за каждой нужно следить. Облигационный ETF делает все сам.

Например, цена одной акции фонда еврооблигаций может составлять около 6000 рублей, а самостоятельное формирование такого же набора еврооблигаций — сотни миллионов рублей. Некоторые ETF предоставляют возможности, которые недоступны инвестору с капиталом в несколько сотен тысяч рублей.

Благодаря фондам вы также можете инвестировать в портфели акций и облигаций разных стран, проводя расчеты в рублях. Через фонды становятся доступны инструменты денежного рынка и товары.

Конечно, всё это счастье достается не бесплатно. Существует комиссия за управление фондом — это могут быть цифры в районе 0,5–1% в год и в эту сумму не входит комиссия биржи, брокера или депозитария. Плата за управление уменьшает стоимость акций фонда, отдельно ее платить не надо.

Откуда берется цена акции ETF

Цена одной акции фонда — это результат деления стоимости всего, что есть в фонде, на количество выпущенных акций.

Если в фонде будет одна акция «Газпрома» и одна Сбербанка, по 150 рублей каждая, то стоимость активов фонда — 300 рублей. Обычно применяется термин СЧА — стоимость чистых активов.

Если сам фонд выпустил 100 акций, то стоимость активов, приходящихся на одну акцию, составляет 300 ÷ 100 = 3 рубля. Это расчетная цена акции, или СЧА на акцию. Зная расчетную цену, мы знаем справедливую цену акции.

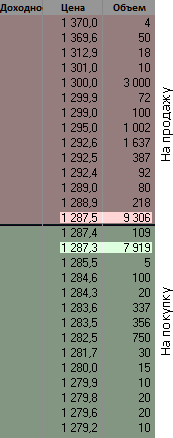

Рыночная цена акции фонда на бирже может отличаться от расчетной из-за баланса спроса и предложения. Теоретически она может быть любой, хоть 1% от расчетной цены, хоть 1000%. Но дело в том, что при больших отклонениях от цены эти акции не будут покупать или продавать. Чтобы этого не было, кто-то из участников торгов будет выступать на бирже в качестве маркетмейкера.

Маркетмейкер — это такой участник торгов, которому самому акции не нужны, но он всегда готов купить, если вы хотите продать, и продаст, если вы хотите купить. Его задача — делать так, чтобы цены на акции фонда держались в районе расчетной цены и никто не паниковал. Обычно маркетмейкингом занимаются брокерские компании, но бывают и специализированные организации.

На иллюстрации маркетмейкер дает лучшую цену продажи. А его заявка на покупку всего на 20 копеек хуже лучшей цены:

Маркетмейкер — это как перекупщик на авторынке. Если он видит, что кто-то продает бумагу сильно дешево, он ее покупает и перепродает по нормальной рыночной цене. Если же вы хотите купить, то маркетмейкер даст вам нормальную цену.

ETF на Московской бирже

Фонды устроены таким образом, что за покупку, продажу и хранение имущества, а также за аудит фондов отвечают разные организации — администратор фонда, попечитель фонда и аудитор фонда. Попечителем и администратором фондов «Финэкс» является «Бэнк-оф-нью-йорк-меллон», аудитором — «Прайс-ватерхаус-куперс». Это крупные и известные финансовые институты. Такое сложное хозяйство нужно, чтобы фонды работали честно.

Фонды «Финэкс» можно разделить на несколько групп: фонды денежного рынка, облигаций, акций и товарные фонды. Про некоторые из фондов я расскажу подробнее.

Фонд денежного рынка FXMM : откладывать свободные деньги

FXMM — это фонд денежного рынка. Его поведение проще всего описать как рублевый депозит сроком на одну ночь, у которого проценты начисляются каждый день.

Это единственный инструмент на Московской бирже, позволяющий частному инвестору с небольшим капиталом получить доход на деньги, не занятые в акциях или облигациях. Входной билет на настоящий денежный рынок начинается примерно от 10 000 000 рублей, а одна акция FXMM стоит около 1000 рублей.

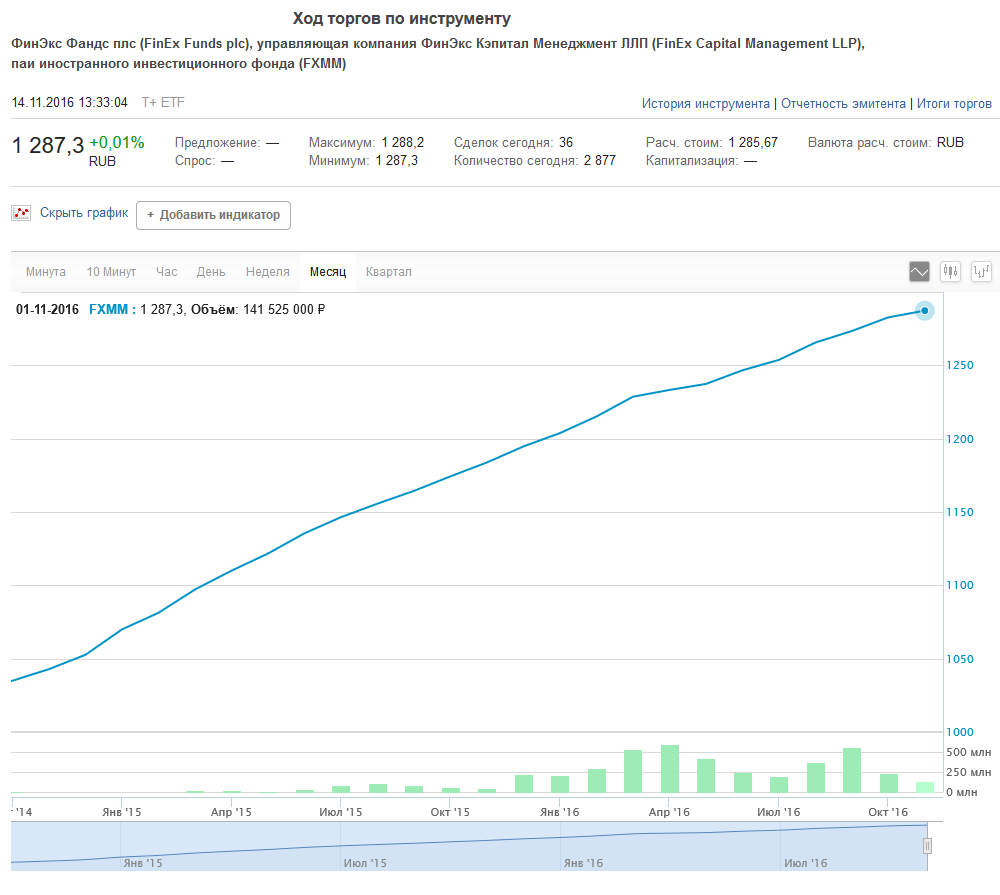

FXMM — это самый предсказуемый фонд. Цена акции просто растет на одну-две копейки каждый день:

Цена одной акции FXMM в рублях, Московская биржа

Для торговли на Московской бирже

Доходность FXMM находится на уровне короткого рублевого депозита в банке. За 2015 год она составила 8,25%. Не забывайте, что, в отличие от депозитов, никаких страховок ваших сбережений тут нет.

Фонды облигаций FXRU и FXRB : инвестировать в еврооблигации

Фонды FXRU и FXRB — это фонды валютных еврооблигаций российских компаний, таких как «Газпром», Сбербанк, ВЭБ и другие.

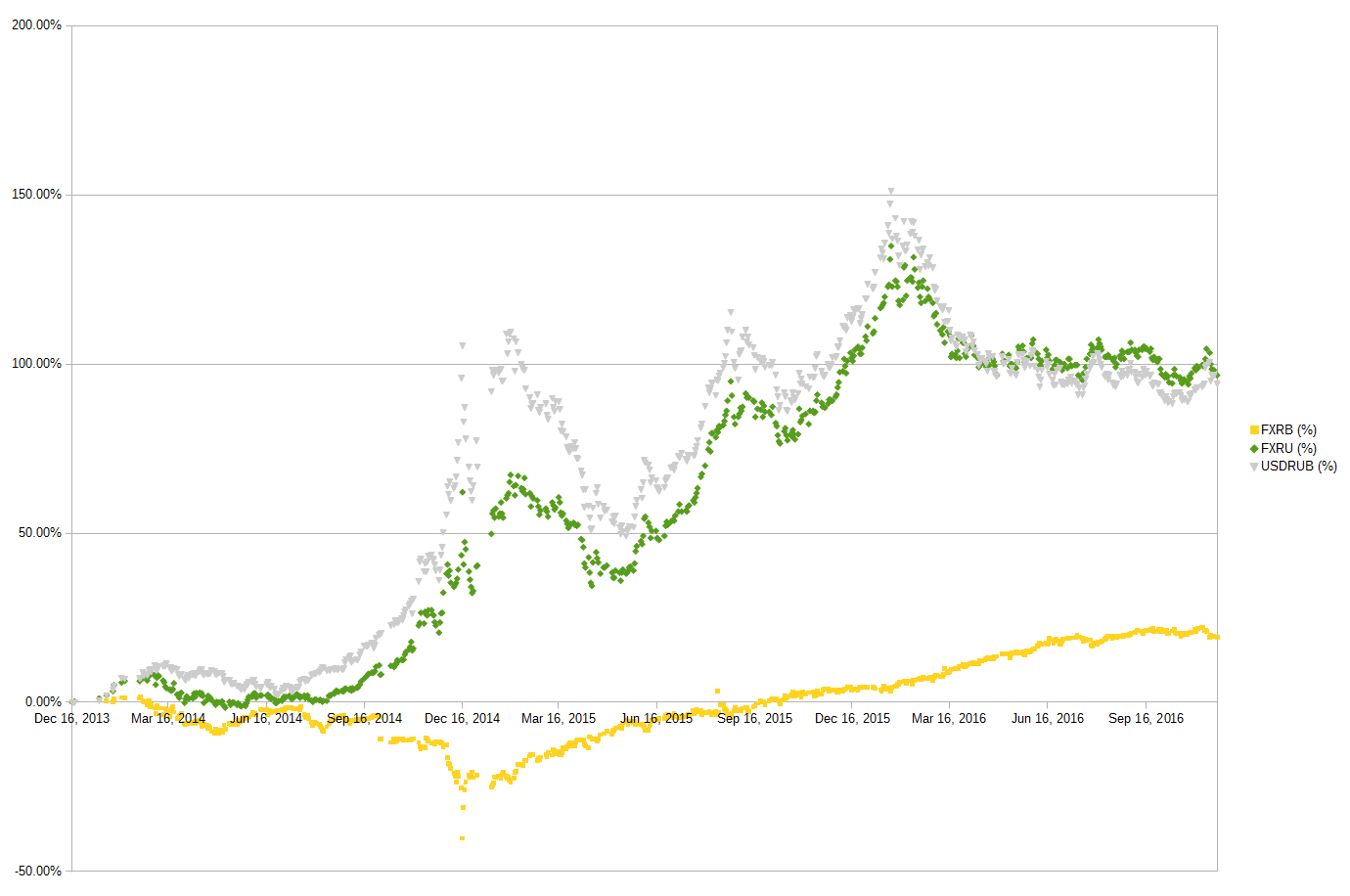

Оба фонда содержат один и тот же набор ценных бумаг из индекса «Барклайс» и сочетают в себе высокую валютную доходность российских еврооблигаций и их высокий по мировым стандартам риск.

Рублевая цена акций FXRU сильно зависит от курса доллара. При росте доллара акции FXRU растут в цене, а при снижении — падают.

FXRB — это тот же портфель еврооблигаций, но с защитой от изменения курса рубля к доллару и более высокой рублевой доходностью. Изменение курса не влияет на рублевую цену акции.

На графике видно, что цена акций FXRU близко повторяет курс доллара. FXRB на курс не реагирует, а его падение в декабре 2014 связано с падением цены портфеля облигаций.

Изменение рублевой цены акций FXRU и FXRB в процентах, изменение курса доллара в процентах

Текущая доходность портфеля облигаций FXRU к погашению составляет около 3,5% годовых в валюте. Однако стоит учитывать, что НДФЛ при продаже вы заплатите с рублевой разницы между покупкой и продажей.

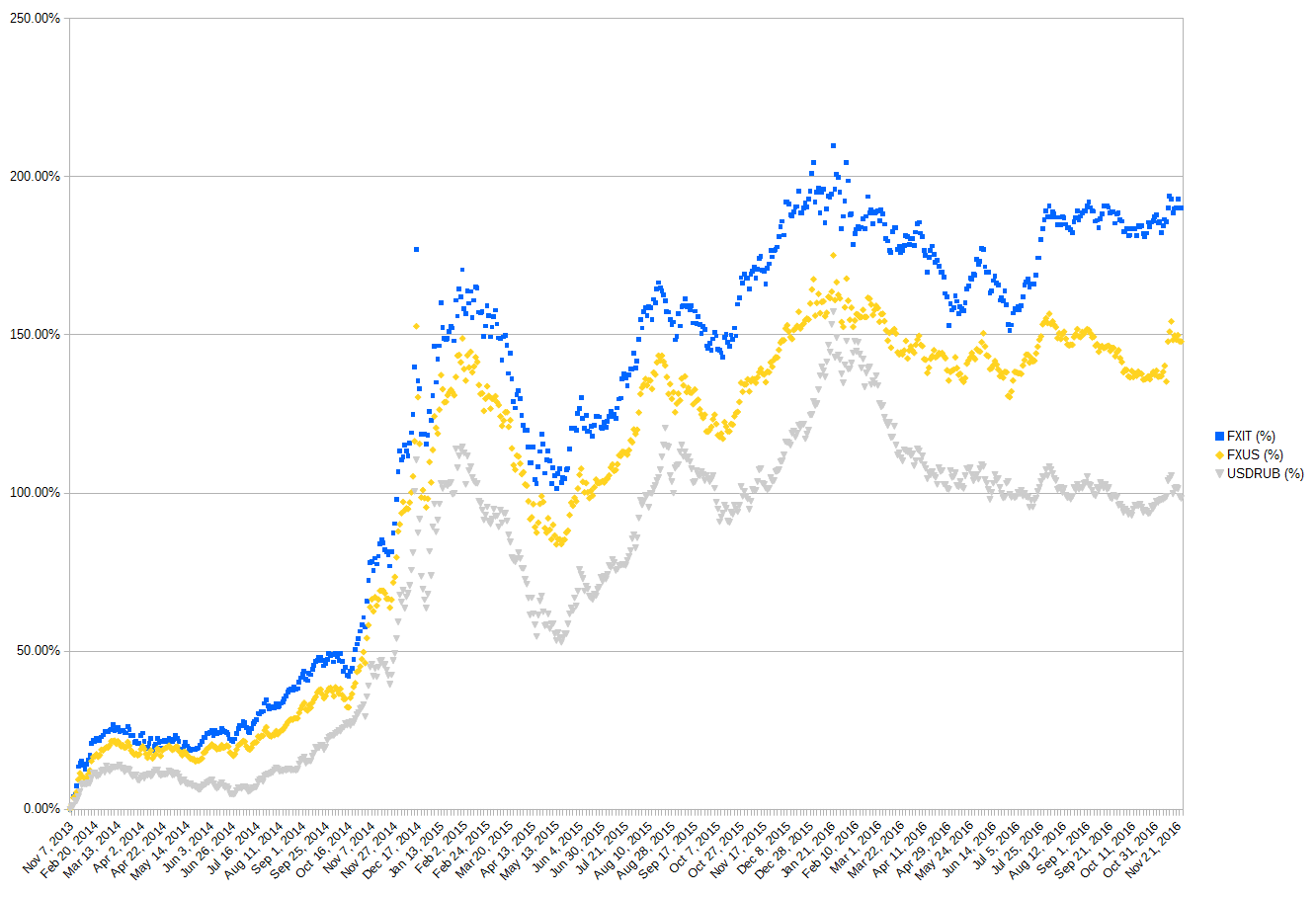

Фонды акций FXIT и FXUS : инвестировать в американские акции

С помощью акций фондов «Финэкс» вы можете инвестировать в акции Германии, Японии, Соединенного Королевства, Австралии, Китая, США и России.

Еще один фонд на американском рынке — FXUS — состоит из более широкого набора акций. В FXUS входят акции таких известных компаний, как «Эксон-мобил», «Джонсон и Джонсон», «Кока-кола», «Дисней».

Расчеты при покупке и продаже FXIT и FXUS идут в рублях. Для понимания можно представить, что при покупке вы отдаете рубли, на них покупается валюта и на эту валюту — американские акции. При продаже процесс идет в обратную сторону: акции как бы продаются за валюту, она конвертируется в рубли, рубли возвращают вам. Налогом облагается рублевая разница между покупкой и продажей.

Фонды FXIT и FXUS интересны тем, что позволяют даже с небольшим капиталом легко инвестировать в американский рынок — один из основных мировых рынков акций, доходность которого гораздо выше российского.

Изменение рублевой цены акций FXIT и FXUS в процентах, изменение курса доллара в процентах