Finex rus eurobonds etf что это такое

FXRE, подробно разберем основные плюсы и минусы

На российском рынке появляется все больше ETF и БПИФ на различные страны, сектора и тренды (вроде ESG). Каждый из провайдеров старается сделать полный комплекс из фондов на большинство направлений, чтобы из них можно было собрать полноценный и сбалансированный портфель. Ключевым игроком, на мой взгляд, пока остается Finex, который продолжает привносить что-то новое и достаточно востребованное, хотя Тинькофф уже наступает на пятки.

Сейчас появился один из самых долгожданных ETF на российском рынке, который включает в себя REITs (фонды недвижимости) из разных секторов. Судя по комментариям, многие давно просили такой инструмент (я тоже не исключение — пост. Наконец-то наши ожидания оправдались, попробуем разобраться с самим ETF.

FXRE повторяет индекс Solactive GPR United States REIT ex Timber and Mortgage Index NTR, куда входит 122 REIT из 12 секторов (жилая недвижимость, инфраструктурные объекты, ритейл, офисная недвижимость и прочее). Уже по этим цифрам видно, что диверсификация достаточно хорошая. Вес для каждой бумаги в портфеле фонда присваивается, исходя из рыночной капитализации и объема паев в свободном обращении (FREE-FLOAT).

ТОП-5 крупнейших представителя данного ETF:

✔️AMERICAN TOWER REIT

✔️PROLOGIS REIT

✔️CROWN CASTLE INTERNATIONAL REIT ORD

✔️SIMON PROP GRP REIT ORD

✔️PUBLIC STORAGE REIT ORD

Я не просто так здесь привел эти компании, на них приходится около 30% активов, поэтому, решил проанализировать каждую отдельно. Такие REITs обычно оценивают по мультипликатору P/FFO, где FFO — это доходы от операционной деятельности.

В среднем у меня получилось, что все эти активы торгуются на 20-25% дороже своих средних мультипликаторов за последние 5 лет (результаты 2020 год в расчет не брал из-за влияния пандемии). Также оценил дивидендную доходность, которая снизилась на 30% примерно относительно средних значений.

Это косвенно говорит о том, что сам рынок REITs сейчас немного перегрет и входить сразу на большую сумму не лучшее решение, на мой взгляд. Но прикупить небольшую долю с постепенными докупками на коррекциях было бы вполне разумно.

Вообще сегмент недвижимости на рынке РФ долгое время был представлен только через ЗПИФы (PNK Rental, Парус, Активо, пару фондов от Альфы и ВТБ). С появлением FXRE можно добавить вполне сбалансированную долю недвижимости, в том числе индустриальной, в свой портфель. Диверсификация будет не только по сегментам, но и по странам.

Минусы:

❌ не платит дивиденды;

❌ многие REITs дороговаты в моменте по P/FFO и див. доходность ниже среднего за 5 лет.

Фонд однозначно интересный, может занять достойное место в любом портфеле, но, как и писал выше, я бы сейчас не вкладывал в него сразу и много, думаю, мы еще дождемся охлаждения этого сектора в ближайшие год-два, там уже нормально закупимся.

⚠️Не является индивидуальной инвестиционной рекомендацией!

Следить за всеми моими обзорами можете здесь: Telegram, Смартлаб, Вконтакте, Instagram

FinEx Rus Eurobonds ETF FXRU акции

Из имеющихся БПИФов самая адекватная комиссия у VTBU, 0,61%, по данным с Rusetf за последний год он лучше перформит, по факту просадка меньше, но меня смущает ликвидность и соответственно большие спреды у этого инструмента.

Такой вопрос, а купоны в этом фонде по идее должны облагаться налогом, как это происходит с дивидентами у FXRL, значит у российских фондов на еврооблигации должно быть преимущество?

vtlmrtnv, это не дивидендный ETF. Купоны реинвестируются и прирастает СЧА.

Вадим Рахаев,

Я может не совсем ясно выразился, у Finex юрисдикция в Ирландии и его фонды с поступающих дивидентов российских акций должны платить налог, в то время как наши БПИФы имеют льготу и налог с дивидентов не платят. Вопрос был в том, что FXRU тоже имеет заграничную юрисдикцию и с купонов должен платить налог, а наши БПИФы, опять же, имеют льготу и с купонов налог не платят, правильно?

Есть ли какие-либо льготы у Финекса при реинвестировании — не знаю. Если нет, то 10% уплачивают минимум.

Это будет иметь значение когда наши БПИФ начнут комиссии адекватные брать. 10% от 3.5% купона — это 0.35% СЧА преимущества. Наши БПИФ обыграют Финекс при комиссии ниже 0.85% СЧА в год при сравнимых прочих параметрах.

Такой вопрос, а купоны в этом фонде по идее должны облагаться налогом, как это происходит с дивидентами у FXRL, значит у российских фондов на еврооблигации должно быть преимущество?

vtlmrtnv, это не дивидендный ETF. Купоны реинвестируются и прирастает СЧА.

Такой вопрос, а купоны в этом фонде по идее должны облагаться налогом, как это происходит с дивидентами у FXRL, значит у российских фондов на еврооблигации должно быть преимущество?

Готовый ETF портфель

В прошлом месяце я завел еще один портфель, который состоит исключительно из ETF. Также, среди наших подписчиков есть те, кому не очень интересны отдельные акции, а предпочитают формировать портфель из фондов, поэтому время от времени будем затрагивать эту тему.

Я изучил ряд готовых ETF и БПИФ, которые предполагают полностью сформированный портфель из разных активов (акции, облигации с разным сроком до погашения, денежный рынок и драг. металлы). Решил сравнить, что выгоднее, самому собрать такой портфель из отдельных ETF или же купить готовый.

TRUR — вечный портфель от Тинькофф (в рублях)

В состав входит 25% акций, 25% короткие облигации, 25% длинные облигации, 25% золото.

Цена пая составляет 10 руб, комиссия 0,99%.

У фонда есть аналоги в долларах и в евро (TUSD, TEUR).

SBWS — взвешенный смарт-фонд от Сбербанка (в рублях)

В состав входит 40% акций, 30% корпоративных 3х-летних облигаций, 30% денежный рынок.

Для данного фонда указаны минимальные и максимальные веса активов, в зависимости от разных сценариев их может меняться.

Авто-репост. Читать в блоге >>>

FXRU или FXRB

Попробуем сегодня разобраться, в чем отличие между данными ETF не залезая в дебри, а на простом и понятном языке.

Итак, оба этих фонда представляют индекс на еврооблигаций российских компаний, которые торгуются в долларах и в евро. Среди эмитентов еврооблигаций только крупные компании, такие, как Газпром, Лукойл, ГМК Норникель, МКБ, Фосагро и прочие.

Еврооблигации выбираются таким образом, чтобы средний срок до погашения всего портфеля не превышал 3 лет. Это значит, что сюда могут входить облигации с погашением через год, через два, три или четыре года. Грубо говоря, если в портфеле 2 облигации в равных долях, у одной погашение через год, а у второй через 4 года, то средний срок до погашения по портфелю будет равен (1+4) / 2 = 2,5 года.

Для простоты рассмотрим оба фонда и основные факторы, которые будут влиять на доходность в рублях.

FXRU

Здесь все более-менее понятно. Доходность данного фонда будет складывать из следующих параметров:

Авто-репост. Читать в блоге >>>

Недавно появился новый фонд на облигации «падших ангелов» США с тикером FXFA. Сегодня попробуем оценить, на сколько данный фонд интересен с точки зрения сохранения средств и на сколько интереснее он старого доброго FXRU (фонд на корп. еврооблигации РФ).

FXFA включает в себя высокодоходные корпоративные облигации развитых стран. Здесь представлены долларовые облигации более 25 эмитентов, среди которых такие гиганты как Ford, Occidental Petroleum, Kraft Heinz Foods, FirstEnergy и другие. Всего в индексе, который отслеживает фонд, представлено более 130 выпусков облигаций со средним рейтингом BB+.

Состав портфеля по странам:

USA — 89,8%

Canada — 5,8%

Luxembourg — 4,4%

Вроде все достаточно интересно, хорошая доходность консервативная цена пая, активы привязаны к доллару, что защищает от девальвации, относительно хорошая диверсификация по компаниям (25 шт.), ребалансировка портфеля происходит 1 раз в месяц.

Авто-репост. Читать в блоге >>>

Я только пока не могу понять одного! дивиденды в этом фонде реинвестируются, следовательно фонд должен расти? Но почему то с ноября 2020 года он только в минус растет:(?

Stas-2020, купоны Вы наверное имели ввиду. Фонд в валюте номинирован, если она падает, фонд тоже не растёт.

Плантатор Мигель,

Да я за доллары покупал эти облигации, а прибыль то от купонов где, я так и не допонял? Тоже что ли падает?

Stas-2020, падает стоимость чистых активов. Общий тренд на снижение стоимости облигаций. Без купонов было бы ещё печальнее)

Surprizzz,

Понятно, в плюсе то будет когда не будь, рассвет наступит?

Я только пока не могу понять одного! дивиденды в этом фонде реинвестируются, следовательно фонд должен расти? Но почему то с ноября 2020 года он только в минус растет:(?

Stas-2020, купоны Вы наверное имели ввиду. Фонд в валюте номинирован, если она падает, фонд тоже не растёт.

Плантатор Мигель,

Да я за доллары покупал эти облигации, а прибыль то от купонов где, я так и не допонял? Тоже что ли падает?

Stas-2020, падает стоимость чистых активов. Общий тренд на снижение стоимости облигаций. Без купонов было бы ещё печальнее)

Я только пока не могу понять одного! дивиденды в этом фонде реинвестируются, следовательно фонд должен расти? Но почему то с ноября 2020 года он только в минус растет:(?

Stas-2020, купоны Вы наверное имели ввиду. Фонд в валюте номинирован, если она падает, фонд тоже не растёт.

Плантатор Мигель,

Да я за доллары покупал эти облигации, а прибыль то от купонов где, я так и не допонял? Тоже что ли падает?

Я только пока не могу понять одного! дивиденды в этом фонде реинвестируются, следовательно фонд должен расти? Но почему то с ноября 2020 года он только в минус растет:(?

Stas-2020, купоны Вы наверное имели ввиду. Фонд в валюте номинирован, если она падает, фонд тоже не растёт.

Я только пока не могу понять одного! дивиденды в этом фонде реинвестируются, следовательно фонд должен расти? Но почему то с ноября 2020 года он только в минус растет:(?

Третий месяц держу этот фонд FXRU с минусов не выходит

Stas-2020, А вы что на спекуляцию покупали?

TexnikMT, нет на долгосрок, я не спекулянт

Третий месяц держу этот фонд FXRU с минусов не выходит

Stas-2020, Доллар по чём был, когда Вы FXRU покупали?

Плантатор Мигель, честно сказать даже и не обратил внимание на стоимость доллара при покупки этого фонда.

Stas-2020, я извиняюсь, но из-за таких торговых решений мне цб потом разрешит только офз торговать, грущу

Третий месяц держу этот фонд FXRU с минусов не выходит

Stas-2020, Доллар по чём был, когда Вы FXRU покупали?

Плантатор Мигель, честно сказать даже и не обратил внимание на стоимость доллара при покупки этого фонда.

Третий месяц держу этот фонд FXRU с минусов не выходит

Stas-2020, Доллар по чём был, когда Вы FXRU покупали?

Третий месяц держу этот фонд FXRU с минусов не выходит

Stas-2020, А вы что на спекуляцию покупали?

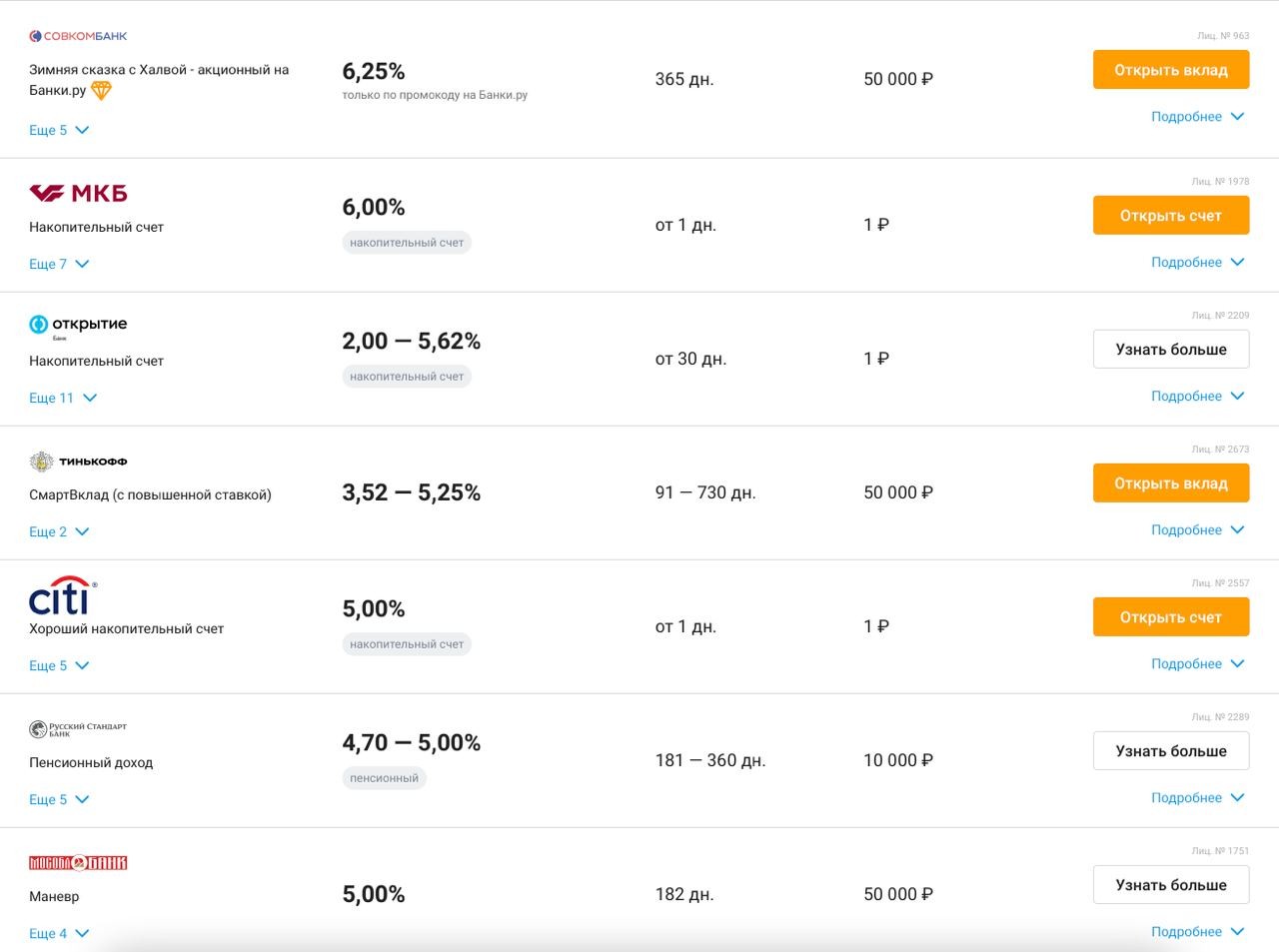

Все чаще мне в личку задают вопрос о том, куда можно вложить свободные деньги в 2021 году. Вопросы эти не беспочвенны. Ведь 2020 год показал, что банковские депозиты не справляются с поставленными населением задачами. Но и рынки сильно выросли с мартовских просадок. Сейчас все сложнее найти подходящий инструмент. Одним из вопросов, заданных мне недавно — «Куда вложить 300 000 рублей на срок от полугода до года». И главное, чтобы по прошествию этого периода депозит желательно не ушел в минус ))) Давайте разбираться.

Однозначно, банковские депозиты сейчас крайне неинтересны. Я взял топ 30 банков и посчитал доходность. Средняя не превысила 4,6% и то, для ее получения нужны дополнительные платные подписки, страхование и прочее. Тот же Сбербанк не дает и 4%, если учесть эффективную ставку.

Структурные ноты и накопительное страхование жизни также выкидываем. Наполнение этих продуктов и доходность у меня вызывает скепсис. Да и большинство банковских сотрудников с трудом могут объяснить, как работает инструмент.

Авто-репост. Читать в блоге >>>

Господа, хотел спросить. Кто как считает, можно ли полностью из ETF к примеру FXUS-RL-CN-GD-TB-RU, VTBE создать жизнеспособный портфель? Причем он был бы основным.

FXRU ETF: Обзор фонда FinEx на российские еврооблигации

Индексный торгуемый на бирже фонд FinEx Tradable Russian Corporate Bonds UCITS ETF USD (FXRU) инвестирует в еврооблигации на базе индекса EMRUS. Подобные инструменты являются для частого российского инвестора самым простым способом выхода на рынок валютного долга крупнейших компаний.

Оглавление

Общая информация о FXRU

Инфраструктурные расходы (общий размер комиссии или коэффициент общих затрат, TER) — не более 0,5% от стоимости чистых активов (СЧА).

В показатель входят все расходы инвестора на владение инструментом. Прежде всего комиссия управляющего, расходы на депозитария и аудитора. Списывается ежедневно с СЧА фонда в размере 1/365 * 0,5%.

Состав FXRU

Еврооблигации (евробонды) компаний РФ — это долговой инструмент с фиксированной доходностью, выпущенный в иностранной валюте. Не обязательно в евро. Чаще такие бонды номинированы в долларах США. Номинал начинается от 1000 единиц.

Состав FXRU формируется в соответствии с индексом Bloomberg Barclays Emerging Markets Tradable Russian Corporate Bond (EMRUS). Тикер — BERUTRUU. Провайдером индекса (его составителем) является известная компания финансовой информации Bloomberg. Два раза в год (в последние рабочие дни мая и ноября) она пересматривает перечень бумаг в индексе. После этого Финэкс должен ребалансировать портфель, чтобы достичь наполнения идентичного измененному индексу.

В состав индекса входят корпоративные евробонды с постоянным купоном и со сроком погашения от 1,5 до 5 лет. На октябрь 2020 года в него включены бумаги 16 эмитентов в разных пропорциях. Максимальную долю имеют «Газпром» (15%) и Сбербанк (чуть больше 10%). Средняя доля бумаг одной компании в индексе — 6,25%. Полный список эмитентов в таблице ниже.

| Эмитент | Доля в индексе | |

| 1 | Газпром | 15,00% |

| 2 | Сбербанк | 10,56% |

| 3 | Норникель | 9,72% |

| 4 | Газпромнефть | 9,26% |

| 5 | ВЭБ | 8,32% |

| 6 | Лукойл | 6,07% |

| 7 | Евраз | 5,95% |

| 8 | Роснефть | 5,85% |

| 9 | Русал | 4,58% |

| 10 | Северсталь | 4,25% |

| 11 | ВТБ | 4,24% |

| 12 | НЛМК | 3,60% |

| 13 | РЖД | 3,59% |

| 14 | ГТЛК | 3,00% |

| 15 | НОВАТЭК | 3,00% |

| 16 | Фосагро | 3,00% |

Некоторые компании представлены несколькими выпусками еврооблигаций. Всего в портфеле на момент написания обзора 24 бумаги с разными сроками погашения, размером купона и другими характеристиками. Полный список выглядит так.

Средний срок до погашения — 2,74 года. Модифицированная дюрация — 2,53 года.

В разрезе секторов видим преобладание сырьевых и финансовых компаний. Также отметим заметную долю государственных или полугосударственных корпораций. С одной стороны, портфель не выглядит сбалансированным. С другой, госучастие повышает надежность этих компаний.

Купонный доход (иногда его ошибочно называют дивидендами) реинвестируется, то есть вкладывается в те же самые бумаги в точной пропорции с индексом. Владелец акции FXRU никакого дохода от купонов не получает. Получить прибыль можно только продав бумагу. До этого момента у инвестора также нет никаких налоговых обязательств.

Доходность и сравнение с бенчмарком

На рублевую цену акций FXRU влияют котировки входящих в портфель еврооблигаций, купонный доход и курс рубля. Так как входящие в фонд бумаги номинированы в долларах, то при его росте к рублю будет расти и прибыль владельца FXRU. При укреплении рубля цена акции снижается.

С момента начала торгов в декабре 2013 года акция фонда подорожала с 330 рублей до примерно 990 рублей, показав прибыль в 200%. Такой внушительный рост случился прежде всего благодаря падению российской валюты. В долларах доходность за почти 7 лет составила примерно 25%.

Обратим внимание на период 2014–2016 годов. Тогда из-за санкционных рисков цены на евробонды компаний РФ просели. В это время вложения в наличный доллар были более выгодными.

Долларовая цена хоть и имеет повышательный тренд, намного более волатильна. Периоды просадок довольно отчетливо видны на графике.

Видим, как заметно СЧА отстает от индекса-бенчмарка. Это результат вычета расходов на управление и прочих затрат. TER финексовского фонда в размере 0,5% годовых только на первый взгляд кажется небольшим.

При среднегодовых доходностях евроблигаций в районе 2% комиссия УК съедала почти четверть прибыли.

Не стоит также забывать об ошибке слежения. По расчетам самого ФинЭкса, для описываемого ETF она составляет в среднем 0,37% в год.

Сравнение FXRU с валютным вкладом

FXRU, другие подобные фонды, а также прямую покупку еврооблигаций часто сравнивают с валютными вкладами. Сам Финэкс в одной из своих публикаций называл этот ETF «25 валютных вкладов в одной акции».

На самом деле инструменты фондового рынка отличаются значительно большим числом рисков и считать их альтернативой депозиту нельзя. Вклад в банке — это при определенных условиях безрисковый способ сохранения накоплений. Уж точно в пределах гарантированной государством страховой суммы в 1,4 млн рублей.

Но вклады не являются инструментом инвестиций. Низкий риск означает и низкую доходность. Проверим это простыми расчетами изменения портфеля в 1000 долларов, инвестированных пять лет назад в ETF или положенных на депозит. Для последнего «инструмента» возьмем данные ЦБ о средней ставке по вкладам на год в 30 крупнейших банках России и будем учитывать капитализацию процентов.

| Вклад | FXRU (105 акций) | |

| окт. 2015 | 1000 | 997,53 |

| окт. 2016 | 1027,3 | 1083,51 |

| окт. 2017 | 1041,27 | 1155,12 |

| окт. 2018 | 1055,33 | 1145,35 |

| окт. 2019 | 1088,68 | 1265,47 |

| окт. 2020 | 1102,94 | 1317,08 |

| Прирост | 10,3 % | 32,0 % |

Вложения в евробонды на пятилетний срок дали почти трехкратное долларовое преимущество по прибыли над вкладом. Однако напомним, что доходность в прошлом не гарантирует доходности в будущем. Прогнозировать, что случится с ценой через какое-либо время, нужно не из прошлых показателей.

Обратим внимание, что в октябре 2018 года капитал уменьшился по отношению к предыдущему году. А также на график доходности в сравнении с котировками доллара на MOEX, представленный выше. Почти два года вложения в наличную валюту были выгоднее из-за нестабильности на рынке еврооблигаций, вызванной угрозой санкций против внешних корпоративных долгов России.

Как пример рисков по облигациям напомним кейс с одной из крупнейших транспортных групп России FESCO. В 2016 году компания допустила технический дефолт по еврооблигациям со сроком погашения в 2018 году и по купону облигаций с погашением в 2020 году. В результате эмитент договорился с держателями обязательств на дисконт почти в 30%.

Сравнение с конкурентами, плюсы и минусы

На Московской бирже размещены еще четыре фонда, инвестирующие в российские евробонды:

Первые два являются созданными по отечественному праву биржевыми паевыми инвестиционными фондами (БПИФ). У FinEx и ITI «классические» западные ETF. Еще один БПИФ на Индекс Мосбиржи российских ликвидных еврооблигаций в настоящее время формирует управляющая компания «Райффайзен Капитал».

Среди конкурентов у FXRU одни из лучших показателей по комиссии управляющего и доходности.

| Фонд | Бумаг в портфеле | Комиссия | Доход за 3 месяца |

| VTBU | 23 | 0,70% | 7,90% |

| FXRU | 24 | 0,50% | 7,61% |

| SBCB | 10 | 0,80% | 7,05% |

| RUSB | 24 | 0,50% | 6,10% |

| FXRB | 24 | 0,95% | 1,03% |

На последней строчке таблицы разместился фактический близнец рассматриваемого в обзоре ETF. FXRB отслеживает тот же индекс, но отличается тем, что имеет рублевое хеджирование. В этом фонде зафиксирована именно рублевая стоимость активов. Случись укрепление рубля, акции «хеджированного» FXRB в национальной валюте не подешевеют. К каким результатам в период падения российской валюты это приводит видно из таблицы.

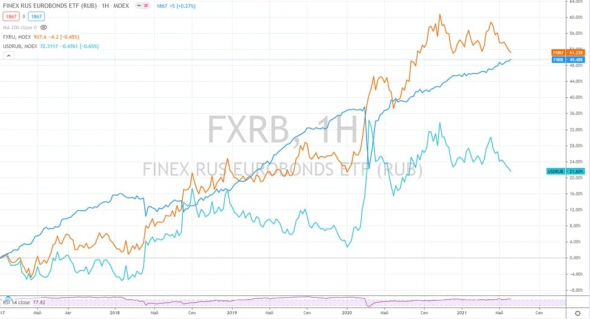

А так выглядит сравнение с FXRU на длительном периоде. Наверное это лучшая демонстрация в пользу инвестиций в валютные активы. Естественно, на указанном временном отрезке.

Среди главных преимуществ FXRU и еврооблигационных фондов в целом назовем следующие:

Но отметим и важные нюансы:

Главное

FXRU ETF — относительно простой способ инвестиций в валютные долговые обязательства крупнейших российских государственных и частных компаний. Таких как Газпром, Сбербанк, Норникель, Газпромнефть, ВЭБ, Лукойл и других эмитентов «первого эшелона». Он предлагает повышенную относительно рублевых облигаций и банковских депозитов доходность с защитой от девальвации рубля. Но обладает рядом специфических рисков.

Это инструмент консервативных пассивных инвестиций. Вкладывать в него имеет смысл на средне и долгосрочную перспективу.