Forward dividend yield что это

Дивидендная доходность

Что такое «Дивидендная доходность»

Доходность на текущий год часто оценивается с использованием дивидендной доходности за предыдущий год или при помощи последнего квартального дохода, умноженного на 4 (с поправкой на сезонность) и деленного на текущую цену акции.

Подробнее о дивидендной доходности

Дивидендная доходность представляет собой способ измерения объема денежного потока, получаемого за каждый доллар, вложенный в акционерный капитал. Другими словами, дивидендная доходность измеряет «отдачу» от дивидендов. В условиях отсутствия каких-либо доходов от прироста капитала, дивидендная доходность, фактически, представляет собой окупаемость инвестиций в акции.

Если компания выплачивает высокие дивиденды своим акционерам, это может указывать на то, что она в настоящее время недооценена или что она пытается привлечь инвесторов. Если же компания выплачивает низкие дивиденды или не выплачивает ничего, это может свидетельствовать о том, что компания переоценена или, что она пытается нарастить свой капитал.

То, что компания выплачивает высокие дивиденды своим акционерам, не означает, что ничего не изменится с течением времени. Компании часто сокращают выплаты по дивидендам или приостанавливают их вообще в трудные для них экономические времена, так что редко можно рассчитывать на последовательно высокие дивиденды на постоянной основе.

На основе последних выплат годовых дивидендов можно приблизительно оценить будущие дивиденды компании. В английском языке такую оценку называют «forward dividend yield». Однако подобную оценку следует использовать с осторожностью, так как будущие дивидендные выплаты по своей сути неопределенны.

Что такое дивидендная доходность (текущая, форвардная, конечная)

Рассмотрим, что такое дивидендная доходность и как можно ее использовать в инвестиционной деятельности. Дивидендная доходность (dividend yield, ДД) — это отношение выплат к стоимости акций.

Зачем считать дивидендную доходность

Дивидендная доходность используется в двух основных стратегия инвестирования: долгосрочной и краткосрочной.

Долгосрочные инвестиции в дивидендные акции (купил-держи). В этом случае вложения окупаются за счет получаемых дивидендов. Зная дивидендную доходность, можно оценить период возврата инвестиций, а также сравнить ее с альтернативными инвестиционными вложениями – размещение денег на депозите в банке, покупкой недвижимости, облигаций.

Краткосрочные инвестиции в дивидендные акции (купил-продай). Основной целью является получение краткосрочного дохода от роста котировок акций. Дивидендная доходность позволяет дать ориентир, как будет вести себя цена акций.

Оценка стоимости бизнеса | Финансовый анализ по МСФО | Финансовый анализ по РСБУ |

Расчет NPV, IRR в Excel | Оценка акций и облигаций |

Расчет текущей дивидендной доходности

Компании могут выплачивать дивиденды раз в год, в полгода, в 3 месяца (квартал) или ежемесячно. Выплата дивидендов раз в год наиболее частая схема, но все больше компаний переходить на выплату ежеквартально.

Текущая дивидендная доходность – это динамический показатель, так как она определяется через соотношение размера дивидендов на стоимость акции на определенную дату. Именно в разные периоды стоимость акции может быть разной.

Дата для учета может быть следующей:

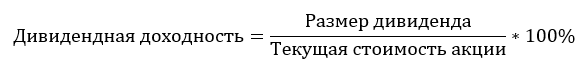

Формула расчета текущей дивидендной доходности, следующая:

Если нам необходимо посчитать ежеквартальную ДД, то берем размер дивидендов за 3 месяца; годовой – сумму дивидендных выплат за 12 месяцев. Обозначенная формула применима, когда размер будущих выплат акционерам определен. Если же Совет директоров уже определил размер дивидендов и ожидаемые сроки, но на общем собрании акционеров утверждения дивидендов еще не было, то считают форвардную дивидендную доходность.

Расчет форвардной дивидендной доходности

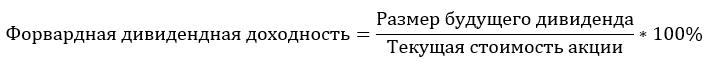

Форвардный дивидендный доход (forward dividend yield, ФДД) – расчет дивидендной доходности по текущей цене акций и уже определенному размеру будущих выплат.

Расчет конечной дивидендной доходности

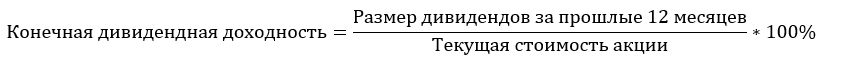

Конечная дивидендная доходность (trailing dividend yield, КДД) – рассчитывается как отношение уже перечисленных дивидендных выплат за прошлые периоды к текущей цене акции.

КДД используется, когда размер перечислений акционерам в текущем году еще не определен.

Дивидендная доходность и НДФЛ

Необходимо брать во внимание при расчете ДД российское налогообложение. Так дивидендная доходность для частных инвесторов должна быть уменьшена на 13%. Очищенная ДД для инвестора будет равна ДД*0,87.

Средняя дивидендная доходность компаний в России с США

На 2020 год средняя дивидендная доходность для российских компаний – 8%, для американских компаний – 4,5%. Важно отметить, что более высокая ДД не является показателем устойчивого развития компании, а говорит скорее о его финансовой слабости.

Форвардная дивидендная доходность

Опубликовано 27.06.2021 · Обновлено 27.06.2021

Что такое Форвардная дивидендная доходность?

Форвардная дивидендная доходность – это оценка годового дивиденда, выраженная в процентах от текущей цены акций. Проецируется Дивидендная год измеряется путем принятия самых последних фактической выплаты дивидендов запаса и годовом исчислении в это. Форвардная дивидендная доходность рассчитывается путем деления суммы будущих дивидендных выплат за год на текущую цену акции.

Ключевые моменты

Понимание форвардной дивидендной доходности

Например, если компания выплачивает дивиденды за первый квартал в размере 25 центов, и вы предполагаете, что дивиденды компании будут стабильными, ожидается, что компания будет выплачивать 1 доллар в виде дивидендов в течение года. Если цена акции составляет 10 долларов, форвардная дивидендная доходность составляет 10%.

Противоположностью форвардной дивидендной доходности является скользящая дивидендная доходность, которая показывает фактические дивидендные выплаты компании по отношению к цене ее акций за предыдущие 12 месяцев. Когда будущие выплаты дивидендов непредсказуемы, скользящая дивидендная доходность может быть одним из способов измерения стоимости. Когда будущие выплаты дивидендов предсказуемы или объявлены, форвардная дивидендная доходность является более точным инструментом.

Дополнительной формой дивидендной доходности является указанная доходность или дивидендная доходность, которую могла бы вернуть одна акция, на основе ее текущего указанного дивиденда. Чтобы рассчитать указанную доходность, умножьте последний выплаченный дивиденд на количество годовых дивидендных выплат (указанный дивиденд). Разделите продукт на самую актуальную цену акции.

Дивидендная доходность — что это такой за показатель

Дивиденды — получение пассивного дохода от владения акциями компаний. Их размер влияет на котировки и принятие решений инвесторами о целесообразности покупки ценных бумаг. Значение имеет не абсолютная величина выплат, а их процентное отношение к стоимости акций — дивидендная доходность.

Для чего считают дивидендную доходность

Есть 2 основных типа инвестиций в акции:

Первый способ «Купил и держи» — наиболее безопасный. Однако он не подходит для вложений в компании, которые не выплачивают дивиденды. Второй вариант «Купи — продай» содержит больше рисков, но позволяет быстро окупить инвестиции.

Что важно знать вкладчикам:

Дата закрытия реестра акционеров, имеющих право на дивиденды, — дата «отсечки». Её предлагает Совет директоров компании, а утверждает Общее собрание акционеров. Решения этих органов управления публикуются в открытых источниках. Также СД принимает решение о предполагаемой величине дивидендов, которая затем утверждается ОСА.

Сайты брокеров публикуют информацию о датах проведения СД, ОСА, закрытии реестра акционеров и предполагаемой дивидендной доходности.

Экс-дивидендная дата — дата, не позднее которой нужно купить акции компании, чтобы попасть в список акционеров, имеющих право на дивиденды. Российские брокеры торгуют по модели «Т+2», т. е. купленные акции переходят в собственность инвестора через 2 рабочих дня после сделки. Таким образом, чтобы получить дивидендные выплаты в текущем году, потенциальный покупатель должен приобрести их не позднее 19:00 ч (время закрытия торгов) экс-дивидендной даты.

ПРИМЕР. «Сбербанк» в 2020 году определил дату закрытия реестра акционеров для выплаты дивидендов за 2019 год — 05.10.2020. Это понедельник, которому предшествуют два выходных. Значит, экс-дивидендая дата будет 01.10.2020: дата отсечки минус 2 рабочих дня.

Дата получения дивидендов. Этот срок определяется от даты «отсечки» и регламентируется Законом об АО. В течение 10 рабочих дней дивиденды зачисляются на счёт брокера, который является номинальным держателем акций, а тот уже распределяет их по владельцам. Акционеры, которые держат свои бумаги у реестродержателя, получают дивиденды в течение 25 рабочих дней.

Цена акций на бирже после даты отсечки падает примерно на величину дивидендной доходности. Это логично, поскольку эти средства не останутся на развитие компании, а будут розданы участникам. А новые покупатели не получат права на объявленные дивиденды. Такое падение цены называется «гэп». Его точную величину и продолжительность спрогнозировать трудно, но он примерно сопоставим с дивидендной доходностью.

Зная дату отсечки и ДД, инвесторы могут выбрать одну из следующих стратегий:

Купить в день объявления размера дивидендов и продать после отсечки. Основную часть вложений инвестор вернёт за счёт цены акций. Кроме того, он получит за короткий период времени доход в виде дивидендов, который будет выше ставки депозита по краткосрочным вкладам.

ПРИМЕР. Дивидендная доходность обыкновенных акций «Сбербанка» в 2020 году — 7 %. Максимальная ставка по депозитам в этом банке осенью 2020 года — 4,2 %.

Как считают дивидендную доходность

Компании могут выплачивать дивиденды ежемесячно, ежеквартально, раз в полгода и раз в год. Последний вариант наиболее распространён в России. ДД — динамический показатель, поскольку она определяется как процент размера дивидендов к цене акции на определённую дату:

Формула расчёта текущей ДД выглядит так:

ПРИМЕР. 19 мая 2020 Совет директоров «Сбербанка» назначил дату проведения ГОСА и принял решение о рекомендуемом размере дивидендов за 2019 год в размере 15,938₽ на одну акцию. Цена одной ценной бумаги банка на бирже 19.05.2020 составляла 189₽. ДД на эту дату составит 15,938/189×100 % = 8,43 %.

Для расчёта ежеквартальной доходности берут размер дивидендов за 3 месяца; годовой — сумму выплат за 12 месяцев. Приведённая формула применима, когда размер будущих выплат акционерам определён, как в примере выше. ГОСА «Сбербанка» ещё не состоялось, но по решению СД уже известен размер дивидендов и ожидаемые сроки. Расчёт ДД по текущей цене и определённому размеру будущих выплат называется forward dividend yield — «форвардный дивидендный доход».

В приведённом выше примере с акциями «Сбербанка» определена форвардная ДД в 2020 году.

Компании из группы «голубых фишек» выплачивают дивиденды постоянно. Если размер перечислений акционерам в текущем году ещё не определён, для расчёта можно брать предыдущие известные данные.

ДД по прошлым выплатам называется trailing dividend yield — конечная дивидендная доходность. Она рассчитывается как отношение уже перечисленных сумм акционерам к текущей рыночной цене.

ПРИМЕР. «Сбербанк» в 2019 году выплатил по 16₽ на одну акцию в качестве дивидендов. Рыночная цена его ценных бумаг на 30.12.2019 составляла 254,75₽. ДД «Сбербанка» за 2019 год равна 6,28 %.

Во всех расчётах ДД не учитывался понижающий коэффициент из-за подоходного налога на дивиденды. Для России он будет равен 0,87 для частных инвесторов — НДФЛ в 13 %.

Какие факторы влияют на ДД

Из расчётов видно, что показатель доходности прямо зависит от размера выплат акционерам и биржевых котировок. На эти показатели оказывают влияние разные факторы:

Решения органов управления. Компаниям невыгодно раздавать прибыль акционерам, а не оставлять на развитие, но они вынуждены это делать по ряду причин. Например, эмитенты с преимущественным государственным участием: «РусГидро», «Россети» и др., ежегодно выплачивают дивиденды, потому что так решает Минимущество РФ, как представитель основного собственника. Для него выплаты — это пополнение федерального бюджета и способ сохранять влияние в компании.

Привилегированные акции, по которым не выплачены дивиденды за предыдущий финансовый период, приобретают право голоса по Закону об АО. Это уменьшает долю в принятии решений на ГОСА владельцев обыкновенных ценных бумаг.

Однако СД может принять решение не выплачивать дивиденды, а направить прибыль на реализацию инвестиционных проектов.

Средняя ДД компаний в России и США

В России этот показатель выше, чем в США — более 8 % у отечественных компаний против 4,5 % у американских. Это объясняется как низкой ключевой ставкой Федеральной резервной системы, так и осторожностью эмитентов на рынке. Американские фирмы больше тратят на развитие компании и рост котировок в перспективе, чем на сюиминутное распределение среди участников полученной прибыли.

ВАЖНО. Высокая ДД не является показателем устойчивого положения компании на рынке. В следующие периоды эмитент может получить убытки из-за отсутствия прибыли на собственные проекты.

| Компания | Дивидендная доходность |

| Центральный Телеграф-преф | 41,2 % |

| Центральный Телеграф | 40,75 % |

| МТС | 12,87 % |

| НМТП | 13,05 % |

| Магнит | 11,40 % |

| Северсталь | 10,15 % |

| НКНХ-преф | 9,95 % |

| НЛМК | 9,60 % |

| Саратов-НПЗ-преф | 9,10 % |

| ФСК ЕЭС | 9,05 % |

А теперь по американскому рынку:

| Компания | Тикер | Дивидендная доходность |

| CentryLink | CTL | 13,2 % |

| L Brands | LB | 8,3 % |

| Kimco Realty | KIM | 7,2 % |

| Iron Mountain | IRM | 7,2 % |

| Ford Motor | F | 7,1 % |

| Invesco | IVZ | 7,1 % |

| Coty | COTY | 7,0 % |

| AT T | T | 6,9 % |

| Seagate | STX | 6,8 % |

| Macerich | MAX | 6,7 % |

Заключение

Показатель дивидендной доходности важен для обеих групп инвесторов на рынке ценных бумаг: тех, кто зарабатывает на котировках, и рантье, ориентированных на получение постоянных выплат. От него зависит выбор стратегии работы с ценными бумагами. В России средняя ДД выше, чем в США, но вложения в отечественные акции связаны с рисками. Все выплаты участникам компании снижают её стоимость и не оставляют резерва для развития.

Разница между forward и trailing дивидендами

Дивиденды являются основным источником дохода для некоторых инвесторов. Когда цены на акции не повышаются значительно, выплаты дивидендов могут обеспечить относительно надежный поток дохода. Посмотрите на прошлые и прогнозируемые дивиденды акций в вашем портфеле. Forward и trailing дивиденды помогут вам в этом.

Форвардная (forward) дивидендная доходность предоставляет собой расчёт текущей дивидендной доходности за год на основе соответствующих данных, trailing дивидендная доходность основывается на фактической выплате дивидендов за предыдущий год. Ниже будет подробнее и понятнее.

Трейлинг (trailing) против форвардных (forward) дивидендов

Хотя trailing дивиденды можно рассчитать с абсолютной точностью, оценка форвардных дивидендов является неточной. Некоторые фирмы имеют исключительно стабильную дивидендную политику, выплачивая одинаковую сумму квартал за кварталом, в то время как выплаты других компаний могут колебаться в зависимости от перспектив их бизнеса.

Коэффициент дивидендов против доходности

Общая сумма дивидендов, выплаченных за 12-месячный период, будь то прошедшие или будущие 12 месяцев, иногда называется ставкой дивидендов. Вы, например, можете услышать, что у Ford Motor Company ставка дивидендов в конце периода составляет 1 доллар США, что аналогично тому, как говорят, что акции компании имеют trailing дивиденды в размере 1 доллара США.

Разделив ставку дивидендов на цену акций и умножив результат на 100, вы получите дивидендную доходность. Если акции Ford торгуются по 20 долларов за акцию, дивидендная доходность составляет 1/20 * 100 долларов или 5 процентов. Другими словами, вы можете рассчитывать на получение 5$ дивидендов наличными за каждые 100$, вложенные в акции Ford.

Оценка привилегированных акций

В случае банкротства привилегированные акционеры имеют приоритет перед простыми акционерами по отношению к доходам от роспуска фирмы. Отсюда и название «привилегированные акции». При работе с привилегированными акциями форвардные и trailing дивиденды равны, если только не было или, скорее всего, не будет временного приостановления привилегированных дивидендов.