Foxit что это за фонд

FXIT ETF от FinEx

Расскажет наш эксперт

Данная статья не может рассматриваться или использоваться как индивидуальная инвестиционная рекомендация. Сайт не осуществляет деятельность по инвестиционному консультированию и не является инвестиционным советником.

FXIT от FinEx — ETF на технологические компании США (IT сектор). Один из самых востребованных ETF на Мосбирже.

Индекс взвешенный по капитализации (чем крупнее компания — тем больше вес).

Фонд торгуется на бирже с октября 2013 года.

Защита от девальвации, высокая ликвидность, сумасшедший рост последние 3 года.

График и котировки фонда FXIT на Московской бирже в реальном времени на сегодняшний день в рублях

Тикер: FXIT

ISIN: IE00BD3QJ757

Доходность

Основные параметры

Состав

Отношение FXIT к USD/RUB

При девальвации фонд взлетает, но не так стремительно как хотелось бы.

Состав фонда

2 акции (Apple и Mircosoft) — составляют 34 % от всего индекса.

Доступность и налоговые льготы

Плюсы

Минусы

FXIT или FXUS

Растущая инфляция на фоне печатания денег может разогнать сектор Materials, который находится на низах и входит в S&P500.

Сокращение производственных мощностей рано или поздно приведут к дефициту товара.

Перегретость индекса Nasdaq относительно компаний малой капитализации (Russel 2000).

Недооцененные компании никому не нужны, все в последнее время выбирали компании роста, только надувая пузырь.

Наиболее взвешенным вариантом будет дождаться коррекции (если ваш инвестиционный горизонт менее 15 лет).

Это всего лишь один сектор экономики, следует добавить и другие при добавлении в портфель.

Популярность фондов во времени (ликвидность)

Как купить ETF FXIT физическому лицу (частному)

Я рекомендую брокера Тинькофф-инвестиции. Подробнее про выбор писал в этой статье.

Месяц обслуживания

в ПОДАРОК

до 1 сентября 2020

Открыть счет у брокера можно по этой ссылке.

Фонд FinEx на индекс акций крупнейших американских IT-компаний (FXIT ETF)

Фонд компании FinEx (ФинЭкс) — USA Information Technology UCITS ETF (USD) — биржевой фонд, инвестирующий в акции высокотехнологичных компаний, входящих в состав индекса Solactive US Large & Mid Cap Technology Index NTR. Это один из первых и самый популярный у частных инвесторов на Московской бирже фонд с СЧА на данный момент около 10,7 млрд рублей.

Оглавление

Общая информация о FXIT

Инфраструктурные расходы (в случае ETF принято оперировать определением “коэффициент общих затрат”, от английского Total Expense Ratio, TER) — не более 0,9% в год.

Эта комиссия ежедневно равномерно удерживаются из активов фонда. То есть каждые сутки стоимость чистых активов фонда (СЧА) уменьшается на 1/365 * 0,9%.

Состав фонда

ETF FXIT осуществляет прямые долларовые инвестиции в акции американского IT-сектора, отслеживая индекс Solactive US Large & Mid Cap Technology Index NTR. Дивиденды реинвестируются.

Solactive — немецкий поставщик финансовых индексов. В список акций, входящих в US Large & Mid Cap Technology, опубликованный на официальном сайте в настоящий момент включены 90 бумаг. С долями каждой бумаги сложнее. На момент написания обзора сумма чисел в столбце INDEX SHARES меньше 100%.

На сайте самого ФинЭкса информация о составе активов фонда представлена в виде PDF-файла. На момент написания обзора там также указаны 90 акций.

Среди бумаг, в которые инвестирует индекс есть Apple, Microsoft, Alphabet, Facebook, Intel, Visa, Cisco Systems, Mastercard, Nvidia, Oracle, Adobe, PayPal и другие. В целом портфель выглядит довольно диверсифицированным, но стоит отметить его сильную зависимость от эмитентов с наибольшей капитализацией. Первые две позиции (Apple и Microsoft) имеют доли 19,708% и 15,454% соответственно. То есть более 35%. Первая десятка бумаг — это уже порядка 64% портфеля. Первая двадцатка — около 80%.

Так выглядит ТОП-10 акций с наибольшей долей:

Доходность FXIT и отклонение от индекса

Покупку FXIT на Московской бирже можно назвать удобным, простым и дешевым способом диверсифицированного вложения в американский хай-тек. Но только в хай-тек. Не забываем, что фонд вкладывает в акции компаний только одного сектора.

Самостоятельная покупка подобного или близкого по составу портфеля будет стоить до миллиона рублей. Цена одной акции FXIT на начало октября 2020 года — около 9 тыс. рублей.

Комиссия фонда в целом стандартная для российского рынка. Она в разы меньше чем при покупке ПИФов, но также в разы больше комиссий принятых для обращающихся за рубежом подобных ETF.

FXIT ETF на Московской бирже торгуется как за рубли, так и за доллары. Активы фонда — долларовые, поэтому доходность рублевой покупки будет зависеть от изменения курса. При падении рубля фонд покажет дополнительную прибыль, а при росте — убыток.

С момента запуска в 2013 году до августа 2019 года фонд следовал за другим индексом — MSCI USA Information Technology. В целом этот индекс идентичен индексу от Solactive, однако сравнивать отклонение от бенчмарка с момента создания FXIT все-таки не корректно.

По данным самого ФинЭкса, ошибка слежения фонда составляет 0,47% годовых. Рублевая доходность фонда с момента запуска составила 840,97%, долларовая — 285,38%. Однако еще раз напомним важнейшее правило инвестиций в фондовый рынок: “Доходность в прошлом не гарантирует доходности в будущем”.

С момента смены бенчмарка (условно — первый рабочий день сентября 2019 года) FXIT показал рублевую доходность примерно 76%, долларовую — 49,61%. Solactive US Large & Mid Cap Technology Index NTR за это же время вырос на 50,28%.

То есть чуть более чем за год фонд отстал от своего бенчмарка на 0,67%.

Сравнение с конкурентами, плюсы и минусы покупки FXIT

По итогам сентября 2020 года FXIT ETF являлся самым популярным биржевым фондом в портфелях частных инвесторов на Московской бирже. С долей в 23% он заметно опережал идущий на втором месте инвестирующий в золото FXGD (его доля — 15%).

Очевидным плюсом инвестиций в IT-сектор можно считать историческую и текущую доходность. На протяжении многих лет хай-тек растет быстрее рынка в целом. Однако есть и риски. И это не только возможное резкое снижение стоимости акций. Базовый актив FXIT это около 90 компаний и только одного сектора. Такое распределение активов в портфеле само по себе нельзя считать диверсифицированным.

На Московской бирже в настоящий момент торгуются еще четыре фонда, ориентированные на акции сектора хай-тек:

У фондов от Альфы, “Восток-Запад” и “Системы Капитал” стоит отметить большие, чем у FXIT фактические расходы: 1,2%, 2,5% и 1,51% соответственно. При этом первый и последний из них не инвестируют в активы напрямую, а покупают зарубежный ETF на IT-сектор. Фонд от Фридома включает только 10 бумаг, допущенных к торгам на Санкт-Петербургской бирже.

БПИФ Тинькоффа TECH можно считать самым близким конкурентом для FXIT.

У него ниже комиссия, всего — 0,79%. Он не использует “промежуточных” ETF. При этом фонд Тинькоффа наполняется принципиально по-другому.

Он отслеживает индекс NASDAQ-100 Technology Sector. В индекс почти равновесно (целевой показатель — 2,5%) входят 40 бумаг технологических компаний из более широкого индекса NASDAQ-100. Напомним, у фонда ФинЭкса в наполнении почти в два раза больше акций (около 90), но крупнейшие компании занимают существенную долю.

В качестве альтернативы для вложения в американские акции можно рассматривать индекс S&P 500, состоящий из акций примерно 500 крупнейших компаний США (или близкие к нему индексы). В этом индексе уже есть все IT-гиганты, а их доли выглядят более сбалансированными. В списке торгуемых на MOEX биржевых фонов есть несколько таких.

Важнейшая особенность: FXIT — это иностранный фонд, допущенный к торгам на Московской бирже. Фонд зарегистрирован в Ирландии. Провайдер отмечает, что ETF формально находится под контролем регуляторов сразу трех стран: Ирландии, Великобритании и России. Однако не стоит забывать, что основная инфраструктура фонда остается под зарубежной юрисдикцией. Практическая возможность обращения за правовой защитой в Европе для частного инвестора из России не очевидна.

При этом FXIT можно назвать классическим западным ETF. Принято считать, что в сравнении с выпускаемыми по российскому законодательству БПИФами у ETF на правовом уровне лучше администрирование, гарантии следования индексу, механизмы контроля и раскрытия информации.

Ирландская “прописка” фонда дает FinEx налоговые преимущества в отношении дивидендных доходов. Withholding Tax (налог на дивиденды) в отношении выплат от американских компаний составляет 15% против 30% для российских юридических лиц. Это повышает доходность FXIT от реинвестирования.

Хранением активов FXIT (купленных управляющей компанией акций) занимается администратор или кастодиан. У ФинЭкса сейчас это ирландская дочерняя структура Bank of New York Mellon, к ноябрю 2020 года ее сменит Citigroup. Номинальным держателем акций FinEx ETF для российских инвесторов является небанковская кредитная организация «Национальный расчетный депозитарий» (НКО АО НРД) – центральный депозитарий Российской Федерации. Он входит в группу Московской Биржи.

Главное

FXIT ETF — простой инструмент, с помощью которого можно вкладывать в рынок акций крупнейших компаний сектора информационных технологий США с небольшим размером портфеля. Не стоит забывать, что инвестиции в акции сопряжены с риском. При вложении в данный ETF будьте готовы к волатильности. FXIT логичнее использовать для долгосрочных инвестиций.

Вкладываясь только в FXIT, помните, что достаточной диверсификации он не дает. Фонд должен быть скорее дополнением к более широкому распределению активов.

Оценка эффективности вложений в ETF (FXIT и FXDE)

Пока весь мир спекулирует нефтью, мы с вами поговорим про ИНВЕСТИЦИИ.

Сегодня рассмотрим и проанализируем ETF от фирмы FinEx, базовым активом которых являются активы наиболее развитых экономик мира: США и Европы (в частности, Германии):

В соответствии с теорией индексного инвестирования, вложения в эти бумаги должны принести неплохую доходность на длительном отрезке времени при приемлемых невысоких рисках. Посмотрим, наксколько данное утверждение соответствует действительности. Да, история обращения этих фондов на Московской бирже сравнительно небольшая — насчитывает чуть больше 6 лет. Тем не менее для многих это достаточно большой срок.

Период анализа: январь 2015 года — апрель 2020 года.

Для всех расчетов использовались цены закрытия.

1) FINEX USA IT UCITS ETF

FXIT — биржевой инвестиционный фонд отслеживающий динамику индекса Solactive US Large & Mid Cap Technology Index NTR (крупнейшие американские компании в сфере информационных технологий). Данные акции торгуются в рублях, однако базовый индекс и управляющая компания (FinEx) держат средства инвесторов в долларах США. Фонд включает в себя, ценные бумаги 91 компании.

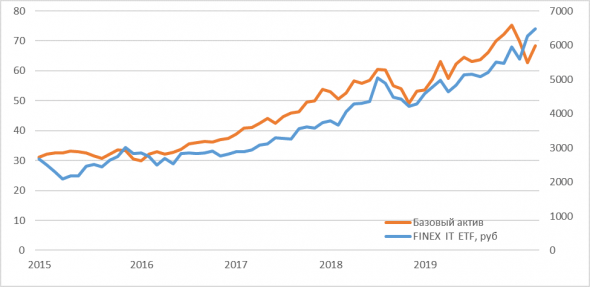

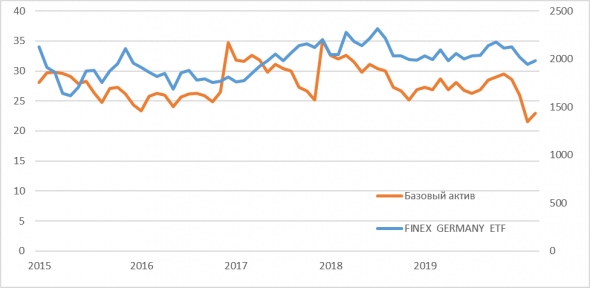

Рисунок 1 – Корреляция между индексом и FINEX USA IT UCITS ETF

Из рисунка 1 видно, что ETF более волатилен, чем индекс. Большую часть времени ETF обгоняет индекс. Визуально наблюдается корреляция между акциями ETF и базовыми активами.

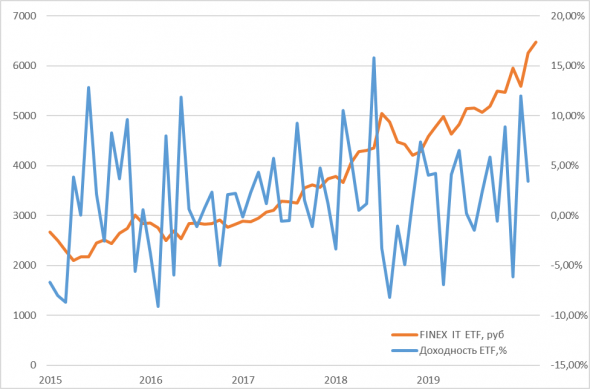

Рисунок 2 — Стоимость и доходность FINEX USA IT UCITS ETF

Из рисунка 2 видно, что существует тренд на увеличение стоимости данного ETF, а доходность большую часть времени, также была положительной. Максимальная просадка за месяц была около 10% процентов, а самая большая доходность за месяц была более 15%

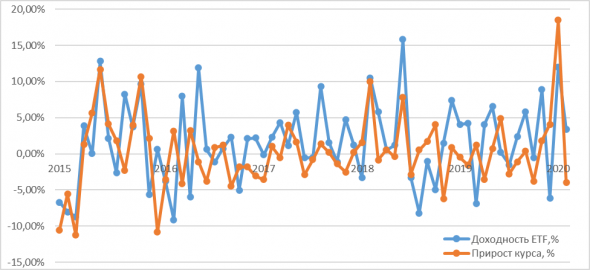

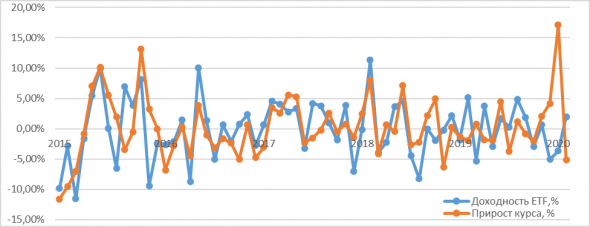

Рисунок 3 — Сопоставление доходности ETF и динамики курса USD/RUB

Рисунок 3 показывает наличие тесной связи между динамикой курса доллара к рублю и доходности по FINEX USA IT UCITS ETF (FXIT). Конечно есть не соответствие между пиками курсовой динамики и ETF, но нужно не забывать, что акции ETF это прежде всего движения базового актива, а не валюты, хотя последняя тоже оказывает влияние, но оно может нивелироваться из-за сильного движения индекса.

В целом, FINEX USA IT UCITS ETF (FXIT) показал хорошую доходность в течение исследуемого периода: 142,33% — с конца января 2015 года. Это соответствует 27,26% среднегодового дохода.

2) FINEX GERMANY UCITS ETF

FXDE — ETF на акции Германии, отслеживающий индекс Germany Large & Mid Cap Index NTR, охватывающий 85% фондового рынка Германии. Фонд содержит в себе 64 ценные бумаги.

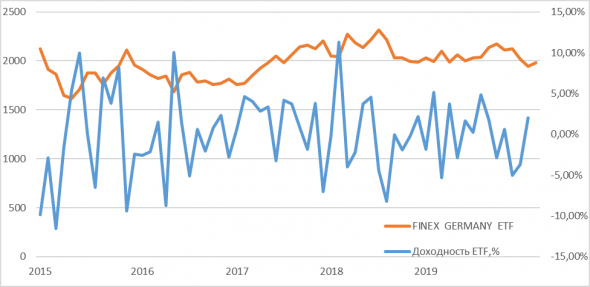

Рисунок 4 — Корреляция между индексом и FINEX GERMANY UCITS ETF

Из рисунка 4 видно, что ETF и индекс торгуются в боковике, ярко выраженного тренда не было за весь рассматриваемый период. Существует тесная корреляция с базовым активом.

Рисунок 5 — Стоимость и доходность FINEX GERMANY UCITS ETF

Для данного ETF заметен тренд на стабилизацию его стоимости в течение 2016 — 2017 года, на уровне 1750-2000 рублей за пай. С 2018 по 2020 года уровень варьировался в пределах 2000 – 2300. При этом, доходность по данному активу была подвержена сильной волатильности. Максимальная просадка и пик в течении месяца одинаковы, около 12%.

Рисунок 6 — Сопоставление доходности ETF и динамики курса EUR/RUB

Рисунок 6 показывает наличие тесной связи между доходностью по ETF и динамикой курса евро к рублю. Расхождения связаны с сильной волатильностью базового индекса в течение исследуемого периода.

В целом, FINEX GERMANY UCITS ETF (FXDE) показал отрицательную доходность в течение исследуемого периода: -6,66%. Это соответствует -1,28% среднегодового дохода. Данный ETF обеспечил одну из наименьшей доходности из всей линейки FinEX, что связано с давлением на германский фондовый рынок со стороны следующих факторов: наплыв мигрантов, медленный выход ЕС из рецессии, высокая безработица и победа Трампа на выборах в США.

Сравнение ETFс альтернативными вариантами инвестиций

В таблице 1 показаны общие итоги по доходности ETF.

Таблица 1 — Сводные результаты FXIT и FXDE.

Инвестиции в такие инструменты, как ETF, следует рассматривать в контексте не краткосрочных вложений, а долгосрочных инвестиций. Бенчмарком фонды ETF в основном являются рыночные индексы, следовательно, покупка их паев априори сбалансированы в соотношении риск/доходность.

Разумеется, всегда можно найти отдельные инструменты, показывающие долгосрочный рост. Однако, нужно понимать, что найти такой актив, который обеспечит приемлемую доходность при приемлемом риске в долгосрочной перспективе, для неквалифицированного инвестора достаточно сложно.

В качестве потенциальных альтернатив для вложения денег рассматриваются «голубые фишки»: Газпром, Сбербанк, Лукойл, Сургутнефтегаз, Роснефть. Также в качестве возможной альтернативной инвестиции рассмотрено вложение в золото, как традиционную стратегию долгосрочного сохранения средств.

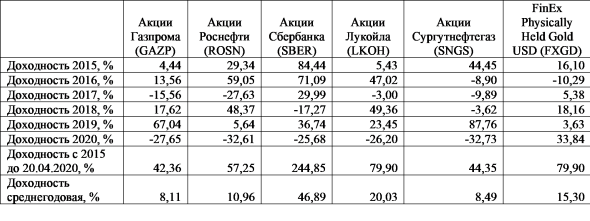

Таблица 2 — Доходность альтернативных вариантов инвестиций за тот же период

Из таблицы 1 и 2 видно, что акция является более доходным инструментом, чем ETF. Однако акция, как финансовый актив, имеет более высокие риски. При этом существует проблема выбора акции, которая сможет обогнать индекс в долгосрочной перспективе. За рассмотренный период из основных голубых фишек только Сбербанк смог обыграть FINEX USA IT UCITS ETF и показать высокий уровень доходности.

Перспективы вложения в ETF, как инвестиционной стратегии

Таким образом, вкладывая средства в ETF, фактически, делается ставка не на успех конкретной компании, а на общий рост экономики страны, на фондовый рынок, в которой вложился ETF фонд.

Мы считаем, что ETF являются хорошим защитным активом, поскольку:

Акции ETF направлены прежде всего на пассивное инвестирование. Как правило в долгосрочной перспективе, почти все индексы имеют положительную тенденцию. Так же в большинстве ETF все купоны и дивиденды, полученные по имеющимся у фонда бумагам, реинвестируются (по аналогии с капитализацией процента по банковскому вкладу).

ETF — хорошее дополнение к инвестиционному портфелю. Особенно к портфелю долгосрочному, пенсионному.

Ниже представлен технический срез котировок рассмотренных ETF и наши ожидания по их дальнейшему движению.

Рисунок8 – динамика FINEX GERMANY UCITS ETF

Обзор фондов FXIM и FXIT – инвестиции в высокотехнологические акции США

Компания FinEx начала торги фондом FXIT еще в 2013 году, но особая популярность к нему пришла только в последние годы – с ростом капитализации сектора IT-компаний США. За короткий срок (всего за 5 лет) стоимость акции ETF FXIT выросла на 224% в рублях. Сейчас цена акции FXIT превышает 9000 рублей. В 2020 году был запущен фонд-близнец FXIT под названием FXIM с гораздо меньшей стартовой ценой – всего 1 доллар. Фактически FXIM – альтернатива сплиту FXIT. Меньший лот позволит инвесторам тоньше настраивать портфель. Давайте разберемся дальше, что входит в состав фондов, каковы комиссии за управление, что там с налогообложением и стоит ли вообще входить в эти ETF. В общем, читайте обзор FXIM и FXIT.

Инфраструктура

Управляющей компанией фондов FXIT и FXIM является Finex. Если интересно – я подготовил большой обзор этой компании и ее фондов. Сама инфраструктура довольно разветвленная:

Контроль за фондами – трехсторонний (Россия, Ирландия, Люксембург), что вызывает доверие. FXIT и FXIM под соответствующими тикерами торгуются на Московской и Ирландской биржах.

Состав фондов FXIM и FXIT

Так как FXIM и FXIT являются фондами-близнецами и различаются только своей стоимостью, то и состав у них абсолютно идентичен.

Оба фонда следуют за индексом Solactive US Large & Mid Cap Technology Index NTR. Этот индекс в целом похож на знаменитый Nasdaq, но при этом включает в себя большее количество эмитентов (104 против 100) и веса между акциями распределены по-другому.

Наибольшей долей в FXIT и FXIM обладают следующие акции:

ТОП-10 занимает почти 58% общего веса индекса, при этом группе FAANG (правда, без Amazon) «принадлежит» 34,04%. В ТОП-20 входят также акции Adobe, Netflix, Intel, AT&T, Salesforce, Cisco, Qualcomm, Broadcom, Accenture и Texas Instruments.

В целом состав FXIM и FXIT очень хорош, но в отличие от того же QQQ (и его российской «обертки» AKNX) в нем нет ряда значимых активов, которые задали жару в 2020 году в плане роста, например, Tesla (доля в индексе Nasdaq – 4,71%) и того же Amazon (доля – 9,79%).

Поэтому называть FXIM и FXIT полным аналогом QQQ неправильно. Скорее, это альтернатива QQQ (и AKNX).

Кстати, и FXIT, и FXIM образованы методом физической репликации, т.е. управляющая компания напрямую покупает акции, входящие в состав индекса.

Все дивиденды реинвестируются, увеличивая стоимость пая. FinEx платит налог 15% с дивидендов американских акций как резидент Ирландии, в то же время как российские БПИФы платят налог 30% – например, тот же AKNX при получении дивидендов от QQQ платит именно 30% (при этом сам QQQ налог с американских акций не платит – поэтому тут еще не ясно, кто в итоге налогов платит меньше – FXIT или AKNX).

Доходность фондов

Продолжаем обзор FXIT и FXIM. Рассмотрим далее их доходность – т.е. сколько инвестор может заработать.

По FXIT уже накоплена значительная статистика – фонд был запущен в 2013 году. Сравним доходность FXIT (синий график) и индекса S&P 500 (красный график) с 2015 года.

Мы видим, что до 2018 года оба актива двигались примерно одинаково, но с 2018 года FXIT ушел в отрыв. После мартовского кризиса 2020 года FXIT ракетой ушел вверх. Всего за неполных 5 лет FXIT подрос на 224% (или 44,8% в год), при этом основной рост пришелся именно на 2020 год: с начала года фонд вырос на 68,8%. Если пересчитать прирост FXIT без учета последнего года, то все равно получится солидно: 38,8% годовых.

Но нужно учитывать, что эта доходность – рублевая. Базовая валюта фонда – доллар. Это значит, что когда рубль слабеет, то доходность FXIT растет, даже если стоимость акций в портфеле осталась неизменной.

Ну, например, все активы фонда стоят 1000 долларов, а доллар – 65 рублей, всего акций – 100 штук, значит, каждая акция стоит по 10 долларов, или по 650 рублей. В конце года активы стоят всю ту же 1000 долларов и каждая акция всё те же 10 долларов, но рубль упал до 75 рублей, поэтому в рублях акции стоят уже 750 рублей.

Поэтому феноменальный рост стоимости акции FXIT обусловлен не только ростом входящих в состав фонда активов, но и девальвацией нашего родимого деревянного.

Ключевое различие между FXIT и FXIM – в валюте. FXIT торгуется только за рубли, а FXIM – и за доллары, и (теперь) за рубли. Поэтому графики FXIT и FXIM будут различаться: FXIT будет дополнительно дорожать от удешевления рубля (и роста доллара), а при усилении рубля (ослаблении доллара) падать, в то время как доходность FXIM будет зависеть исключительно от динамики активов.

Но так как появился рублевый вариант FXIM, то он будет вести себя идентично FXIT. Различие может быть из-за ошибки слежения: у FXIT она составляет 0,46%, у FXIM – 0,12% (пока).

Давайте еще сравним доходность FXIT с его главным «конкурентом» – QQQ, следующим за индексом Nasdaq.

Результат на первый взгляд озадачивает. FXIT кажется более доходным – он вырос на 224%, а QQQ – на 182%, которому не помогли ни Тесла, ни Амазон. Но не стоит забывать, что доходность FXIT – рублевая, а QQQ – долларовая. Т.е. за 5 лет FXIT вырос на 224% в рублях, а QQQ на 182% в долларах. В разных валютах доходность сравнивать некорректно.

Поэтому, чтобы однозначно определить, что доходнее – FXIT или QQQ – приведем их к единой доходности: долларовой.

За 5 лет рубль ослабел всего на 3,99% – вы не поверите, но ровно 5 лет назад в конце 2015 года рубль стоил 70,7 рублей (правда, в конце 2014 года он стоил только 32 с небольшим).

Так вот, в долларах FXIT за 5 лет вырос на 222% – против 182% у QQQ. Тот редкий случай, когда российский вариант оказался лучше забугорного. FinEx сделали ставку на более доходный бенчмарк.

Но чтобы однозначно определить победителя, лучше сравнить на долгосрочной дистанции QQQ и FXIM – у обоих фондов базовой валютой выступает доллар без всяких поправок.

Я нашел информацию о доходности FXIT на сайте FinEx. Данные немного отличаются от моих расчетов в скринере, так как FinEx опирается на данные Центробанка плюс немного другие даты. Но в целом FXIT выглядит привлекательнее зарубежного «коллеги».

Еще раз. Важно учитывать, что даже рублевая доходность FXIT учитывает падение курса рубля, поэтому если вам важна валютная диверсификация, вы можете запросто купить именно FXIT и именно в рублях – особой разницы не будет. Если вы переведете заработанные рубли в доллары, то получите долларовую доходность.

Поэтому в случае с FXIT корректнее говорить не просто о рублевой доходности, но и о рублевой доходности с учетом валютной девальвации. И при прочих равных FXIT всё-таки оказывается выгоднее QQQ.

Комиссия

Оба фонда FXIM и FXIT взимают одинаковую комиссию: 0,9% от СЧА в год, куда уже входит комиссия депозитария, регистратора, аудитора, управляющей компании и прочих голодных парней.

Комиссия ежедневно списывается с активов фонда и уже заложена в цену акции. Отдельно с брокерского счета ничего не взимается.

Но вы учитывайте еще комиссию брокера и биржи. Они будут зависеть от вашего тарифа.

Стоимость акции

Самое важное, чем FXIM отличается от FXIT – цена акции. FXIM примерно в 120 раз дешевле, чем FXIT. На момент написания обзора одна акция FXIT стоила 9371 рубль, FXIM – 77,8 рубль (1,06 доллара).

Компанию Finex не раз просили о сплите FXIT, чтобы его можно было более удобно «вписывать» в портфель (резко выросшая стоимость акции не давала достаточного простора для диверсификации в небольших портфелях).

Однако сплит – штука дорогостоящая, и не все брокеры (по словам представителей Finex) корректно справляются с расчетом «расщепления». Так что новый фонд – это вот такой финт ушами и одновременно реверанс в сторону инвесторов.

Налогообложение

Фонды Finex зарегистрированы в Ирландии, поэтому платят налоги с дивидендов акций по ирландскому законодательству, где предусмотрен 15-процентный налог с дивидендов акций США.

В России с прибыли, полученной от продажи акций FXIT и FXIM, нужно будет заплатить налог 13%. Например, вы купили акцию за 6000 рублей, продали за 9000 – с 3000 нужно уплатить 13%, т.е. 390 рублей.

Так как FXIM и FXIT торгуются на Московской бирже, то при их покупке можно рассчитывать на льготу за долговременное владение: за каждые 3 года владения акциями можно воспользоваться налоговым вычетом в размере 3 млн рублей (т.е. через 3 года – сразу 9 млн, через 4 года – 12 млн и т.д.).

Таким образом, избежать уплаты указанного выше налога можно избежать (хотя бы частично – т.е. в пределах 3 млн рублей за каждый год, но среднему инвестору лимита ЛВД за глаза хватит).

Стоит ли покупать FXIM и FXIT

Оба фонда являются отраслевыми – они вкладываются в высокотехнологические компании США. Конечно, отрасль IT являлась (и до сих пор является) наиболее быстрорастущей среди всех отраслей, особенно, по сравнению с традиционными (машиностроение, добыча, энергетика и т.д.). Думаю, что перспективы сильного роста у IT сохраняться еще на немалое количество лет.

Но с точки зрения диверсификации инвестиции только в одну отрасль – это не совсем правильно. Как и любая другая отрасль, IT тоже циклична, и за ростом всегда следует коррекция. Чтобы нивелировать последствия падения индекса Solactive US Large & Mid Cap Technology, нужно балансировать портфель другими отраслями (например, добавить TBIO) или ETF и БПИФами на широкий рынок (FXUS, например, или SBSP). Причем FXIT и FXIM инвестируют только в акции США – неплохо добавить страновую диверсификацию (FXCH, FXRL или AKEU).

После такого резкого роста капитализации IT-компаний коррекция, в целом, ожидаемая. Поэтому входить в FXIT или FXIM стоит, если только готовы к ней. Но в долгосроке, я уверен, фонды будут только отрастать. Компании, которые находятся в составе фондов, слишком круты, чтобы «сдуваться». А если даже «сдуются» – ничего страшного: на их место придут другие, это же индекс!