За неуплату транспортного налога что грозит физическим лицом

За неуплату транспортного налога что грозит физическим лицом

НК РФ Статья 122. Неуплата или неполная уплата сумм налога (сбора, страховых взносов)

(в ред. Федеральных законов от 27.07.2006 N 137-ФЗ, от 03.07.2016 N 243-ФЗ)

(см. текст в предыдущей редакции)

1. Неуплата или неполная уплата сумм налога (сбора, страховых взносов) в результате занижения налоговой базы (базы для исчисления страховых взносов), иного неправильного исчисления налога (сбора, страховых взносов) или других неправомерных действий (бездействия), если такое деяние не содержит признаков налоговых правонарушений, предусмотренных статьями 129.3 и 129.5 настоящего Кодекса,

(в ред. Федерального закона от 03.07.2016 N 243-ФЗ)

(см. текст в предыдущей редакции)

влечет взыскание штрафа в размере 20 процентов от неуплаченной суммы налога (сбора, страховых взносов).

(в ред. Федеральных законов от 27.07.2006 N 137-ФЗ, от 03.07.2016 N 243-ФЗ)

(см. текст в предыдущей редакции)

(см. текст в предыдущей редакции)

3. Деяния, предусмотренные пунктом 1 настоящей статьи, совершенные умышленно,

(в ред. Таможенного кодекса РФ от 28.05.2003 N 61-ФЗ)

(см. текст в предыдущей редакции)

влекут взыскание штрафа в размере 40 процентов от неуплаченной суммы налога (сбора, страховых взносов).

(в ред. Федеральных законов от 09.07.1999 N 154-ФЗ, от 27.07.2006 N 137-ФЗ, от 03.07.2016 N 243-ФЗ)

(см. текст в предыдущей редакции)

4. Не признается правонарушением неуплата или неполная уплата ответственным участником консолидированной группы налогоплательщиков сумм налога на прибыль организаций по консолидированной группе налогоплательщиков в результате занижения налоговой базы, иного неправильного исчисления налога на прибыль организаций по консолидированной группе налогоплательщиков или других неправомерных действий (бездействия), если они вызваны сообщением недостоверных данных (несообщением данных), повлиявших на полноту уплаты налога, иным участником консолидированной группы налогоплательщиков, привлеченным к ответственности в соответствии со статьей 122.1 настоящего Кодекса.

(п. 4 введен Федеральным законом от 16.11.2011 N 321-ФЗ)

Задолженность по транспортному налогу

В соответствии с положениями гл. 28 НК РФ лицо, владеющее транспортным средством, обязано уплачивать налог за его использование.

Размер сбора напрямую зависит от региона, в котором зарегистрировано ТС, модели автомобиля, года его выпуска, а также объема двигателя.

Чем новее и мощнее машина, тем больше придется платить за ее использование

Как рассчитать транспортный налог?

Для расчета используется следующая формула:

ТН = НС (налоговая ставка) х Мощность ТС х кол-во месяцев владения/12

При расчете суммы сбора на авто, чья стоимость превышает 3 млн. руб., используются повышающие коэффициенты. Они утверждаются на законодательном уровне.

Ставки каждый регион определяет самостоятельно, но они не должны быть увеличены или уменьшены более чем в 10 раз.

Как узнать задолженность по транспортному налогу?

Как правило, сумма задолженности указывается в письме, которые присылают гражданину в конце года. Но бывает так, что письмо по каким-то причинам не доходит до адресата, либо сотрудники ФНС попросту не отправляют уведомление вовремя.

Если вы не получили письмо с требованием уплатить транспортный налог, этот факт не является основанием для отсрочки платежа или неуплаты.

Узнать о долге можно одним из следующих способов:

В случае, если имеется задолженность по транспортному налогу, о ее размере можно узнать на сайте Федеральной службы судебных приставов (ФССП).

Узнаем задолженность по ИНН

По ИНН (индивидуальному номеру налогоплательщика) узнать размер задолженности по транспортному налогу можно на сайте ФНС. Для этого необходимо авторизоваться в личном кабинете под своим логином и паролем и в разделе «Налоги» посмотреть сумму долга.

Также по ИНН можно узнать размер задолженности посредством таких сервисов, как сайт госуслуг, Сбербанк-онлайн, а также электронных платежных систем: Яндекс.Деньги, WebMoney, Qiwi.

Процедура выглядит достаточно просто. В специальном поле необходимо ввести свой ИНН, и в течение нескольких секунд вам будет предоставлена вся необходимая информация.

На вышеперечисленных сервисах можно получить информацию только по просроченной задолженности.

Для того, чтобы узнать размер обязательного платежа, необходимо воспользоваться сайтом ФНС или порталом госуслуг.

Как мы видим, чтобы узнать, сколько вы должны перечислить в бюджет, не нужно идти на личный прием в государственные органы. Достаточно воспользоваться одним их электронных почтовых сервисов, и вся информация будет предоставлена вам в течение нескольких минут.

Как узнать задолженность по номеру машины?

Вопреки широко распространенному мнению узнать размер задолженности по номеру транспортного средства в сети интернет нельзя. Все дело в том, что такая возможность еще не реализована на законодательном уровне.

Обращение в органы ГИБДД по месту жительства не даст никаких результатов, так как налоги не относятся к их компетенции

Как узнать задолженность по фамилии владельца автомобиля?

По фамилии узнать размер долга можно только в двух местах. Либо на сайте ФНС, либо на сайте ФССП. Величину текущего платежа можно посмотреть в личном кабинете на сайте ФНС. А вот на сайте ФССП информация появляется на только после того, как по требованию налоговой будет возбуждено исполнительное производство.

Необходимо ввести фамилию владельца ТС в специальном поле. Информация предоставляется фактически мгновенно.

Сайт ФССП позволяет узнать размер задолженности и реквизиты документа, на основании которого производится взыскание.

Сроки уплаты транспортного налога

В соответствии с п. 1 ст. 360 НК РФ налоговый период (временной промежуток, по истечении которого необходимо уплачивать сбор) составляет один год.

Срок уплаты налога для физических лиц — не позднее 1 декабря.

Приведем пример. За 2017 год гражданин должен уплатить транспортный налог в размере 50 тыс. руб. Следовательно, до 1 декабря 2018 года владелец автомобиля должен перечислить эти средства в бюджет.

Для юридических лиц установлен иной порядок уплаты. В соответствии с п. 3 ст. 363 НК РФ компании осуществляют так называемые авансовые платежи, то есть платят наперед. Оплата производится за 1, 2 и 3 кварталы текущего года.

Последствия неуплаты налога

По общему правилу за неуплату налога установлено 2 вида ответственности:

Основным критерием разграничения одного вида ответственности от другого является сумма неуплаченного налога. Исходя из юридической практики за неуплату сбора уголовная ответственность в виде ареста или тюрьмы не наступает, поскольку сумма долга не достигает размера, с которого применяются такие санкции по УК РФ.

Как правило, за неуплату транспортного налога наступает ответственность в виде штрафа. Размер определяется в соответствии с положениями ст. 75 НК РФ. Он составляет 20% от задолженности. Кроме штрафа начисляется пеня за каждый день просрочки.

Приведем пример. Лицо должно заплатить транспортный налог в размере 2000 руб. Просрочка составляет 3 месяца. Сумма, подлежащая уплате вместе с ней, — 4455 руб. (2000 х 3 мес. (90 дней) х 1/300 х 8,25).

Если сотрудники ФНС докажут умысел, а именно то, что гражданин сознательно уклонился от уплаты налога, то штраф может составлять до 40% от суммы.

На практике сотрудники ФНС не уведомляют должника о штрафах а передают данные непосредственно в ФССП. После этого денежные средства списываются непосредственно с банковского счета и вычитаются из заработной платы должника.

Резюме

При определении размера транспортного налога имеется множество тонкостей, которые значительно влияют на сумму, подлежащую оплате.

Региональные власти вправе сами устанавливать льготы для плательщиков транспортного налога, в том числе для пенсионеров. Поэтому их состав будет существенно отличаться для разных субъектов РФ.

Если вы сомневаетесь в правильности действий сотрудников ФНС, мы рекомендуем обратиться к нашим специалистам, которые имеют широкие познания в налоговом праве и смогут отстоять ваши интересы.

Специалист подскажет, как правильно рассчитать сумму сбора, где узнать, сколько вы должны заплатить. Также юрист объяснит вам ваши права, в частности, можете ли вы претендовать на льготы.

За неуплату транспортного налога что грозит физическим лицом

Что будет, если не платить транспортный налог вовремя?

Ежегодно все владельцы личного транспорта должны платить специальный налог. Это требование устанавливается главой 28 Налогового кодекса РФ. Неуплата транспортного налога является нарушением, за которое предусмотрены штрафы. Сколько придется заплатить, забыв про налоговую квитанцию или умышленно ее проигнорировав, мы и поговорим сегодня.

Налог на транспорт платят все владельцы зарегистрированных ТС

На кого распространяется обязанность платить транспортный налог?

Все граждане, индивидуальные предприниматели, организации, у которых есть зарегистрированные ТС, перечисленные в статье 358 главы 28 НК РФ, платят транспортный налог. В этом же документе дан список ТС, которые налогом не облагаются.

Федеральных льгот по налогу на транспорт в России на 2019 год нет. Однако регионы РФ могут предоставлять льготы отдельным категориям граждан. Если вам положены льготы, для их получения подайте в ИФНС заявление (форма по КНД 1150063).

Как определить размер налога?

Чтобы понять, какой налог платить, нужно перемножить налоговую базу и ставку, период владения автомобилем и долю ТС, которой владеет налогоплательщик.

За налоговую базу принимают мощность двигателя ТС в л.с.

Налоговую ставку каждый регион РФ определяет самостоятельно. Если в регионе ставка не определена, используются ставки налогообложения из НК РФ, приведенные в таблице.

| Мощность силовой установки автомобиля, л. с. | Ставка |

| до 100 | 2,5 |

| 100-150 | 3,5 |

| 150-200 | 5 |

| 200- 250 | 7,5 |

| от 250 | 15 |

Если у автомобиля один владелец, то долю владения определяют как 1. Если владельцев два – 0,5, если три – 0,3 и т. д.

Период владения считают месяцами. Если автомобиль куплен в середине года, вы оплачиваете налог только за те месяцы, когда уже стали собственником ТС.

Для легковых автомобилей ценой более 3 миллионов рублей также используют повышающие коэффициенты (согласно Федеральному закону от 27.11.2017 г. № 335-ФЗ):

| Возраст, лет | Стоимость, рублей | Коэффициент |

| до 3 | 3 – 5 миллионов | 1,1 |

| до 5 | 5-10 миллионов | 2 |

| до 10 | 10-15 миллионов | 3 |

| до 20 | от 15 миллионов | 3 |

Рассчитывать сумму налога самим в 2019 году не нужно. При регистрации автомобиля ГИБДД передает сведения о нем в соответствующую инспекцию ФНС. После этого владельцу ТС будут приходить налоговые извещения.

Если вы хотите проверить правильность начисляемого вам налога, можете воспользоваться электронным калькулятором на сайте ФНС РФ. В него нужно ввести следующие сведения:

Убедитесь, что сайт определил ваш регион, или поменяйте его вручную, чтобы при расчете использовался правильный порядок расчета.

Рассчитывать сумму налога самому не требуется

Куда и когда нужно платить налог?

Налог на транспортное средство платится по реквизитам ИФНС в районе, где зарегистрирован владелец ТС.

Физическим лицам.

За налоговый период принимается 1 год. Частные лица уплачивают налог не позднее 01 декабря года, который идет за налоговым периодом. То есть до 01.12.2019 года нужно внести налог за 2018 год, до 01.12.2020-го года – за 2019 и т. д.

Уведомление о необходимости оплатить налог высылается ИФНС на адрес налогоплательщика минимум за 1 месяц (30 дней) до крайнего срока уплаты налога.

Организациям и ИП

В каждом регионе России транспортный налог для юридических лиц оплачивается в порядке и в сроки, установленные местными органами власти. При этом срок оплаты не должен быть позднее срока подачи декларации, прописанного в НК РФ, а именно 01 февраля года, который идет за отчетным налоговым периодом.

В зависимости от законодательства конкретного региона юридические лица могут вносить налог на транспортные средства по частям (авансовыми платежами каждый квартал) или одной суммой.

Какой штраф предусмотрен за неуплату налога физическими лицами?

Статьей 122 НК РФ предусмотрены следующие штрафные санкции за полную или частичную неуплату налога для граждан:

Каким штрафом наказывают за неуплату налога организации и ИП?

Для организаций и индивидуальных предпринимателей штрафы за неуплату налога те же, что и для физических лиц. Но они также могут получить штраф за непредставление декларации или за недостоверность указанных в ней сведений. В первом случае придется заплатить 5% от суммы налога, во втором – 40 000 рублей при неумышленном характере нарушения и 80 000 при умышленном.

Как начисляются пени?

За каждый день просрочки, начиная с 01 декабря года, следующего за налоговым периодом, начисляются пени. Они рассчитываются по следующей формуле:

Здесь Х – это сумма неоплаченного налогового сбора, Y – процент ставка ЦБ РФ, 1/300 – процентная ставка пени согласно НК РФ, а Z – количество дней просрочки.

Как взыскивают задолженность по транспортному налогу?

Порядок взыскания задолженности с частных лиц устанавливается статьей 48 НК РФ, а юридических лиц и ИП – статьями 46 и 47.

В досудебном порядке

Если налогоплательщик не внес налог в срок, ИФНС направляет ему требование. Его необходимо исполнить в течение 8 дней с момента получения. Если этого не сделать, налог, штраф и пени будут взыскиваться через суд. Подробнее о порядке выставления требований читайте в статье 69 НК РФ.

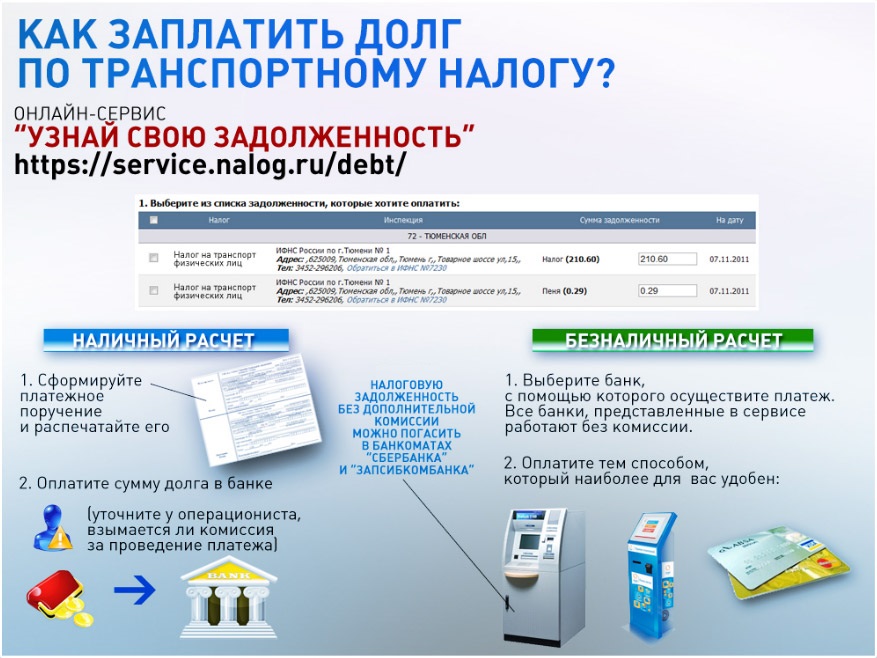

Уплатить налог по требованию налоговой инспекции можно в любой банке, через интернет-банк, с банковской карточки или с электронного кошелька, через терминал или банкомат, с расчетного счета (для ИП и организаций). Также можно воспользоваться услугой «Проверка налоговой задолженности» на портале Госуслуги и погасить долг онлайн.

Неуплата налога всегда ведет к большим расходам

Через суд

Когда налогоплательщик не выполнил требования ИФНС, в суд направляется заявление о взыскании долга в принудительном порядке.

Взыскание производится за счет имущества должника. Сначала средства попытаются списать с банковского счета или карты. Если денег не хватает, счет заблокируют до появления на нем нужной суммы или до уплаты налога, штрафа и пеней наличными или другим способом. Если сумма задолженности больше 10 000 рублей, должника могут лишить права на выезд за рубеж. Также возможен арест недвижимости, автомобиля, товаров, сырья и другого имущества в счет погашения долга.

ИФНС может обратиться в суд в течение 6 месяцев со дня, когда истекли сроки исполнения требования об уплате налога, штрафа и пени. В день подачи заявления его копию направляют налогоплательщику.

Заявление в суд подается тогда, если сумма иска к должнику больше 3 000 рублей. Но это не значит, что можно не платить налог, если он меньше указанной суммы. Налоговые органы подождут еще год, сумма неоплаченного налога станет в два раза больше и увеличится за счет пени, и после этого к вам придут судебные приставы.

Вы не внесли транспортный налог по уважительной причине, например, из-за нахождения в больнице? Предоставьте в судебные органы доказательства своей невиновности, чтобы они приняли решение в вашу пользу и избавили вас от необходимости уплачивать штрафы и пени.

Какой срок исковой давности по транспортному налогу?

Срок давности по налогу на ТС, согласно статье 113 НК РФ, составляет 3 года. Это значит, что у вас могут потребовать заплатить налоговый сбор, пени и штрафы только за последние 3 налоговых периода.

Забывая заплатить транспортный налог или умышленно его игнорируя, вы рискуете потерять большую сумму на штрафах и пени. Чтобы этого не произошло, проверяйте поступающую на ваш адрес корреспонденцию и следите за наличием налоговой задолженности на портале Госуслуги. Можно пройти регистрацию на сайте ФНС РФ и оплачивать все налоги онлайн через «Личный кабинет налогоплательщика». А если к 1 ноября квитанция на транспортный налог не пришла и электронного уведомления о необходимости уплатить его тоже нет, обязательно обратитесь за разъяснением в ИФНС по месту регистрации.

Что будет, если просрочить оплату налога?

Уплата налога является обязательной процедурой для всех юридических лиц, индивидуальных предпринимателей и физических лиц. Налогоплательщики должны знать обо всех обязанностях перед государством, так как незнание не освобождает от ответственности. Налоговым кодексом Российской Федерации предусмотрено наказание за уклонение от ответственности по оплате налогов и сборов. Неуплата чревата начислением штрафов и пеней. Такие взыскания могут рассчитываться в виде процента от суммы, которая не была внесена в бюджет. Применяются также наказания в конкретном денежном эквиваленте. Стоит учитывать, что расчет пени возлагается на самого налогоплательщика.

Если вопрос с внесением платежей не решается, тогда инспекторы переходят к более серьезным мерам наказания. Не стоит делать поспешных выводов, если просрочка продлилась несколько дней. Нужно успокоиться, ведь только злостных неплательщиков могут ждать большие проблемы, вплоть до конфискации имущества.

Еще одним распространенным способом пресечения уклонения от ответственности является заморозка текущего банковского счета. В такой ситуации предприятие лишается возможности осуществлять любые расчетно-кассовые операции, что приводит коммерческую деятельность в полное изолирование.

Что будет, если просрочить оплату транспортного налога?

Каждый год в бюджет государства должны вноситься определенные суммы по транспортному налогу. Данное обязательство возлагается на юридических, физических и иностранных лиц, которые официально являются владельцами автомобилей. Транспортный сбор относится к местному бюджету, поэтому его размер в разных регионах РФ может отличаться. Стоит учитывать, что максимальная ставка не должна превышать двести рублей. Местные органы власти могут увеличить размер выплаты, но не более чем в пять раз, оценивая карту платежей по региону.

За несвоевременную оплату транспортного налога предусмотрена административная ответственность. Чаще всего на сумму задолженности начисляется пеня. Уведомление об уклонении от ответственности приходит гражданину в течении трех месяцев. Сообщение от налоговой службы является датой начала начисления пеней. Санкции применяются к каждому дню просрочки. Многих граждан тревожит вопрос о том, как рассчитать всю сумму к оплате после просрочки платежа. Узнать ответ можно с помощью следующей формулы:

Сумма=Ставка пени*Просрочка*Количество просроченных дней

Таким образом, несложные арифметические расчеты помогут быстро узнать задолженность, чтобы избавиться от проблем с налоговой инспекцией в режиме онлайн.

Что будет, если просрочить оплату налога на доходы?

К злостным неплательщикам налога на доходы применяются штрафные санкции. Уклонение от ответственности чревато последствиями, которые приведут к увеличению платежа на 25%. Именно такой штраф может применяться к предприятиям, которые отправили декларацию в неположенный срок или допустили ошибку при ее заполнении.

В случае продолжительного игнорирования уведомлений от фискальных органов к налогоплательщику могут примениться и более жесткие наказания. Как показывает практика, заморозка банковского счета является довольно эффективным способом в борьбе со злостными неплательщиками. Параллельно с этим финансовые организации могут приостановить выполнение всех операций по счетам. Процедура заморозки осуществляется на основании искового поручения.

Отсутствие денежных средств на банковском счете приведет к тому, что налогоплательщик может столкнуться с изъятием имущества. Такие меры предпринимаются в особо сложных ситуациях.

Что будет, если просрочить оплату налога на недвижимость?

Налог на имущество начисляется определенным физическим лицам на основании регламентов НК РФ. Уведомление и квитанция для оплаты создается фискальными органами и отправляется гражданину. Штрафные санкции за уклонение от ответственности в данной сфере учитывают ставку рефинансирования, количество просроченных дней и сумму к оплате. Стоит учитывать, что штраф в размере 20% насчитывается на каждый день просрочки. А вот за умышленную неуплату предусмотрено наказание в размере 40% от суммы налога.

Если спустя шесть месяцев после оформления уведомления задолженность так и остается непогашенной, тогда документы налогоплательщика отправляются в суд. После проведения проверок гражданина могут ожидать весьма строгие наказания. Злостные неплательщики рискуют получить арест имущества и заморозку банковских счетов. Помимо этого, фискальные органы уведомляют руководителя предприятия, на котором работает гражданин, уклоняющийся от ответственности по налоговым обязательствам.

Штраф за неуплату налогов

Виды налоговых обязательств граждан и юридических лиц зафиксированы в нормах НК РФ. Практически любое нарушение порядка, сроков оплаты налогов и иных обязательных сборов влечет наложение штрафных санкций. В этой статье рассмотрим, что понимается под неуплатой налога, и какие санкции грозят нарушителям.

Что подразумевается под неуплатой

Обязанность своевременной и полной оплаты налогов регламентирована в Налоговом кодексе РФ. Это правило распространяется на всех субъектов – частных лиц, ИП, компании. При определении порядка и сроков исполнения обязательств учитываются следующие правила:

Под неуплатой налога закон понимает неполное или несвоевременное перечисление средств в бюджет, уклонение от уплаты, если указанные последствия наступили по вине плательщика. Вина может устанавливаться в форме прямого умысла либо неосторожности.

Не является правонарушением неполная или несвоевременная оплата налогов, если в действиях плательщика отсутствует вина. Например, если гражданин или предприятие своевременно и правильно рассчитали налог, и представили в банк платежное поручение, вина в несвоевременном поступлении средств в бюджет может возлагаться на специалистов финансового учреждения.

Факт неуплаты фиксируется в результате проверок, проводимых специалистами ФНС. Камеральные проверки проводятся в текущем режиме непосредственно в ИФНС. Условия их проведения определяются датой расчета и перечисления платежей по отдельным видам налогов. Выездные проверки назначаются решением руководителя ИФНС, и включают в себя мероприятия по месту расположения плательщика.

Штраф за неуплату налогов является не единственной санкций, которая грозит нарушителю. Вне зависимости от обстоятельств дела и размера взысканного штрафа, за неуплату будут начислены пени. Выделим наиболее важные особенности такой формы наказания:

Таким образом, гражданину и предприятию может грозить одновременно две санкции – штраф в фиксированной сумме и пени. Обязанность по оплате основной суммы налога сохраняется даже при перечислении штрафных санкций.

Штрафы за неуплату налогов физическим лицом

Для граждан в НК РФ регламентированы следующие виды налогов:

Если гражданин поставлен на учет в ИФНС в качестве ИП, состав и сроки платежей будет зависеть от выбранной формы налогообложения (ЕНВД, УСН, ОСНО и т.д.).

Штрафы за неуплату налогов физическим лицом назначаются по основаниям, указанным в ст. 122 НК РФ. Нарушение может заключаться в занижении налоговой базы, неправильном расчете платежей, иных неправомерных действиях или бездействии. Эти факты должны быть выявлены и указаны в документах о привлечении к ответственности.

Процедура взыскания штрафа состоит из следующих этапов:

Рассмотрение и учет возражений, поступивших от физического лица, является обязанностью налоговой инспекции. Даже если возражения не будут приняты во внимание, они должны быть отражены в акте и иных процессуальных документах.

Штраф за неуплату налогов рассчитывается в двух возможных вариантах:

Умысел на совершение налогового правонарушения обязаны доказать должностные лица ИФНС. Например, умышленные действия будут заключаться в сознательном искажении расчета по имущественному налогу – занижении размера кадастровой стоимости, площади объекта недвижимости и т.д.

Вина граждан в неуплате налогов отсутствует, если обязанность по удержанию и перечислению средств в бюджет возложена на налоговых агентов. Типичным случаем является удержание НДФЛ с зарплаты по месту официального трудоустройства. При каждом начислении денежного вознаграждения руководство предприятия обязано удержать налог по ставке 13% и своевременно перечислить его в бюджет. Гражданин может контролировать правильность и своевременность удержания на основании расчетных листов и справок 2-НДФЛ.

Обязанность по декларированию дохода и расчета налоговых обязательств может быть возложена на самого гражданина. Например, при продаже недвижимости нужно заполнить и подать декларационный бланк 3-НДФЛ. В этом документе плательщик указывает суммы полученного дохода, а также самостоятельно рассчитывает НДФЛ для оплаты в бюджет. В НК РФ указаны случаи, когда подавать декларацию и уплачивать налог не нужно (например, если срок владения проданным объектом превысил 5 лет).

Не влечет наложения штрафа ситуация, когда у гражданина имелась переплата по конкретному виду налога. Такую позицию содержит судебная практика ВС РФ. Например, если была переплата по имущественному налогу, несвоевременная оплата не влечет возникновения или увеличения задолженности перед бюджетом.

Штрафы за неуплату налогов юридическим лицом

Перечень налогов, которые обязаны уплачивать юридические лица, указан в НК РФ и зависит от схемы налогообложения. Выделим наиболее распространенные виды налоговых обязательств для организаций:

Штрафы за неуплату налогов юридическим лицом назначаются по итогам камеральных и выездных проверок. Камеральная проверка проводится на основании отчетности, представленной в ИФНС. Если отчеты, декларации и расчеты не сданы в установленный срок, предприятие понесет самостоятельное наказание по нормам НК РФ и КоАП РФ.

Выездные проверки могут проводиться в плановом или внеочередном режиме. О сроках и предмете проверки предприятие уведомляется заблаговременно. В содержании уведомления указывается, какие документы должны быть представлены для проверки.

Процедура привлечения юридического лица к ответственности выглядит следующим образом:

Размеры штрафов за неуплаты – 20% при неумышленном правонарушении, 40% если был умысел. Ответственность несет само предприятие, а не конкретный сотрудник, допустивший правонарушение. Если неуплату налога повлекло преступное действий руководителя, главного бухгалтера или иного должностного лица организации, они могут привлекаться к уголовной ответственности. Наказание по УК РФ назначается при выявлении крупного или особо крупного размера ущерба для бюджета.

Ответственность за неуплату налога несет организация, а не конкретный сотрудник, совершивший ошибку.

Для привлечения юридического лица к ответственности также устанавливается форма вины. Это происходит при составлении акта о выявленном нарушении. Для обжалования акта, а также иных процессуальных документов о наложении штрафа, можно обратиться к вышестоящему лицу ИФНС либо в судебные инстанции.

Судебная практика не рассматривает как основание для назначения штрафа случаи, когда предприятие указало ошибочные реквизиты получателя платежа (например, КБК). Налоговые службы могут определить назначение денежных средств по ряду иных косвенных признаков. Несвоевременность поступления средств в бюджет, по причине неверных реквизитов, может повлечь только начисление пени, но не взыскание штрафа.

Самостоятельный штраф по нормам НК РФ грозит предприятию при нарушении обязанностей налогового агента. Если юридическое лицо несвоевременно удержало или перечислило налог в бюджет (например, НДФЛ с зарплаты сотрудников), штраф будет назначен по ст. 123 НК РФ – в размере 20% от суммы, не перечисленной в установленные сроки.

Сроки привлечения к ответственности

Статья 113 НК РФ позволяет привлечь граждан или юридическое лицо к ответственности, если с момента нарушения прошло не более трех лет. Указанный период начинает течь с первого дня, после истечения срока на оплату. Исключение составляют случаи, когда неуплата была связана с неправомерными действиями налогового агента – налоговая служба будет исчислять срок с момента совершения правонарушения.

Резюме

Если неуплата налога произошла по вине частного лица или предприятия, будет назначен штраф по ст. 122 НК РФ. Его размер составит 20% или 40% от неуплаченной суммы. Назначение и взыскание штрафа происходит по итогам камеральной или выездной проверки, а ее итоги можно обжаловать через вышестоящее должностное лицо ФНС или через суд. Назначенный штраф не освобождает от обязанности уплатить налог и пени.

| Людмила Разумова Редактор Практикующий юрист с 2006 года |

Комментарии

штраф ЗА НЕУПЛАТУ НАЛОГА

За неуплаченную госпошлину в размере 200

руб. и неуплаченный налог на имущество в

размере 106,94 руб. наложили штраф в размере

500 руб. по каждому пункту, при чём на

момент оплаты налога была смена адреса

проживания (прописка) и квитанции об оплате

не были мною получены. «Постановления о

взыскании исполнительского сбора» так же не

были вручены. Вся сумма налогов и штрафов

были удержаны приставами с моего банковского

счёта без всякого предупреждения. На сколько

правомерны действия приставов? Есть ли возможность вернуть сумму штрафов?

Здравствуйте, уважаемый пользователь!

Здравствуйте, из вышеприведенного следует, что СП прав:

Статья 112. Исполнительский сбор ФЗ «Об исполнительном производстве»

Вопрос о погашении долгов по налоговой инспекции. Я зарегистрирован ИП в своем родном городе, уплачиваю единый налог. Год назад уехал в другой город, там и остался. Нашел постоянную работу. Этот год ни разу налог не уплачивал. Накопилась большая задолженность. Налоговая уже отравляет письма по месту моей регистрации. Я прописан в квартире своей матери. Этот адрес и указал, как место регистрации предпринимателем. Мне никакое недвижимое и движимое имущество не принадлежит. В родной город возвращаться не собираюсь. Хочу обосноваться на новом месте. Не знаю, как решить проблемы с налоговой. Как происходит начисление налогов и штрафов для предпринимателей? Может подождать, чтобы налоговая сама меня закрыла. Знаю, что если я год не подаю отчетности, не уплачиваю налог, налоговая подает на меня в суд для принудительного снятия меня с учета, как предпринимателя. Действительно ли это так? Спишут ли с меня долги по налогам, назначат ли штраф за неуплату налогов

или будут иметь претензии к квартире моей матери, в которой я прописан?

Я могу закрыться в Москве или мне надо ехать в Волгоград. Может мать меня закрыть, то есть сдать вместо меня все документы?

Доброго Вам дня!

Налоговая Вас не закроет и от Вас не отстанет. Они и 5 лет будут Вам начислять пени, пока их не уплатите.

То же самое со взносами в ПФР, ФСС. Они начисляются неависимо от осуществлени/неосуществления деятельности.

Неосуществление деятельности не освобождает от обязанности по представлению отчетности и уплаты налогов и взносов.

Уплата взносов во внебюждетные фонды (ПФР, ФСС, ФОМС) осуществлется независимо от осуществления деятельности и получения доходов. Поэтому уплатить их придется в любом случае.

Но могут потребовать уплаты не больше чем за последние 3 года (срок исковой давности).

Для регистрации прекращения статуса ИП необходимо в соответствии со ст. 22.3 ФЗ «О государственной регистрации ЮЛ и ИП» представить в налоговый орган по месту регистрации ИП следующие документы:

Вот с последним пунктом, скорее всего, будут проблемы, т.к. Вы не сдавали отчетности в фонды.

Налоговая может передать требование о взыскании приставам для принудительного взыскания задолженности. При этом приставы будут искать любое имущество, денежные средства, принадлежащие именно Вам, для погашения долга.

За квартиру Вашей мамы не беспокойтесь. Да к тому же, даже если бы она принадлежала Вам, то обращение взыскания на единственное жильё невозможно в силу ст. 446 ГПК РФ.

При этом имейте ввиду, что прекращение статуса ИП не освобождает от уплаты задолженностей, которые возникли у ИП.

Они никуда не списываются. Вы как физическое лицо уже должны будете погасить долг ИП.

Здравствуйте! За непредставление налоговой отчетности индивидуальным предпринимателем, не ведущим хозяйственную деятельность, возможно его привлечение к налоговой ответственности по ст. 119 НК РФ: » влечет взыскание штрафа в размере 5 процентов неуплаченной суммы налога, подлежащей уплате (доплате) на основании этой декларации, за каждый полный или неполный месяц со дня, установленного для ее представления, но не более 30 процентов указанной суммы и не менее 1 000 рублей.»

Также и после закрытия бизнеса предпринимателю могут быть предъявлены требования об уплате долгов (например, невыплаченные налоги), которые он должен будет удовлетворить. Срок исковой давности по долгам кредиторам, в том числе государственным организациям (налоговой и внебюджетным фондам), – 3 года.

Согласно ст. 21 ГК РФ:» Гражданин отвечает по своим обязательствам всем принадлежащим ему имуществом, за исключением имущества, на которое в соответствии с законом не может быть обращено взыскание.«

И поэтому по всем своим обязательствам ИП отвечает всем своим имуществом.

Перечень имущества граждан, на которое не может быть обращено взыскание, устанавливается гражданским процессуальным законодательством(ст.446 ГПК РФ):

• жилые помещения, которые являются единственно пригодными для проживания гражданина и его семьи;

призы, государственные награды, почетные и памятные знаки, которыми награжден гражданин-должник.

Согласно ст.25 ГК РФ:» Требования кредиторов индивидуального предпринимателя в случае признания его банкротом удовлетворяются за счет принадлежащего ему имущества.

После завершения расчетов с кредиторами индивидуальный предприниматель, признанный банкротом, освобождается от исполнения оставшихся обязательств, связанных с его предпринимательской деятельностью, и иных требований, предъявленных к исполнению и учтенных при признании предпринимателя банкротом.

Сохраняют силу требования граждан, перед которыми лицо, объявленное банкротом, несет ответственность за причинение вреда жизни или здоровью, а также иные требования личного характера.

Арест и реализация имущества должника осуществляются в следующей очередности:

Ваши родители не отвечают по Вашим обязательствам, ровно так же как Вы не отвечаете по обязательствам своих родителей. В случае если против Вас будут поданы исковые заявления с требованиями имущественного характера, а Вы не сможете их удовлетворить, то Вас могут признать банкротом, и как следствие Вы не сможете повторно зарегистрировать ИП в течение одного года со дня вынесения судом решения о признании банкротом.

Следовательно на имущество вашей мамы взыскание не будет обращено.