Дивгэп что это такое простыми

Дивидендный гэп — что это такое простыми словами

Покупка акций сопряжена с определённым риском падения их стоимости. Снижение цены происходит по разным причинам, одной из которых может быть гэп после выплат акционерам. Как заработать на дивидендном гэпе и избежать ошибок — тема сегодняшней статьи.

Дивиденды — что скрывается за этим словом?

Успешные компании в результате своей деятельности получают прибыль. После всех необходимых платежей и налогов они располагают суммой, которую могут направить на развитие бизнеса и выплату вознаграждения акционерам в виде дивидендов. Доля от чистой прибыли, перечисляемая участникам, у всех предприятий разная. Отдельные компании принимают решение весь доход направить на расширение производства и не выплачивают дивиденды. Другие фирмы стабильно перечисляют акционерам достаточно высокие проценты от своей выручки, тем самым привлекая новых инвесторов.

Кто решает вопрос о выплате дивидендов?

Определение рекомендуемого размера вознаграждения находится в компетенции совета директоров предприятия или другого коллегиального органа управления. Уполномоченные лица, руководствуясь дивидендной политикой, выносят предложение о выплатах акционерам, размерах процентов на утверждение общего собрания собственников.

Важно! Минимальный объём вознаграждения у некоторых компаний определён в Уставе. Ознакомиться с ним и политикой в отношении дивидендов можно на сайте организации или на портале центра предоставления сведений о юридических лицах e-disclosure.ru.

Дивидендный гэп — объяснение понятными словами

Этот термин означает резкое падение стоимости акций. Оно происходит в день, когда уже нельзя приобрести бумаги, по которым будут выплачены очередные проценты. Если инвестор столкнулся с дивидендным гэпом, что это может для него значить, понятно на примере на реальной ситуации.

АО «Прогресс» 14 мая 2020 г. утвердило реестр участников для получения процентных отчислений от прибыли за 2019 год. Последним днём покупки ценных бумаг, по которым их владелец имел шанс попасть в заветный список, было 12 мая 2020 года. После начала работы биржи 13 мая цена акций АО «Прогресс» снизилась на 3,9%., то есть возник дивидендный гэп.

Обратите внимание! Компания определилась со списком акционеров, получающих вознаграждение, и закрыла реестр. Для того, чтобы оказаться в этом перечне, нужно купить ценные бумаги за два дня до отсечки. Сразу после него по акциям эмитентов, выплачивающих дивиденды, происходит гэп.

На иллюстрации ниже, чёрными кругами обозначены дивидендные гэпы у компании Carnival:

Основания для возникновения дивидендного гэпа

После появления информации о выплате компанией доходов инвесторам на бирже начинается ажиотаж по скупке её активов. Обычно это бывает в результате принятия соответствующего решения уполномоченным органом управления. Инвесторы спешат приобрести ценные бумаги, чтобы попасть в список акционеров для получения вознаграждения. Повышенный спрос вызывает рост стоимости активов. Между размером дивидендов по акциям и интересом покупателей к этим бумагам существует прямая зависимость.

Совет директоров АО «Прогресс» 2 апреля в протоколе заседания зафиксировал окончательный объём дивидендов за 2019 г. За несколько недель до 13 мая текущие цены на акции компании выросли на 5,1%.

Опытные инвесторы начинают скупку ЦБ задолго до появления сведений о выплате процентов по акциям. В своих действиях они руководствуются анализом финансовой отчётности компании, её дивидендной политики, стабильности выплат.

После того, как цель достигнута: акции приобретены, инвестор включён в реестр — он хочет получить дополнительный доход от продажи бумаг по их цене до дня отсечки.

Как закрываются дивидендные гэпы?

Это происходит после возврата акций к прежнему курсу. Период роста цен на ЦБ после ограничения реестра инвесторов может колебаться от пары дней до десятков месяцев. Случается, что стоимость активов так и остаётся на сниженном уровне.

Интенсивность ликвидации гэпа зависит от многих причин: степени падения цен, возможностей компании, ситуации на финансовом рынке, политических обстоятельств.

Важно! Главный критерий для оценки скорости закрытия гэпа — высокая степень дивидендной доходности компании и наличие потенциала для её роста в дальнейшем. В этом случае её активы оперативно скупаются инвесторами, тем самым обеспечивается новый, более высокий уровень их стоимости.

В 2020 году избавление от дивидендных гэпов проходит на фоне ряда специфических особенностей. Эпидемия вируса Covid-19 привела к снижению показателей во многих отраслях экономики. Делать прогнозы по росту и выплате дивидендов в таких условиях сложно.

На фондовом рынке наибольшим спросом пользуются акции компаний, показывающих стабильную инвестиционную доходность выше среднего размера от 6 процентов. В этом отношении можно отметить ценные бумаги Сбербанка, Магнита, РусАгро, Норильского никеля, Газпрома.

| Компания | Дата гэпа | Дата закрытия гэпа | Кол-во дней |

|---|---|---|---|

| Intel | 5 августа 2019 | 7 августа 2019 | 2 дня |

| Nike | 4 марта 2019 | 18 марта 2019 | 14 дней |

Как правило, на российском фондовом рынке, гэпы закрываются значительно дольше, чем на американском рынке. В основном это связано с размерностью выплат дивидендов, то есть с их доходностями. В США дивидендная доходность невысокая, а потому гэп может быть менее 1% и закрыться в тот же день. Можно посмотреть на графике акции Nike, как быстро он закрывался.

Как получить дивиденды и не потерять на гэпе

Чаще всего инвесторы применяют следующие методы:

Знание способов, как получить причитающиеся дивиденды и не попасть на гэп, помогут избежать потерь, если у инвестора в момент «просадки» стоимости акций есть свободные средства или акции выбраны верно и гэп будет недолгим. Однако на рынке возможны и непредсказуемые ситуации, например, ценные бумаги так и не «отыграют» падение котировок.

Стратегии заработка на гэпе

Человек, решивший заняться инвестированием с целью получения прибыли, должен подумать о построении простой системы действий для достижения оптимальной выгоды от сделок с ценными активами. Эффективный алгоритм можно выбрать из ряда стратегий, разработанных на основе анализа рынка.

Инвестор покупает акции до наступления гэпа (не позже чем за два дня до срока отсечки), попадает в список участников на перечисление дивидендов. После закрытия реестра происходит просадка цены. Собственник получает вознаграждение и не реализует акции, пока их стоимость не поднимется до приемлемого уровня.

Преимущество данной тактики заключается в гарантированном доходе. Дивидендный гэп обычно закрывается в течение года, часто за несколько месяцев, иногда за пару недель и даже дней.

Пример с Роснефтью. В июне 2019 года был закрыт реестр акционеров и затем выплачены дивиденды в сумме 11 рублей. Инвестор купил акции за два дня до отсечки по стоимости 422 рубля. После гэпа продал бумаги по сниженной цене 419 ₽ Прибыль составила (-422 ₽ + 11 ₽ + 419 ₽) = 8 ₽ на одну акцию.

Приобрести ЦБ в первый торговый день после закрытия перечня акционеров, получающих дивиденды. В этот момент их цена ниже, чем в предыдущий день на величину выплаченных процентов. После возврата стоимости акций к прежней цене их реализуют с прибылью.

Инвестор приобрёл акции Роснефти на следующий день после отсечки по цене 408 рублей. Отследил дальнейший рост ценных бумаг и продал их через неделю по 419 ₽ Доход составил 419 – 408 ₽ = 11 ₽ с одной акции до уплаты налога или 2,7% от суммы вложения.

Ещё один путь заработка: приобрести ценные бумаги непосредственно перед дивидендным гэпом, далее цена возрастает и перекрывает разрыв. Вероятность перекрытия очень высока. Доходность хорошая.

Купить акции компаний с повышенной доходностью. Выплаченные проценты вложить в приобретение тех же бумаг по низкой стоимости в период гэпа. Активы после восстановления цены принесут прибыль.

Пример из недавней истории: Акции Телекома упали в первый день на 40%. Дивидендная доходность бумаг была очень высокой, поэтому стоимость их восстанавливалась максимально быстро. В дату отсечки акции продавались дешевле на 30 и даже 25 процентов. Лица, купившие ЦБ на максимальном падении, могли неплохо заработать.

Нюансы продажи акций перед отсечкой

Бумаги покупаются за несколько месяцев до закрытия реестра. Ставка делается на рост цены активов во время подъёма спроса на ценные бумаги перед выплатой вознаграждения инвесторам. До окончательного формирования списка акционеров, когда рыночная цена будет максимально высокой, ЦБ продают. Курсовая разница и составит прибыль. Скидывая бумаги перед отсечкой, их владелец получает хороший доход.

Внимание! Для достижения запланированной прибыли на бирже оставляют условные заявки на покупку акций в нужный ценовой момент и их продажу при росте до заранее рассчитанной стоимости. При этих условия сделки будут произведены автоматически.

Из рассмотренных примеров видно, что для солидного заработка на дивидендном гэпе нужны крупные вложения денег. Можно использовать собственный капитал или заёмные средства.

Взяв в долг у брокера 1 млн рублей, на акциях Роснефти можно было заработать 27 000 р. Такой торговлей рекомендуется заниматься только опытным игрокам, умеющим просчитать все риски и учесть проценты, которые возьмёт за свои услуги брокер.

Нежелательные действия в период гэпа

Ситуация, когда стоимость акций растёт перед закрытием реестра акционеров, а затем резко падает, новичку на бирже может показаться заманчивой для лёгкого заработка на перепродаже ценных бумаг. Подводные камни на этом пути выявляются при более внимательном взгляде на попутные обстоятельства.

Не имея акций компании, перед днём отсечки их можно взять взаймы у брокера и продать по максимальной цене. Эта операция обозначается как короткая позиция или шорт акций. После падения стоимости во время дивидендного гэпа и его закрытия можно купить более дешёвые бумаги и возвратить их биржевому маклеру, заработав на разности котировок.

Шорт акций перед выплатой дивидендов

Последовательность действий заключается в следующем. Трейдер скидывает бумаги накануне дня отсечки. Если у него их нет, он занимает активы у своего брокера. На следующий день после закрытия реестра, при возникновении дивидендного гэпа, он откупает акции уже по сниженной цене.

Посредник для передачи ЦБ трейдеру берёт их у своего клиента, который приобрёл их и ждёт выплаты дивидендов. Человек, купивший акции в последний день продажи с процентами, тоже должен их получить. Возникает ситуация, когда два собственника одних и тех же бумаг ожидают выплаты вознаграждения.

Далее трейдер покупает то же количество ЦБ, что брал взаймы у брокера, но уже дешевле. Активы передаются посреднику ион возвращает акции первоначальному владельцу.

Трейдер получает доход на разнице в цене, возникшей в результате дивидендного гэпа. В реестр акционеров заносятся сведения только о последнем покупателе. Почему данные исходного владельца в списке отсутствуют — его акции были отданы в заём и проданы. Дивиденды получает только последний владелец. Первоначальному собственнику бумаг проценты перечисляет брокер, удерживая требуемую сумму с учётом налога 13% с трейдера.

Для инвестора при работе по такой схеме возможны следующие плюсы и минусы.

Важно! Анализ продажи (шорта) акций перед выплатой дивидендов и последующим выкупом в период гэпа показывает, что эти операции приносят минимальную прибыль или только финансовые потери

Сделки с низкой вероятностью получения дохода

Трейдер-спекулянт покупает ЦБ прямо перед отсечкой, попадает в список акционеров, получает дивиденды, а затем сразу же избавляется от акций. Тем самым он зарабатывает на процентах и продаже, если падение котировок небольшое и длиться оно будет недолго.

Снижение стоимости активов изучается экономистами, накоплены существенные статистические данные, показывающие, что описанная выше стратегия работает плохо. Трейдинг на дивидендном гэпе — занятие рискованное и требующее скрупулёзного анализа данных по предыдущим ситуациям.

Обратите внимание! Рассчитывать на то, что цена акции в день отсечки упадёт на величину меньшую, чем сумма дивидендов, не стоит. Вероятность такого хода событий очень мала. Это возможно только для бумаг компаний, выплачивающих высокие размеры вознаграждений своим инвесторам.

Покупая акции успешных фирм с коэффициентом доходности 6—10%, можно заработать не только на дивидендах, но и на операциях по купле-продаже ценных бумаг до и после отсечки.

Известно много стратегий заработка, зависящих от вида акций, интенсивности закрытия ценового разрыва. Знакомство с понятием дивидендного гэпа поможет начинающим инвесторам не совершать ошибок при заключении сделок с ценными бумагами. Кстати, этот же термин используется в техническом анализе.

Дивидендный гэп – что это простыми словами, почему и когда он происходит

Дивидендный гэп – это резкое падение котировок ценных бумаг после закрытия реестра акционеров. Об этом понятии уже упоминалось неоднократно, а сегодня мы рассмотрим более подробно, как и почему происходит дивидендный гэп и, конечно, как можно на этом заработать.

Мы разберем основные причины и механизм дивидендного гэпа и приведем примеры из истории.

Что такое дивидендный гэп

Итак, дивидендный гэп – что же это такое простыми словами и стоит ли его опасаться?

Некоторые акционеры приобретают бумаги исключительно с целью получения прибыли от дивидендов. Делают это не все (в статье «Дивидендные акции» мы разобрали, что для получения прибыли от дивидендов необходим очень солидный капитал). Большинство инвесторов преследуют две цели – получить дивиденды и продать бумаги на пике их стоимости.

Размер дивидендов определяется на собрании акционеров после подведения итогов года. Результаты финансовой отчетности утверждаются руководством компании и публикуются в официальных источниках. Некоторые продвинутые инвесторы рассчитывают свою потенциальную прибыль самостоятельно, как только данные отчетности появятся в открытом доступе. Но мы уже знаем, что делать этого не следует, если, конечно, вы не являетесь владельцем крупного пакета. На собрании участников большинством голосов может быть принято решение направить чистую прибыль не на выплаты акционерам, а на что-то другое, например, на новое направление бизнеса.

А вот когда размер и дата выплаты дивидендов становятся известны всем, тогда и происходит дивидендный гэп. Если быть точными, реестродержатель (профессиональный участник рынка ценных бумаг) составляет реестр акционеров по состоянию на оговоренную дату. Чтобы получить ближайшие дивиденды, необходимо числиться в этом реестре. Дата закрытия реестра совпадает с днем отсечки. Пока реестр еще открыт – акции растут, после дня отсечки котировки резко падают. Это и есть дивидендный гэп.

Опасаться этого явления не стоит – после выплаты доходов акционерам ценные бумаги снова начнут расти, если до объявления о дивидендах наблюдался восходящий тренд и не произошло никаких катаклизмов на рынке. Таким образом, дивидендный гэп – это явление временное, создается он искусственно. Далее мы будем разбираться в причинах.

Причины возникновения

Дивидендный гэп происходит потому, что вышли новости о выплате доходов. Перед выходом этих новостей спрос на бумаги находился на пике – инвесторы хотят успеть получить доход в этом периоде. А предложение тоже растет, судите сами: те, кто вошел в реестр, могут продать акции по завышенной цене и получить дивиденды, т.е. заработать и на дивидендах, и на курсе.

После закрытия реестра спрос резко падает, т.к. следующие выплаты будут еще не скоро, да и будут ли вообще – пока неизвестно. А вот предложение остается высоким по ряду причин:

Таким образом, несоответствие предложения спросу является основной причиной дивидендного гэпа.

Другая причина не лежит на поверхности, но опытным инвесторам она предельно ясна. Рынок компенсирует тот факт, что при покупке акций накануне дня отсечки вы все равно получите дивиденды, несмотря на то, что являлись держателем бумаг всего несколько дней. То есть, устраняет очевидную несправедливость: кто-то держал бумаги год, а кто-то – несколько дней, а суммы выплат одинаковые. Иными словами, рынок диктует такое правило: удалось заработать без особых усилий – пусть твои деньги какое-то время поработают на благо компании. Иначе трудно избежать потерь.

Дивидендный гэп полезен только для долгосрочного инвестора, когда он покупает бумаги по сниженной цене, намереваясь держать их несколько лет и получать дивиденды. Все остальные стратегии заработка носят спекулятивный характер, о них мы поговорим чуть позже. А пока вспомним порядок выплаты доходов акционерам.

Механизм выплаты дивидендов

Как начинаются дивидендные гэпы

После объявления о выплате дивидендов начинается ажиотаж: бумаги резко взлетают в цене по причине повышенного спроса. После дня отсечки некоторые акционеры, попавшие в реестр и получившие гарантированное право на дивиденды, хотят продать бумаги по завышенной цене. Однако желающих купить акции все меньше.

Дивидендный гэп происходит потому, что рынок скорректировал баланс между прибылью компании и доходами акционеров. По мнению большинства финансистов, заработок на дивидендном гэпе невозможен, поскольку быстрое падение цены не позволяет получить спекулятивный доход.

Как закрываются дивидендные гэпы

Закрытие дивидендного гэпа – это возврат цены к уровню, который был до объявления о выплате дивидендов. Произойти это может очень быстро – в течение недели или месяца, но в некоторых случаях дивидендные гэпы могут закрываться и год.

Длительность периода зависит от ликвидности акций, капитальных затрат и рентабельности компании. Также между размером дивиденда и ценой акции существует прямая зависимость.

Так, например, дивидендные гэпы по бумагам банка Тинькофф практически не ощущаются и закрываются быстро, поскольку доходность по дивидендам небольшая – примерно 0,4–0,8% в 2020–2021 гг. Но в среднем закрытие занимает от 1 до 3 месяцев.

Так выглядит дивидендный гэп на графике акций Сбербанка в июне 2018 г.:

Итак, как можно на этом заработать? Главный вопрос – как вычислить, сколько по времени займет закрытие. Здесь вам помогут интернет-сервисы, где можно сформировать историю закрытия дивидендного гэпа и оптимальной покупки за определенный период. Такой сервис, к примеру, предлагает Тинькофф. Правда, большинство функций доступны только подписчикам сайта.

Основополагающим критерием, влияющим на быстроту закрытия дивидендного гэпа, является уровень спроса на ценные бумаги. Другие критерии – размер гэпа, доходность бумаг, финансовое положение компании, новости и общая ситуация на фондовом рынке.

И переходим непосредственно к вопросу – чем дивидендный гэп может быть полезен.

Как их можно использовать

Как мы уже знаем, для долгосрочного инвестора будет выгодно приобрести бумаги в момент дивидендного гэпа по сниженной цене и придерживать их в течение долгого периода, получая дивиденды. Однако когда говорят о заработке на гэпах, чаще всего подразумевают именно спекулятивную прибыль. Но есть и другие моменты.

Например, вы – владелец крупного капитала и заинтересованы в приобретении контрольного пакета. Тогда самым простым решением будет купить акции по низкой цене в максимально возможном количестве.

В этом случае инвестор не преследует цель получения дивидендов и не рассчитывает на быструю прибыль – его цели носят более глобальный характер.

Другие способы заработка – купить бумаги по низкой цене и продать на закрытии дивидендного гэпа. Разберем несколько стратегий.

Стратегии заработка на дивидендном гэпе

Прежде всего отмечу, что для любых способов заработка на дивидендном гэпе следует выбирать наиболее ликвидные акции. Из российских бумаг делайте выбор в пользу «голубых фишек», из американских – акции, входящие в S&P 500, NASDAQ и другие популярные индексы.

Способ 1

Покупка бумаг до проведения собрания акционеров и продажа на пике цены перед выплатой доходов. Но тогда дивидендов вы не получите.

Способ 2

Покупка акций так же – до собрания (до возникновения ажиотажа), получение дивидендов и продажа после закрытия гэпа. В этом случае ваша прибыль будет равна полученным дивидендам.

Способ 3

Покупка по низкой цене и продажа на закрытии дивидендного гэпа или после включения в реестр по следующим дивидендам. А вот этот способ, на мой взгляд, является наиболее разумным и безопасным – вы заработаете и на разнице котировок, и на дивидендах.

Далее поговорим о самом рисковом способе заработка.

Можно ли шортить дивидендный гэп

Для начала вспомним, что такое шорт.

Шорт – это короткая позиция, т.е. сделка с целью получения быстрой прибыли от разницы котировок. Здесь есть еще важный нюанс: для шорта актив всегда берется взаймы у брокера. То есть, ваш брокер предоставляет вам ценную бумагу или валюту, вы ее продаете. Через 1–2 дня цена падает, вы выкупаете позицию обратно и возвращаете брокеру, заплатив комиссию за этот короткий период.

Итак, вы берете взаймы акцию, рыночная цена которой составляет 200 руб. на текущий момент, и продаете ее по этой цене. На следующий день после отсечки цена падает на сумму дивиденда (20 руб.), и вы обратно выкупаете ее за 180 руб. Допустим, 1 рубль вы заплатите брокеру, а ваша прибыль составит 19 руб. (200 – 180 – 1).

Но делать этого ни в коем случае нельзя, и, если ваш брокер дорожит своей репутацией – он предупредит вас об этом. На этом же примере разберем, почему нельзя шортить дивидендный гэп. Точнее, не то что нельзя, но заработать на этом не получится.

Итак, брокер одолжил вам ценную бумагу на короткий период. Надо полагать, что акция не является его личной собственностью – он предоставил ее вам, взяв взаймы у другого клиента. Этот клиент держит бумаги и хочет получить дивиденды. Таким образом, на счете клиента акция будет какое-то время отсутствовать.

После отсечки вы продаете бумагу другому клиенту, который также хочет получить дивиденды, и он их получает. Далее вы возвращаете акцию брокеру, а тот – ее первоначальному владельцу.

Однако первоначальный владелец, который, возможно, держал бумагу долгое время, его деньги работали на благо компании-эмитента, инвестор рассчитывал на дивиденды – и он их не получает. Причина в том, что на момент закрытия реестра на его счете этой бумаги не было, а, следовательно, его фамилия в реестре отсутствует.

Но законодательство о фондовом рынке довольно строгое и защищает права акционеров. Поэтому свой доход первоначальный владелец дивидендной акции все равно получит. Но за ваш счет.

Мы посчитали, что ваша прибыль составит 19 руб., так вот из нее вы заплатите 20 руб. дивидендов и еще 13% НДФЛ.

Итого убыток составит: 19 – 20 – 19 * 0,13 = –3,47 руб.

Таким образом, заработать на дивидендном гэпе, если ценная бумага изначально не являлась вашей собственностью, не получится.

Чего не стоит делать в период гэпа

Итак, резюмируем, от каких действий стоит воздержаться во время дивидендного гэпа:

Примеры

Напомню, что на графике дивидендный гэп выглядит так:

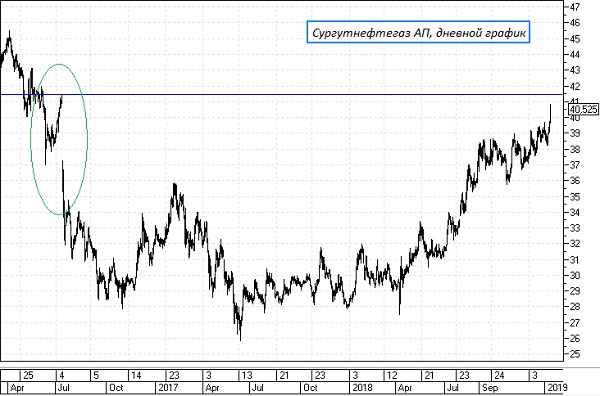

Приведем наглядные примеры дивидендных гэпов по префам ОАО «Сургутнефтегаз».

Итак, дата выплаты дивидендов – 03.08.20, дата закрытия реестра – 20.07.20. Дивиденд – 0,97 руб. на акцию.

Котировки:

| Дата | Стоимость бумаг, руб. | Изменение |

|---|---|---|

| 30.07 | 37,490 | |

| 31.07 | 37,555 | +0,065 |

| 03.08 | 36,900 | -0,655 |

| 04.08 | 36,785 | -0,115 |

| 05.08 | 36,540 | -0,245 |

| 06.08 | 36,655 | +0,115 |

| 07.08 | 36,735 | +0,080 |

| 10.08 | 36,925 | +0,19 |

| 11.08 | 37,255 | +0,330 |

| 12.08 | 37,900 | +0,645 |

| 13.08 | 38,145 | +0,245 |

И посчитаем, на сколько акции упали в цене в период дивидендного гэпа:

37,555 – 36,540 = 1,015 руб. Это даже превышает размер дивидендов.

А более ранние гэпы не закрывались так быстро, к примеру, дивидендный гэп 2016 года закрылся только в январе 2019:

В тот период предпосылками для длительного периода дивидендного гэпа являлись следующие факторы:

Поскольку Сургутнефтегаз является нефтяной компанией, крепкий рубль оказывал негативное влияние на курс акций.

Заключение

Дивидендный гэп происходит по причине резкого изменения спроса и предложения на ценные бумаги после закрытия реестра акционеров. До этой даты спрос превышает предложение, после выплаты дивидендов возникает обратная ситуация: многие хотят продать, но немногие покупают акции.

Существует несколько стратегий заработка на дивидендном гэпе, но все они имеют существенные минусы: инвестор либо теряет дивиденды, либо прибыль несущественна, поскольку некоторые гэпы закрываются достаточно долго.

Закрытие дивидендного гэпа, как правило, занимает от нескольких дней до нескольких месяцев. Но известны случаи, когда гэпы не закрываются не один год. Это зависит как от специфики отрасли, так и от ситуации на фондовом рынке.

Для долгосрочного инвестора есть разумный способ заработать на дивидендном гэпе: приобрести дивидендные бумаги по сниженной цене и держать их несколько лет.