Дивиденд это что такое простыми словами

Словарь

Дивиденды — это часть прибыли или свободного денежного потока ( FCF ), которую компания выплачивает акционерам. Сумма выплат зависит от дивидендной политики. Там же прописана их периодичность — раз в год, каждое полугодие или квартал. Есть компании, которые не платят дивиденды — просто не имеют такой возможности из-за слабых результатов или направляют прибыль на развитие бизнеса.

Акции дивидендных компаний чаще всего интересны инвесторам, которые хотят добиться финансовой независимости или обеспечить себе достойный уровень жизни на пенсии. При помощи дивидендов они создают источник пассивного дохода.

Почему компании платят дивиденды

Компании выходят на биржу на IPO по нескольким причинам. Одна из них — привлечь капитал для компании. Однако чтобы потенциальные акционеры захотели вложиться в акции, их нужно заинтересовать.

Сделать это можно двумя путями: либо поддерживать к себе интерес, делая успехи в какой-нибудь перспективной отрасли, либо гарантировать дополнительный доход в виде дивидендов. Выплачивать дивиденды компания может и в случае, когда из-за отсутствия актуальных проектов образуется излишек наличности. Тогда она готова поделиться деньгами с акционерами — это поднимает имидж компании, привлекая новых инвесторов.

Правда, если компания получила убыток, то рассчитывать на дивиденды не приходится. Но есть исключения: иногда руководство решает выплатить дивиденды из нераспределенной прибыли прошлых лет или взять для этого кредит.

Что такое дивидендная политика и как рассчитываются дивиденды

Дивидендная политика — это правила, по которым прибыль распределяется между акционерами. В дивидендной политике указано, какой процент прибыли пойдет на выплаты акционерам, условия выплат, а также как часто компания будет платить дивиденды.

Ознакомиться с политикой компании в области дивидендов можно на корпоративных сайтах компаний в разделе для акционеров и инвесторов. Там же можно посмотреть историю выплат дивидендов и узнать последние корпоративные новости — в частности, решения совета директоров, наблюдательного совета или собрания акционеров. Например, у ЛУКОЙЛа все это размещено на сайте в разделе «Дивиденды».

Из дивидендной политики ЛУКОЙЛа следует, что компания обязалась выделять на дивиденды не менее 100% от скорректированного свободного денежного потока, рассчитанного по данным отчетности МСФО, и выплачивать их два раза в год.

С той же периодичностью выплачивает дивиденды золотодобывающая компания «Полюс». Но их размер определяется как 30% от EBITDA при условии, что отношение чистого долга к EBITDA не превышает 2,5. Также дивидендная политика «Полюса» не исключает выплаты специальных дивидендов.

Опираясь на дивидендную политику, совет директоров компании или наблюдательный совет рассчитывает размер дивидендов, после чего рекомендует их общему собранию акционеров.

На собрании акционеры принимают окончательное решение о выплате дивидендов. Владельцы акций не могут повысить размер дивидендных выплат, но могут поддержать рекомендации совета директоров или наблюдательного совета (это происходит чаще всего), уменьшить выплаты или отказаться от них совсем. На собрании акционеров могут присутствовать все держатели акций компании.

Посмотреть информацию по дивидендам российских компаний, включая готовящиеся выплаты, дивидендную историю и дивидендую доходность можно на сайтах Smart-Lab, «Доход», Investmint.ru.

Как выбрать хорошую дивидендную компанию

«При определении размера дивидендов совет директоров принимает во внимание дивидендную политику других ведущих нефтегазовых компаний. На величину дивидендных выплат могут также оказывать влияние следующие факторы: перспективы развития компании, ее финансовое положение и потребности в финансировании, общая макроэкономическая ситуация и конъюнктура рынка, а также иные факторы, в том числе связанные с налогообложением и законодательством», — сказано в дивидендной политике «Роснефти».

Из документа также можно выяснить, есть ли разница в размере дивидендов для владельцев обыкновенных и привилегированных бумаг.

Какие акции выбирать — обыкновенные или привилегированные

Следующий вопрос, стоящий перед дивидендным инвестором, какие акции выбрать — обыкновенные или привилегированные? Дивидендная политика компаний в отношении этих видов акций различается.

Владельцы привилегированных бумаг получают дополнительные возможности и права. В первую очередь, им гарантирована регулярная выплата дивидендов. Это значит, что акционеры получат дивиденды вне зависимости от того, как идут дела у компании — будь то прибыль или убытки.

Размер выплат может быть зафиксирован в уставе организации, к примеру в виде процента от номинальной стоимости акции. Однако держатели привилегированных акций имеют право на увеличение суммы дивидендов, если размер выплат по ним меньше, чем по обыкновенным акциям. И наконец, держатели привилегированных акций получают дивиденды раньше владельцев обыкновенных бумаг.

Общая сумма, выплачиваемая в качестве дивиденда по каждой привилегированной акции, устанавливается в размере 10% чистой прибыли по итогам последнего финансового года, разделенной на число акций, которые составляют 25% от уставного капитала Общества.

При этом если сумма дивидендов, выплачиваемая Обществом по каждой определенной акции в определенном году, превышает сумму, подлежащую выплате в качестве дивидендов по каждой привилегированной акции, размер дивиденда, выплачиваемого по последним, должен быть увеличен до размера дивиденда, выплачиваемого по обыкновенным акциям.

— Положение о дивидендной политике ОАО «Сургутнефтегаз» от 2018 года.

Обыкновенные акции отличаются тем, что их владельцы имеют право голоса, а значит, могут участвовать в голосованиях и влиять на решения компании. С другой стороны, в случае финансовых проблем компания может прекратить выплачивать дивиденды по этому виду акций.

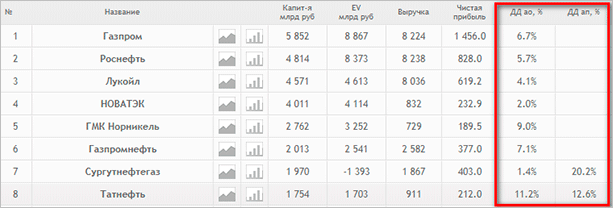

Российских компаний, выпустивших привилегированные акции, не так много. К примеру к ним относятся Сбербанк, «Ростелеком», «Сургутнефтегаз», «Башнефть», «Татнефть», «Транснефть».

Когда лучше покупать акции под дивиденды

Есть несколько ключевых дат, на которые дивидендные инвесторы опираются при ответе на этот вопрос.

Как получить дивиденды

Получить дивиденды несложно. Для этого нужно:

Что такое дивидендный гэп

После того как становится известен окончательный размер дивидендов, акции начинают понемногу дорожать. Это происходит благодаря тому, что инвесторы начинают их активно скупать в расчете получить дивиденды.

Чем щедрее дивиденды, тем больший интерес акции вызывают у покупателей. Поэтому до закрытия реестра акционеров акции растут в течение нескольких недель. Одновременно с ростом котировок падает доходность акций. При этом зависимость такова, что доходность падает до размера ставок на денежном рынке.

Максимума цена акций достигает за два дня до отсечки. Этот день назвали экс-дивидендным (ex-dividend). А на следующий день акции резко падают в цене. Причина такого поведения бумаг — многие инвесторы, которые покупали акции только ради дивидендных выплат, начинают их продавать.

На это есть две причины:

Этот обвал цены называется «дивидендный гэп» — бумаги дешевеют примерно на размер дивидендов.

К примеру, 29 мая 2020 года ФСК ЕЭС составила список акционеров, которые получат дивиденды по ее акциям за 2019 год. 27 мая 2020 года был последний день, когда можно попасть в этот список с учетом Т+2. Уже на следующий день, 28 мая, цена акций ФСК ЕЭС сразу же после открытия биржи упала на 4,8%. Произошел дивидендный гэп.

Ранее, 10 апреля, Совет директоров ФСК ЕЭС рекомендовал финальные дивиденды за 2019 год в размере ₽0,00949 на одну обыкновенную акцию. С того дня и до 27 мая котировки выросли на 6,3%.

Что происходит после дивидендного гэпа

Как правило, после отсечки дивидендный гэп начинает закрываться, то есть акции постепенно дорожают, стремясь к прежним уровням. Время, за которое акции достигают предыдущих цен, может составлять от нескольких дней до многих месяцев.

ФСК ЕЭС закрыла дивидендный гэп почти через полтора месяца. 27 мая бумаги компании закрылиcь на уровне 0,1922 за акцию, а 6 июля — ₽0,1932 за акцию.

Как заработать на дивидендах

Есть четыре самые распространенные инвестиционные стратегии, основанные на дивидендах:

Кто такие дивидендные аристократы и почему это лучший рецепт от потерь на падающем рынке

Дивидендными аристократами называют компании, которые выплачивают дивиденды в течение многих лет. Попасть в этот список компания может, если:

Сейчас в элитном клубе 66 компаний, на базе которых рассчитывается индекс S&P 500 Dividend Aristocrats. К дивидендным аристократам, к примеру, принадлежит McDonald’s, который непрерывно платит дивиденды в течение 43 лет. Телекоммуникационный гигант AT&T исправно делится с акционерами прибылью 35 лет, а Coca-Cola — 58 лет.

В России компаний с такой дивидендной историей сейчас нет, поскольку рынок акций в стране очень молод. Однако если ослабить требования, то российскими дивидендными аристократами можно назвать ЛУКОЙЛ (20 лет), НОВАТЭК (17 лет), ТГК-1 (6 лет), НЛМК (5 лет) и оба типа бумаг «Татнефти» (5 лет).

Биржевой фонд, вкладывающий средства участников в акции по определенному принципу: например, в индекс, отрасль или регион. Помимо акций в состав фонда могут входить и другие инструменты: бонды, товары и пр. Лицо, выпускающее ценные бумаги. Эмитентом может быть как физическое лицо, так и юридическое (компании, органы исполнительной власти или местного самоуправления). Существенный ценовой разрыв между ценой бумаги в период между закрытием и открытием торгов. Свободный денежный поток. Средства, оставшиеся у компании после уплаты всех операционных расходов. Брокерский счет позволяет физическим лицам покупать и продавать ценные бумаги и валюту на фондовых рынках. Поскольку участниками торгов на биржах могут быть только брокеры и дилеры, обычным гражданам требуется заключить с такими посредниками договор, благодаря которому брокер будет проводить сделки от лица инвестора. Брокерский счет нужен, чтобы проводить через него деньги на покупку ценных бумаг. Подробнее

Что такое дивиденды: объясняю человеческим языком на простом примере

Приветствую всех интересующихся трейдингом. Инвестор имеет возможность зарабатывать двумя способами: либо за счет прироста стоимости акций, либо получая фиксированные выплаты – часть от прибыли организации. Так вот дивиденды – это и есть те самые выплаты, на которые рассчитывают владельцы ценных бумаг.

Я постараюсь максимально емко рассказать о том, какими бывают выплаты и можно ли на них прожить. Как выбирать дивидендные бумаги? Как определить, на каких предприятиях выдаются дивиденды, а от кого не стоит их ждать. Приведу конкретные примеры и стратегии заработка на дивитикерах.

Что такое дивиденды?

Дивиденды – это часть прибыли компании, которая подлежит распределению между ее акционерами. Это может быть как чистая прибыль текущего периода, так и нераспределенные доходы прошлых лет. Но если говорить простыми словами, то это фиксированные выплаты, которые начисляются по акциям компании в равных пропорциях.

Сразу приведу пример. В обращении эмитента находится 10 акций. Компания принимает решение выплатить 10 руб. Значит, на каждую бумагу придется 10/10 = по 1 рублю дивидендов.

Успей воспользоваться удвоением налогового вычета до 31 декабря 2021 г.

Сколько можно зарабатывать на них?

Дивидендные доходности могут быть разными. Сейчас, например, усредненная доходность по российскому рынку акций составляет порядка 6,9 % годовых.

При оценке дивидендной доходности важно учитывать сразу несколько параметров:

Дополним немного начальный пример, используя все представленные метрики.

В обращении компании находится 10 акций. Эмитент хочет выплатить 10 руб. На рынке бумаги оцениваются по 10 руб. за штуку. Из прошлых данных я знаю, что на одну акцию выплачивается 1 руб., значит, дивидендная доходность будет 1/10 = 0,1, или 10 %.

Теперь я немного изменю ситуацию и предположу, что на рынке инструмент торгуется по 20 руб., тогда дивдоходность составит 1/20 = 0,05, или 5 %.

Можно ли на них жить?

Чтобы это понять, надо опять обратиться к царице наук и немного поиграть с цифрами. Допустим, я выбрал хорошие акции со стабильными дивидендами в 10 % к цене моей покупки. Я думаю, что в месяц минимально мне необходимо около 30 тыс. руб. Значит, мой годовой доход должен быть в районе 30 * 12 = 360 тыс. руб.

Соответственно, чтобы получать такие дивиденды, предполагается, что моя изначальная сумма инвестиционных вложений будет 360 / 0,1 = 3,6 млн руб. Дальше каждый может ответить для себя на вопрос сам.

Дивиденды могут классифицироваться по разным признакам:

Как получить дивиденды?

Дело в том, что дивиденды распределяются между теми участниками рынка, которые попадают в регистрационный список фиксации под дивидендные выплаты компании.

Пример. Дата закрытия реестра под получение дивидендов компании X назначена на 3 мая, значит, мне необходимо быть держателем по состоянию на закрытие торгов 1 мая. Учитываются именно торговые сессии, а выходные и праздники не в счет.

Ремарка для пытливых умов, которые уже построили планы покупать акции в моменты отсечки и зарабатывать на бесплатных дивидендах свои миллиарды. Рынок – эффективная среда, и на следующий день после фиксации реестра происходит дивидендный гэп. Т.е. если инструмент стоил 100 руб. и выплата по нему была 10 руб., то на следующее открытие торгов рыночная стоимость будет около 90 руб.

Как определяется размер выплат по дивидендам?

Определение суммы, направляемой на дивиденды, включает несколько триггеров:

Как часто платят и в какой срок выплачиваются?

Я уже вскользь касался этого аспекта, теперь расскажу подробнее. Дивиденды могут начисляться:

Максимальное время поступление средств на счета инвесторов регламентируется в уставе эмитента. В среднем по российскому рынку дивиденды от компаний зачисляются в период от 2 недель до месяца после даты фиксации реестра акционеров.

Индекс стабильности дивидендов (DSI)

По сути, это зеркало заднего вида, здесь хранятся только прошлые данные. Никаких форвардных показателей и рисков изменения политики в будущем он не учитывает.

За основу часто берут 7-летние периоды. Формула расчета довольно простая:

Акции, купленные на бирже, дают ли дивиденды?

Неважно, каким образом были приобретены или получены ценные бумаги. По ним все равно будут начисляться дивиденды.

В случае покупки акций через брокера есть два варианта получения выплат: средства будут поступать либо непосредственно на брокерский счет, либо на заранее указанный счет в банке.

Налогообложение

При инвестировании через брокерский счет все вопросы, связанные с налогообложением, на себя возьмет брокер. Инвестор будет получать на свой счет уже очищенную от налоговых издержек сумму дивидендных выплат.

Если акции были приобретены без участия финансового посредника, то налоговую декларацию придется заполнять самостоятельно. На дивиденды начисляется НФДЛ, его размер равен 13 % от суммы выплаты.

Как купить акции частному лицу и получать дивиденды?

Если это биржевые акции, то лучше всего воспользоваться услугами брокерской компании. В этом случае будет открыт счет и предоставлен торговый терминал, в котором инвестор сможет покупать и продавать бумаги.

Можно воспользоваться услугами инвестиционного отдела в банке. Здесь тоже будет открываться брокерский счет, но сотрудники кредитной организации возьмут на себя большинство технических вопросов.

Еще один способ приобретения финансовых инструментов предполагает прямые сделки. Для этого участники транзакции должны заполнить договор и обратиться в регистрирующие органы.

Акции каких компаний позволяют получать самые высокие дивиденды?

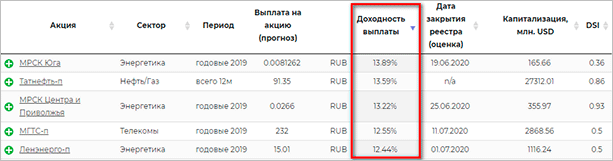

В 2019 году топ самых дивидендных историй составляют бумаги таких эмитентов:

Однако факт, что эти акции сегодня показывают высокую доходность, не означает, что в будущем она сохранится.

Дивидендная доходность и политика

Многие компании в рамках корпоративной культуры фиксируют в своем уставе дивидендную политику. Она может выглядеть по-разному. Некоторые устанавливают процент от прибыли за период, кто-то фиксирует конкретную величину, третьи апеллируют мультипликаторами оценки.

Примеры

Сейчас покажу несколько примеров разных корпоративных политик по вопросу выплаты дивидендов:

Как заработать на дивидендах по акциям?

Стратегии могут отличаться, все зависит от аппетита инвесторов к риску и желаемой доходности.

Если инвестиционный профиль достаточно консервативен, то можно выбирать надежные акции с приемлемыми дивидендами, которые с высокой степенью вероятности будут воспроизводиться или повышаться в будущем.

Есть стратегии, когда дивиденды не конечная цель, а драйвер к переоценке стоимости акций. И опять немного простой математики. Предположим, что норма доходности по рынку условно находится на уровне 10 %. Т.е. акция, которая приносит 10 руб. дивидендами, будет стоить 100 руб.

Но если дивиденд в этой акции вырастет до 20 руб., то сколько, предположительно, может стоить актив после корректировки его стоимости к 10 % доходности? Конечно, это просто пример, но принцип здесь именно такой.

Чего точно не стоит делать инвестору, – это покупать разовые дивидендные истории. К примеру, префы Сургутнефтегаза дают высокую доходность только в те годы, когда происходит сильная девальвация рубля.

Это связано с тем, что у компании есть много кеша, который консолидируется на долларовых депозитах. Поэтому доходность по таким бумагам может доходить до 20 % в отдельные годы, но акция при этом переоцениваться не будет, а после гэпа может даже снижаться.

Заключение

Дивидендные выплаты имеют огромное значение в вопросе инвестирования. Это главный и цивилизованный способ распределения прибыли между собственниками бизнеса, когда речь идет об акционерном обществе.

Формируя свои портфели, обязательно следует учитывать дивидендный фактор. Инвесторам стоит следить за финансовым состоянием компаний и корпоративными тенденциями, которые могут влиять на распределение денег в эмитентах.

Надеюсь, было интересно, а главное, полезно. Подписывайтесь на статьи и делитесь ими в соцсетях.

Что такое дивиденды: порядок получения и формула расчета дивидендной доходности

Ранее мы уже рассматривали с вами, что такое акции. Напомню, это ценная бумага, которая дает акционеру право на владение долей компании-эмитента. Заработать инвестору на акциях можно двумя способами: через получение дивидендов или продажу ценной бумаги дороже, чем при покупке. Разберем, что такое дивиденды простыми словами, как их получить и правильно рассчитать дивидендную доходность.

Понятие

Дивиденды – это часть прибыли компании, которой она готова поделиться с владельцем акций за то, что тот когда-то купил ее ценные бумаги. Выплаты акционерам могут быть деньгами, имуществом или другими ценными бумагами. Главный источник – чистая прибыль, т. е. прибыль за вычетом налогов.

Чаще всего их выплачивают деньгами. Но и другие способы иногда используют. Например, в 2016 году совет директоров АО “Племзавод им. В. И. Чапаева” предложил выплатить дивиденды продукцией: 400 кг зерна, 10 кг сахара и 10 кг растительного масла на одну бумагу.

Выплаты по обыкновенным и привилегированным акциям могут быть одинаковыми, могут и отличаться. Например, “Башнефть” по итогам 2018 года выплатила 158,95 руб. на все категории. А “Мечел” по привилегированным ценным бумагам перечислил акционерам 18,21 руб., по обыкновенным – 0 руб.

Дивиденды начисляются и выплачиваются по результатам:

Это право компании по закону об акционерных обществах, но не обязанность. Поэтому какие-то компании выплачивают раз в год, какие-то – ежеквартально. Кто-то делает это только по привилегированным бумагам, а кто-то не платит акционерам совсем.

Например, за 2018 год можно привести такие примеры:

| Компания | 1-й квартал 2018 г. | Полугодие 2018 г. | 9 месяцев 2018 г. | Отчетный 2018 г. |

| Газпром | + | |||

| Сбербанк | + | |||

| Северсталь | + | + | + | + |

| Норникель | + | + | ||

| Алроса | + | + | ||

| Татнефть (обыкновенные акции) | + | + | + | |

| Лукойл | + | + |

Дивидендная политика

Дивидендная политика – это раздел в Уставе компании, который содержит следующие сведения:

Дивидендную политику можно найти на официальных сайтах публичных компаний, допущенных к торгам на фондовой бирже. Они обязаны ее размещать в открытом доступе. Чаще всего это вкладка в меню “Инвесторам и акционерам” или “Раскрытие информации” внизу главной страницы сайта. Большая часть документа одинаковая для всех компаний, потому что они формулируют ее в соответствии с законом об акционерных обществах. Но у каждого эмитента будет конкретика по определению размеров выплат. Это и интересует большинство акционеров.

В зависимости от того, насколько глубоко вы хотите погружаться в информацию, можно ознакомиться с политикой, прочитав объемный документ “Устав от корки до корки”, или воспользоваться сайтами-агрегаторами. Они специально готовят для инвесторов самые необходимые сведения и представляют политику в обобщенном виде.

Выше я уже упомянула, что источником выплат выступает чистая прибыль. Но в законе не уточняется, какая именно чистая прибыль. Дело в том, что наши публичные компании составляют два вида отчетности: по российскому законодательству (РСБУ) и международному (МСФО). В дивидендной политике обязательно указывают, какой именно отчетностью компании пользуются для расчета дивидендов.

“Башнефть” направляет на выплаты акционерам не менее 25 % от чистой прибыли по МСФО. Сбербанк к 2020 г. планирует достичь 50 % от этой же величины. “Ленэнерго” – до 10 % от чистой прибыли по РСБУ.

Дивидендная доходность

Любой инвестор мечтает купить ценные бумаги, которые из года в год будут расти в цене, да еще и выплачивать по которым будут стабильно доходы. Просто отбирать в портфель активы по факту наличия выплат нельзя. Представьте, что предприятие делится с вами каждый год частью своей прибыли, но стоимость акций все время снижается. Ни о какой доходности вашего портфеля в этом случае говорить не приходится.

Поэтому надо отбирать акции только после тщательного изучения аналитики по конкретному эмитенту. Одним из анализируемых факторов будет дивидендная доходность. Рассчитывается она просто:

Размер дивиденда / Текущая стоимость акции * 100 %

Например, собрание акционеров утвердило дивиденды в размере 50 руб., текущая стоимость – 500 руб. Дивидендная доходность составит 10 %.

Доходность по обыкновенным и привилегированным ценным бумагам может отличаться, потому что отличается их текущая стоимость на бирже. Можно рассчитывать доходность самостоятельно. Но и тут агрегаторы уже все за нас сделали, осталось только воспользоваться результатами.

Для примера рассмотрим несколько удобных сервисов.

В последней графе есть показатель DSI (индекс стабильности дивидендов). Чем он выше, тем лучше. Самые доходные из списка – это еще не значит, что самые лучшие. Например, индекс стабильности МРСК Юга всего 0,36. При выборе активов в свой портфель надо обязательно изучить компанию. Например, номер 1 в списке вообще не платил акционерам в 2017 и 2015 годах. И это мы еще не смотрели по другим показателям деятельности.

Как получить дивиденды

Принятие решения о дивидендных выплатах проходит в 2 этапа:

Решение может быть принято в течение 3 месяцев после окончания отчетного периода (первого квартала, 6 или 9 месяцев отчетного года). Чаще доход выплачиваться не может. Поэтому, если вас интересует вопрос, как получать дивиденды с акций Газпрома ежемесячно, мой ответ – только самостоятельно распределив полученную один раз в год сумму на каждый месяц.

Главная мысль, которую должны вынести из этого регламента инвесторы, – что с момента выпуска отчетности компании до реальной выплаты денег проходит большой срок в несколько месяцев (минимум 2 месяца). Этого достаточно, чтобы определиться, хотим ли мы купить ценные бумаги в свой портфель и попасть в реестр акционеров.

Можно получить преимущество перед большинством инвесторов, если сразу после выхода отчетности самостоятельно рассчитать прогнозный размер дивидендов. Для этого заранее надо изучить дивидендную политику и узнать процент чистой прибыли, направляемый на дивиденды. В отчетности посмотреть сумму чистой прибыли за отчетный период.

Например, “Ленэнерго” направляет 10 % чистой прибыли по РСБУ на выплаты по привилегированным акциям. За 2018 год компания заработала чистой прибыли в размере 10,386 млрд рублей. 10 % от этой суммы – 1,0386 млрд рублей. Количество привилегированных акций в обращении – 93,26 млн штук. Минимальный дивиденд на одну бумагу – 1 038,6 / 93,26 = 11,14 руб. Летом 2019 года именно эта сумма и была выплачена акционерам.

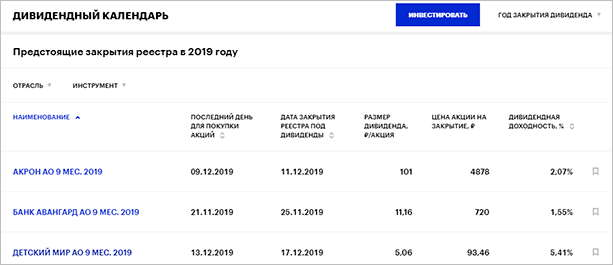

Выше шла речь о дивидендной отсечке. Это дата определения списка акционеров, которым выплачиваются дивиденды. Покупка акций физическими лицами для получения дивидендов должна быть произведена до этой даты.

Рассмотрим на примере. Дивидендная отсечка – пятница. Акции на Московской бирже торгуются в режиме “Т+2”, т. е. запись о том, что вы стали владельцем ценных бумаг, появится только через 2 дня после фактической покупки. Получается, что последний день для приобретения – среда. Те, кто купят ценные бумаги в четверг, дивидендов не получат.

Как быть, если в расчет попадают выходные. Например, день закрытие реестра выпадает на вторник, а в субботу и воскресенье биржа не работает. Последний день для покупки в этом случае – пятница.

Еще одно важное понятие, которое должен знать инвестор, – дивидендный гэп. Это снижение стоимости акций после отсечки примерно на размер выплаченных дивидендов. Почему так происходит?

Решение о выплатах известно за несколько недель до отсечки. Получается, что с этого момента времени стоимость ценной бумаги включает суммы, которые должны быть выплачены акционерам. Инвесторы, которые купят акции после отсечки, уже не получат дивидендов. Именно поэтому цена и снижается, потому что дивидендной суммы уже нет в стоимости бумаги.

Если в компании дела идут хорошо, то через некоторое время гэп закрывается, и акции снова растут в цене. По предыдущему примеру дивидендный гэп наступит в понедельник. Когда он закончится, никто не знает. Иногда это происходит за несколько дней, иногда – недель, а бывает, что месяцами гэп не закрывается.

Дивидендный календарь

Если у вас в инвестиционном портфеле 5 – 6 акций отдельных эмитентов, то вы можете самостоятельно отслеживать нужные даты для покупки ценных бумаг, чтобы увеличить доходность своих вложений. Если их больше, то процесс усложняется. Для удобства инвесторов давно работают сайты, где публикуют дивидендные календари. Советую не мудрить, а пользоваться готовыми решениями.

Поделюсь ссылками из своего арсенала полезностей для инвестора:

Заключение

Дивиденды – отличная возможность почувствовать себя настоящим инвестором, когда после завершения отчетного периода на ваш брокерский счет падают реальные деньги. Вы – один из владельцев компании, и она делится с вами своей прибылью. Это всегда приятно.

Но хочу предостеречь новичков от формирования портфеля только из дивидендных акций. Во-первых, компании не обязаны делиться с вами прибылью. Они могут полностью направлять ее на свое развитие. Тогда с мечтой о пассивном доходе можно попрощаться.