Доходность ust что это

Кривая доходности (UST)

Кривая доходности (UST)

По тому, какую прибыль инвестору приносят облигации государства, можно судить о состоянии его экономики.

В последние годы мировые Центробанки активно рулят финансовыми рынками в глобальном масштабе, повышая или понижая учетные ставки, служащие мерилом стоимости денег. Реакция на такое ручное управление глобальными и национальными финансами наблюдается в различных сегментах рынков и, прежде всего, в облигациях.

Периодически в различных обзорах в качестве индикатора состояния долгового рынка всплывает такое понятие как «кривая доходности» облигаций. Особенно актуальным этот термин стал в последнее время в свете ужесточения монетарной политики ФРС.

Что такое кривая доходности

В общем случае кривая доходности (yield curve) представляет собой графическое отображение соотношения между доходностями разных выпусков облигаций одного эмитента в зависимости от срока погашения. По оси абсцисс — срок погашения бумаги, по оси ординат — соответствующая этому сроку доходность.

Классическим индикатором является кривая доходности государственных бондов США — Treasuries.

Нормальной считается возрастающая кривая: чем «длиннее» бонды, тем выше риски, а значит и доходности.

Тут могут быть и исключения в зависимости от состояния экономики (для бенчмарков) или кредитоспособности отдельного эмитента. Поэтому встречаются плоские, куполообразные или даже перевернутые варианты кривой.

Для чего нужна кривая доходности

Тут все просто. Чем меньше разница между «длинными» и «короткими» выпусками, тем более сглаженной является кривая. Доходности «длинных» бумаг зависят от инфляции и падают при ослаблении экономики. Тем временем, «короткие» доходности больше подвержены влиянию изменения ключевой ставки ФРС, а ведь именно увеличение ставок способно привести к ослаблению экономики. Помимо этого, в силу низких значений доходностей «коротких» выпусков их колебания в процентных пунктах не так сильны.

Балансы большинства американских банков (соотношение между активами и обязательствами) устроены так, что более крутая кривая доходности Treasuries выгодно сказывается на их процентной марже, а значит и на доходах.

Именно поэтому рост ставок ФРС в теории считается выгодным для финансовых учреждений США. На практике, банки не всегда спешат перекладывать рост ставок на потребителей, трезво оценивая спрос на кредиты. Тем не менее, налицо индикатор настроений, влияющий на динамику банковских акций.

Немного практики

Рассмотрим изменение кривой доходности Treasuries за последние месяцы. На графике сопоставлены текущие кривые (на 14.09.2017) и кривые на начало 2017 года. Сверху — номинальный показатель, снизу — реальный, то есть за вычетом инфляции.

Оба графика сейчас стали более плоскими. Сглаживание номинального показателя может быть обусловлено ослаблением инфляции в США. Реальный указывает на ухудшение состояния экономики в целом, а также на определенное снижение ожиданий относительно монетарного ужесточения ФРС.

Более экзотический вариант: в начале сентября 2017 года инвесторы опасались возможности технического дефолта по коротким госбумагам, истекающим в начале октября. Надвигались острые переговоры по вопросам государственного бюджета, а значит, и по потолку долга США.

Был обозначен дедлайн для принятия решения — 30 сентября. Формально после этого «кэш» у госаппарата должен был закончиться. Это хорошо видно по «куполообразной» кривой доходности самых краткосрочных (до 3 мес.) долгов — T-Bills, на которой доходности октябрьских выпусков резко взлетели. После снятия вопроса по продлению долга кривая нормализовалась («купол» исчез).

US Treasury Bills

Как это работает. Известно, что облигации приносят меньше доходности, чем акции. Этот факт обозначают термином «премия за риск акций». Зачем же тогда включать облигации в портфель? Их ценность в том, что наличие в портфеле облигаций придает портфелю больше устойчивости. При этом важно, чтобы в портфеле был действительно безрисковый актив, путь даже и несколько в ущерб абсолютной доходности. Российские ОФЗ, муниципальные/региональные бумаги и корпоративные бонды не могут считаться таким же надежным средством защиты портфеля, как US T-Bills.

В кризисный момент часть портфеля, вложенная в US Treasury Bills, не потеряет стоимость, позволит остаться на плаву и при ребалансировке даст возможность приобрести подешевевшие рисковые активы по «хорошим» ценам.

Облигации — критически важный диверсификатор портфеля. Он помогает уменьшать влияние распродаж на рынке акций на итоговый результат инвестиций. Особенно это важно в условиях повышенной макроэкономической неопределенности. Да, сейчас новостные ленты пестрят заголовками о благоприятной ситуации на рынке акций, но ситуация может быстро поменяться, а вы, в отличие от обладателей клавиатуры и компьютера, строчащих противоречивые прогнозы, рискуете своими деньгами. Наличие спасательного круга никогда лишним не бывает.

US Treasury Bills — доходный сегмент глобального долгового рынка

В отличие от многих стран (Европа, Япония), долговой рынок США не скатился в зону около нулевых и отрицательных доходностей. Сейчас доходность по 3мес T-Bills 1,54%. Мы разделяем взгляды, что номинальные ставки в США в кратко- и среднесрочном периоде не уйдут в отрицательную зону. Это значит, что ключевое свойство UST/US T-Bills, а именно отрицательная корреляция c рынком акций, сохраняется. Периоды «бегства от риска» подтверждают — T-Bills приятная ноша, делающая жизнь инвестора счастливой.

Почему кривая доходностей «плоская» и что это значит для инвестора

Если расположить доходности государственных облигаций США в осях срок—доходность и соединить точки, обозначающие бумаги, получится линия. Как правило, она восходящая: наклон кривой определяется инфляционными ожиданиями рынка и соответственно политикой ФРС. Однако сейчас кривая доходностей довольно плоская — ожидания ускорения инфляции очень скромные. Получается, что разница в доходности между инструментом на 1-3 мес. (Treasury Bills) и 10-летним (Treasury Notes), крайне мала — всего 0,3%. Причем цены длинных облигаций волатильны из-за высокой чувствительности к изменению процентных ставок.

Одновременно, не стоит ожидать, что США в ближайшее время накроет столь мощный кризис, что ФРС вопреки всем сигналам пойдет на снижение ставки ниже нулевой отметки — ощутимый выигрыш «длинных бумаг» может возникнуть только при таком сценарии. Но если, по какой-то причине вы верите именно в апокалипсис, то на этот случай лучше запастись не длинными облигациями, а золотом (FXGD).

US Treasury Bills — более устойчивый инструмент, чем ОФЗ

Возьмем основные параметры, показывающие риск инструмента, и сравним SOLTBILL Index (индекс 1-3 мес. Treasury Bills) и RGBITR Index (индекс ОФЗ). Очевидно, SOLTBILL и отслеживающий его FXTB — более консервативный инструмент в силу меньшей дюрации и более высокого рейтинга (ААА). Особенно ярко это может проявиться в кризис, который в России редко обходится без обесценения рубля. В этой ситуации, именно Treasury Bills, являющийся долларовым инструментом, а не рублевый ОФЗ, станет вашим надежным другом.

Почему мы следим за доходностями Treasuries?

Последнюю неделю во всех инвестиционных каналах обсуждают рост инфляции и доходности 10-летних облигаций США, а аналитики на этом фоне пророчат обвал рынков. Но всё ли так прямолинейно работает на рынке?

Быстрые ответы

Если коротко, то в финансовой теории 10-летние облигации США являются безрисковым активом и базой для исчисления требуемой доходности других активов, в том числе и акций. Акции — более рискованный актив, чем облигации, поэтому, если доходность облигаций растёт, то должна вырасти и требуемая доходность для акций. «Доходность» для акций определяется показателем E/P, так как E обозначает прибыль за прошлые 12 месяцев, то меняться может только P — стоимость акции. Рост требуемой доходности E/P эквивалентен снижению показателя P/E — то есть переоценки акций вниз.

Вывод 1. С ростом доходности 10-летних облигаций рынок акций падает.

При этом доходность облигаций растёт, потому что растёт инфляция. Облигации с низким купоном невыгодно держать при росте инфляции, так как инвестор на них ничего не зарабатывает. Из-за этого начинается распродажа длинных облигаций, что приводит к снижению их цены и росту эффективной ставки процента.

Но почему с ростом инфляции не растёт золото? Инфляция сама по себе не является индикатором обесценения денег — важно смотреть на реальные ставки дохода. Реальная ставка дохода = доходность 10-летних облигаций минус инфляция. Золото растёт, когда реальная доходность падает — это объясняет резкий скачек цены золота в 2020 году. Сейчас же обратная картина: доходности облигаций растут быстрее инфляции, спред сокращается, и реальная доходность растёт — поэтому золото и акции золотодобытчиков корректируются.

Вывод 2. С ростом реальной доходности золото и акции золотодобытчиков корректируются.

И так, получается, что облигации падают в цене, рынок акций сокращается и падает золото. Тогда на чем можно заработать?

Для этого давайте немного окунемся в экономическую теорию и посмотрим, как она состыкуется с практикой, и на чем можно заработать при текущем тренде.

Немного теории

Начнем с ключевой ставки (для РФ) или Federal Funds Rate (для США). Ключевая ставка — процентная ставка, по которой финансовые учреждения ссужают без обеспечения свои резервные остатки другим финансовым учреждениям. Резервные остатки — это суммы, хранящиеся в ФРС (для США) и ЦБ (для РФ) для поддержания резервных требований депозитных учреждений. И в США, и в РФ, Центральный банк проверяет банки на выполнение нормативов, поэтому банки с недостатком средств на счетах берут в займы у других банков с избыточной ликвидностью. Такие сделки считаются безрисковыми, поэтому ключевая ставка определяет минимально возможную доходность инвестиций. Ключевая ставка — важный индикативный показатели, который определяет динамику другого «безрискового» актива — 10-летних облигаций США:

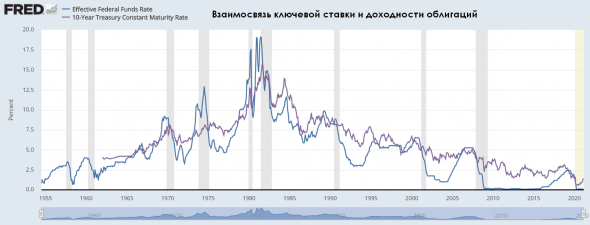

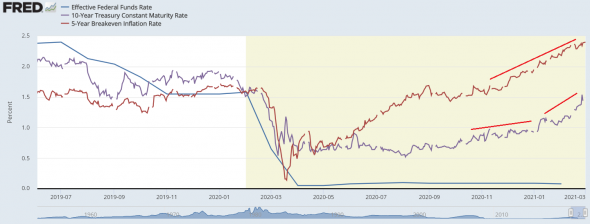

График 1. Взаимосвязь ключевой ставки и доходности 10-летних облигаций США

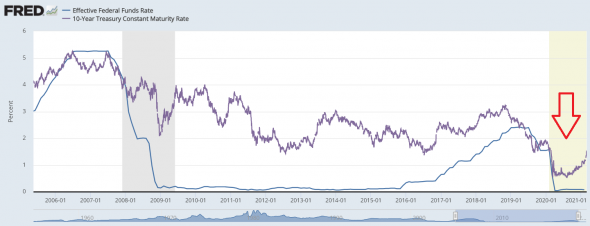

Несмотря на то, что долгосрочно ключевая ставка определяет движение доходности 10-летних облигаций, локально можно увидеть расхождения. Давайте увеличим рисунок:

График 2. Краткосрочные расхождения ключевой ставки и доходности облигаций США

Видно, что существует расходящиеся динамика на некоторых периодах. Всё потому, что ключевая ставка — нединамический показатель, она меняется только в определённые моменты и остаётся постоянной какой-то промежуток времени. А на доходность 10-летних облигаций влияет реальная стоимость денег.

Реальная стоимость денег — это номинальная доходность на рынке минус инфляция, поэтому с ростом инфляции начинают распродавать длинные 10-летние облигации, отчего их доходность увеличивается:

График 3. Взаимосвязь инфляции и доходности облигаций США

Почему облигации распродают при росте инфляции? Потому что реальная стоимость денег уменьшается. Предположим, вы купили 10-летние облигации с эффективной доходностью 1,35% при ожидаемой инфляции 1,2%. Тогда вы зарабатывайте в реальном выражении 1,35%-1,2% = 0,15% в год. Но если ожидаемая инфляция выросла, скажем, до 1,5%, то тогда ваши инвестиции обесцениваются на 1,35%-1,5% = 0,15% в год.

Почему это важно для акций?

С одной стороны, в финансовой теории 10-летние облигации США считаются безрисковым активом и их доходность «ближе» всего к динамике двух фундаментальных макроэкономических показателей — ключевой ставки и инфляции.

С другой стороны, доходность актива зависит от его уровня риска. То есть, чем рискованнее ваше вложение, тем большую доходность вы будете от него требовать.

Наименее рискованной сделкой является овернайт между банками, доходность по которому равна ключевой ставке. Но этот инструмент недоступен обычному инвестору, поэтому для него «безрисковым» считается актив на один шаг «дальше» от банковского овернайта — 10-летние облигации США.

Из этих постулатов появляется определение доходности любого актива, в том числе акций:

Доходность актива = доходность 10-летних облигаций + премия за риск

Чем выше доходность облигаций, тем ниже стоимость акций

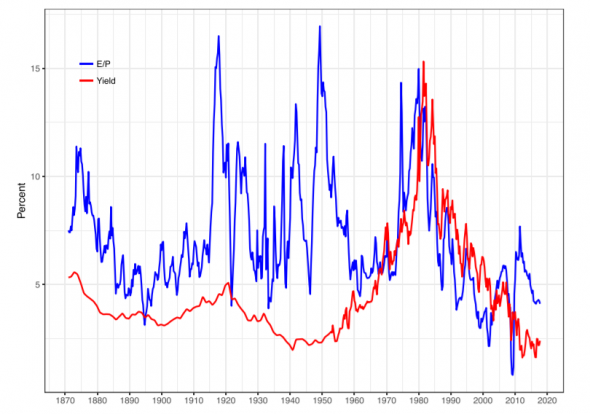

Всем известен коэффициент Price-to-Earnings или P/E. Если этот коэффициент перевернуть, то мы получим E/P или кривую доходности акций. Согласно теории, приведенной выше, чем выше доходность по облигациям, тем выше требуемая доходность для акций.

Если построить зависимость между доходностью облигаций и E/P индекса S&P 500, то мы обнаружим прямую зависимость:

График 4. Зависимость E/P S&P 500 и доходности 10-летних облигаций

Зависимость не 100%, однако на симуляции видно, что прогнозные значения «ходят» вместе с реальными:

График 5. Симуляция значений E/P S&500

Окей, но что такая динамика значит для рынка акций? Она показывает, что, в среднем, при росте доходности облигаций растёт требуемая доходность для акций, что переоценивает коэффициент P/E вниз. Так как E означает чистую прибыль за прошлые 12 месяцев — то есть неизменяемый показатель — это значит, что снижается показатель P, или цена акции.

Всегда ли сохраняется такое равновесие?

Если посмотреть на динамику кривой доходности акций и облигаций не с 1970, а с 1870 года, то мы обнаружим динамическое расхождение показателей:

График 6. Динамическое расхождение кривых доходностей акций и облигаций с 1870 года

Источник: V. Zakamulin, J.A. Hunnes Stock earnings and bond yields in the US 1871–2017: The story of a changing relationship. The Quarterly Review of Economics and Finance 79 (2021) 182–197

Всё потому, что на равновесное соотношение E/P и доходности облигаций влияет не только ключевая ставка и инфляция, но и ставка налога на прибыль, дивиденды и реинвестирование капитала, а эти показатели меняются во времени, хотя достаточно стабильны долгий промежуток времени:

График 7. Динамическое изменение равновесия кривых доходностей акций и облигаций

Источник: V. Zakamulin, J.A. Hunnes Stock earnings and bond yields in the US 1871–2017: The story of a changing relationship. The Quarterly Review of Economics and Finance 79 (2021) 182–197

Поэтому можно сказать, что в целом равновесие меняется, но по данным с 1970 года оно является устойчивым.

Почему акции и золото быстро росли в 2020?

Как мы уже выяснили существует несколько важных макроэкономических показателей: ключевая ставка и инфляция. От них зависит доходность 10-летних облигаций США, которая является базой расчёта справедливой доходности для других активов, в том числе и акций.

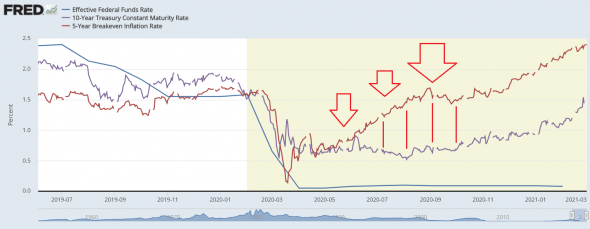

Давайте еще раз взглянем на график:

График 8. Взаимосвязь ключевой ставки, доходности облигаций и инфляции в 2020 году

В 2020 году ключевая ставка в США резко снизилась, что привело к снижению доходности 10-летних облигаций. При этом в 3 и 4 кварталах доходность облигаций не реагировала на рост инфляции, что сдерживало требуемую доходность акций на низком уровне и переоценивало справедливый мультипликатор P/E вверх.

Также многие спрашивают, почему золото росло в 2020, а сейчас расти перестало, когда наблюдается рост инфляции и обесценивание денег.

Если еще раз посмотреть на рисунок, то можно заметить, что реальная доходность инвестиций снижалась:

График 9. Взаимосвязь доходности облигаций и инфляции в 2020 году

Золото растёт именно при снижение реальной доходности, то есть при росте спреда между 10-летними доходностями облигаций и инфляцией, именно поэтому золото хорошо себя чувствует при рецессиях.

Сейчас же мы наблюдаем одновременно и рост доходностей облигаций, и рост инфляции. При этом доходность начала расти быстрее инфляции, что вызывает сужение спреда и росту реальной доходности, поэтому золото падает:

График 10. Рост доходности облигации и инфляции

На что делать ставку в текущих реалиях?

Доходность 10-летних облигаций — один из главных фундаментальных показателей на рынке. С ростом доходности облигаций растёт и требуемая доходность акций, что снижает мультипликатор P/E и рынок акций падает. В первую очередь это касается акций с высокими мультипликаторами — обычно это убыточные акции роста с большими перспективами, поэтому инвесторы оценивают их по результатам на 5-10 лет вперед. Тут работает правильно, чем выше мультипликатор — тем больнее падать. Поэтому недавно мы увидели снижение таких компаний, как Tesla и Square на 10-15%.

От разницы между доходностью облигаций и инфляцией играет золото. Чем выше реальная доходность, тем ниже золото, так как золото — защитный актив, который растёт при обесценивании денег. Сейчас реальная доходность растёт, поэтому золото в текущих реалиях — слабый актив, пока тренд не сломается.

При этом с ростом инфляции выигрывают два сектор — промышленные ресурсы (commodities) и товары первой необходимости. Как правило, в этих сферах высокая конкуренция и рост общего рынка ограничен. При этом спрос на товары этих отраслей остаётся стабильным, а рост инфляции приводит к органичному росту цен, поэтому такие компании растут по финансовым показателям.

Мы считаем, что в текущих реалиях худшие ставки — это дорогие технологические компании (Tesla, Square и подобные) и золото, в том числе золотодобывающие компании. А лучшие ставки — commodities (индустриальные металлы, сельхоз культуры) и consumer staples (продуктовый и непродуктовый ритейл, табак, алкоголь, товары личной гигиены).

Статья написана в соавторстве с аналитиком Дмитрием Новичковым

Почему рост доходности гособлигаций США будет тянуть акции вниз?

Вопрос тут в ютубе прислали, который тянет на отдельный пост. Всё, что написано ниже, и есть очень длинный вопрос:) Свой вариант ответа напишу первым комментарием.

Тимофей, дайте пожалуйста ваши мысли относительно зависимости динамики акций от доходности облигаций, в том числе UST в современном мире, а также прокомментируйте то, что я пишу ниже. Считаю, что сейчас популярны старые ложные шаблоны. Размышляя, не могу понять понять почему падение UST (рост доходностей) обязательно всегда безальтернативно будет тянуть и акции вниз. Все начали говорить об этом, когда доходности начали подходить к 1.6-1.7 (по десятилеткам цифры если не ошибаюсь). У меня есть предположение что это как раз один из плохо работающих шаблонов.

Давайте разберем по факторам:

1) Я бы согласился, что один актив в данном случае UST может утянуть за собой другой если одно массово закуплено под залог другого и начнется разрушение пирамиды и делеверидж, но как я понял сейчас об этом серьезно речи не идет (или я ошибаюсь?)

2)О чем же сейчас идет речь? Среди ваших коллег я видел только такой аргумент, что логика по которой облигации утянут за собой акции в том, что в какой то момент доходность по ним станет выгоднее чем по акциям и толпа начнет покупать облигации и продавать акции. Однако на мой взгляд в наши дни этот мотив стал носить краткосрочный характер, т.к. в результате этого же фактора облигации вырастут в цене и перестанут быть привлекательными по сравнению с акциями, т.е. фактор самонейтрализуется. И надо понимать, что продав облигации и не купив акции, инвестор не будет вечно сидеть на кеше, просто подождет немного.

Раньше умные и большие деньги могли выходить из UST заранее и ждать долго поскольку информация распространялась медленно. Весь цикл мог занимать год+. Отсюда я предполагаю в головах людей сформировался ложный шаблон, который сейчас уже устарел. Что вы думаете? Я учитываю, что сейчас рынки «работают» гораздо быстрее и переваривают новые факторы быстрее чем 10-20 лет назад. Т.е. я полагаю, что раньше действительно эта история могла вызвать волну падения\роста длиной в год и более — сейчас же снижение доходности облигаций будет отыграно за недели\месяцы. Что косвенно уже подтверждается — после пары дней обоюдного падения в одну из недавних пятниц акции росли на продолжающих сильно падать UST. И да, я полагаю что сейчас деньги в среднем стали гораздо быстрее, информированее и умнее, рискованнее, но эмоциональнее. Рассуждения про глупых хомяков считаю не разумными.

3) Есть еще фактор в виде действий ЦБ и федрезерва, в частности увеличение ставки и увеличение заимствований по высокой ставке- наверное это может серьезно давить на акции. Но я пока не понимаю сроки этого давления, а так же не совсем понимаю насколько давление на акции и на бизнес в целом противоречит интересам центральных банков и государств. Буду благодарен если поделитесь здесь своими мыслями или может быть проинтервьюируете каких то интересных экспертов.

Жду ваших рассуждений в комментариях!

1

Растет доходность госбондов=> безрисковые облигации становятся чуть интереснее по сравнению с акциями.

Инвестиции в акции тем интереснее, чем больше их доходность относительно UST. Может происходить ротация.

2

Растут доходности UST — растет стоимость долга в экономике. Со временем это начинает увеличивать процентные платежи компаний и снижать их прибыль.

3.

В целом, прямой корреляции по идее быть не должно между краткосрочными движениями. В прошлые циклы повышения ставок ФРС мы наблюдали напротив, что доходность бондов росла и акции росли вместе с ними. Так происходило до некоторого момента Х, когда уровень ставок начинал пагубно влиять на экономику.

Так что рост доходностей до 1.7% может еще и ничего. Но когда будет 3-4%, вот так может и почувствуем уже ощутимый эффект. В краткосрочном периоде ликвидность управляет рынком, и рынок акций обрушится тогда, когда ликвидность потечет в трежеря

Инвесторы настроены на дальнейший рост доходностей UST

Такое «невмешательство» Федрезерва, если не ускоряет, то, по крайней мере, никак не препятствует дальнейшему росту доходностей. В нашей годовой стратегии мы сделали достаточно смелый, как тогда казалось, прогноз, согласно которому диапазон доходности UST-10 на конец 2021 г. составляет 1,5-1,75%. Мы исходили из опыта 2009-2015 гг., когда ставка ФРС и инфляция примерно соответствовали прогнозным значениям на этот год. В тот период средняя доходность 10-летки составляла примерно 2,5%. Однако мы сделали поправку на фактор потенциального проведения Федрезервом так называемого контроля над доходностью кривой – этот процесс предполагает покупки UST для удержания доходностей бумаг с определенными сроками погашения на целевых уровнях. Поскольку пока налицо определенное нежелание со стороны ФРС предпринимать какие-либо меры для сдерживания роста доходностей казначейских облигаций, мы, видимо, будем вынуждены пересмотреть наш прогноз по доходности 10-летнего долларового бенчмарка.

Каковы же последствия для рынков? Рост доходностей UST распространяется и на другие долговые рынки, как развитые, так и развивающиеся, поскольку американские гособлигации по факту являются главным бенчмарком доходности безрискового актива, от которого «отсчитывается» и требуемая доходность для других активов. В результате растущие доходности UST потянули за собой доходности других стран (зоны евро, Великобритании и Австралии). В случае продолжения роста доходностей UST центробанки других стран могут столкнуться с необходимостью либо проводить/увеличивать интервенции, скупая на свой баланс госбумаги своих государств, либо повышать ключевые ставки, чтобы предотвратить отток капитала.

В условиях очень узких кредитных премий в зоне downside риска оказываются высокорейтинговые бумаги: дело в том, что их спреды находятся на исторических минимумах и уже никак не могут «амортизировать» увеличение доходности базового актива. В результате инвестор, который сейчас откроет позицию в высоконадежной длинной облигации, через год может обнаружить, что доходность данного вложения отрицательная. В этих условиях нашей рекомендацией является снижение дюрации инвестиционных портфелей (обратим внимание, что бумаги с дюрацией до 2 лет пока никак не затронуты текущим спуртом доходностей).

Что касается последствий от роста доходностей для мировых фондовых рынков, то, как мы отмечали в недавнем обзоре, сейчас, на наш взгляд, ситуация больше похожа не на 2018 г. (когда ФРС повышала ставки и сокращала свой баланс), а на «рефляцию» 2016 г. (повышение доходностей гособлигаций вследствие более позитивных прогнозов по восстановлению экономики). Ставки ФРС находятся на уровне 0-0,25%, и их повышение в обозримой перспективе не ожидается, ФРС и другие мировые центробанки накачивают финансовую систему ликвидностью и обещают длительный период сохранения низких ставок). Перезапуск американской экономики и ожидаемые бюджетные стимулы – аргументы в пользу продолжения роста рынка.

Мы по-прежнему полагаем, что бенефициаром «рефляции» будут акции и сырье. Однако риски коррекции в случае продолжения роста доходностей UST исключить нельзя. Если это случится, то для акций роста (особенно со слабыми текущими денежными потоками) повышение процентных ставок может быть более чувствительно, т.к. для них большая часть прогнозируемых денежных потоков и прибыли приходится на будущие периоды, т.е. при росте стоимости денег в экономике эти потоки дисконтируются по более высоким ставкам. Также уязвимы к росту процентных ставок акции компаний с высокой долговой нагрузкой, компаний, значительная часть долга которых привлекается по плавающей процентной ставке. Менее интересными становятся дивидендные бумаги. Лучше других могут чувствовать себя циклические акции стоимости (промышленность, сырье и материалы, а также финансовый сектор), компании, выигрывающие от ожидаемого «открытия» экономики во 2П21.

Подпишитесь на нашу рассылку, и каждое утро в вашем почтовом ящике будет актуальная информация по всем рынкам.