Fraud monitoring что это

9 секретов онлайн-платежей. Часть 7: система Fraud-мониторинга

От карточного фрода может пострадать и интернет-магазин, и банк, и непосредственно сам держатель карты. В случае утечки данных карт, злоумышленники стараются снять максимальную сумму денег и не оставить следов, чтобы интернет-магазины разбирались с банками, кто же всё-таки должен возместить утраченную сумму. За владельцами карт уследить невозможно — интернет-магазин не может знать, кто находится по ту сторону экрана: злоумышленник или добропорядочный клиент. Риск есть всегда, но чтобы приблизить его значение к нулю существует множество инструментов проверки платежей и верификации плательщиков. Об одной из них, системе мониторинга мошеннических операций, или «системе антифрод», пойдет речь далее.

Часть 1. Настройка 3D Secure

Часть 2. Регулярные платежи

Часть 3. Страница выбора способа оплаты

Часть 4. Платежная форма

Часть 5. Мобильные платежи

Часть 6. Оплата в один клик

Часть 7. Система fraud-мониторинга

Часть 8. Возвраты и как их избежать

Часть 9. Настройки платежного сервиса под тип бизнеса

Что такое антифрод и как он работает

Общая схема работы практически любого механизма фрод-мониторинга выглядит следующим образом: в момент совершения оплаты с помощью банковской карты собирается несколько показателей (у каждой антифрод системы они разные) – начиная от IP адреса компьютера и заканчивая статистикой оплат по этой карте. Количество фильтров может превышать сотню (например, у системы электронных платежей PayOnline их более 120). Система имеет набор правил, то есть лимитов фильтров безопасности. Каждый из фильтров проверяет пользователя — его персональные и карточные данные. Цель системы — убедиться в том, что пользователь является реальным владельцем карты, совершающим покупку на сайте. В случае выявления подозрительной активности, то есть превышения какого-либо значения параметра, фильтр автоматически блокирует возможность совершения платежа по этой карте. Рассмотрим процесс работы антифрод системы пошагово.

Пользователь совершат оплату на сайте. Информация о платеже попадает в систему fraud-мониторинга. В этот момент антифрод обладает двумя информационными пакетами: информацией о данном единичном платеже и профилем среднестатистического плательщика данного интернет-магазина. Алгоритмы работы системы fraud-мониторинга позволяют оценить ряд факторов, среди которых основными являются:

«Судьба» каждой метки индивидуальна. В графическом виде мы представили жизненный цикл транзакций всех трех типов на Рисунке 1. Далее на нескольких простых примерах мы рассмотрим типовые транзакции всех «цветов» и расскажем, какие проверки определяет транзакциям система fraud-мониторинга в зависимости от уровня риска возникновения фрода.

Рисунке 1. «Жизненный цикл» транзакций с разными уровнями риска возникновения мошеннической операции

С «зелеными» транзакциями все максимально просто: например, плательщик осуществляет оплату из России, картой, выпущенной российским банком. Сумма платежа не превышает среднего чека магазина.

Система мониторинга присваивает транзакции «зеленую» метку. Далее транзакция отправляется на авторизацию с помощью 3-D Secure. А если карта не подписана на сервис одноразовых паролей или банк-эмитент еще не поддерживает данный сервис, запрос на авторизацию этой транзакции будет направлен в процессинговый центр банка-плательщика обычным способом — напрямую.

Средний уровень риска возникновения fraud-а определяет иной путь проверки оплаты на легитимность. Метка «желтого» цвета присваивается транзакциям со средним и выше среднего уровнями риска возникновения мошеннических операций. Например, в российском интернет-магазине покупка оплачивается банковской картой, выпущенной в России, но размер среднего чека заметно превышает средний «по больнице».

Система помечает данную транзакцию «желтой» меткой, и для ее авторизации могут потребоваться дополнительные действия плательщика. Если карта подписана на 3-D Secure, то транзакция (как и в случае с «зеленой» меткой), будет авторизована с использованием одноразового пароля. Однако если плательщик не может воспользоваться этим способом авторизации платежа, то его банковская карта будет автоматически направлена на онлайн-валидацию или ручную проверку.

«Красную» метку система фрод-мониторинга автоматически присваивает транзакциям с высоким уровень риска совершения мошеннических операций. Например, оплата в российском интернет-магазине осуществляется картой, выпущенной в США, а плательщик находится в Испании.

Если платежи с помощью данной банковской карты ранее не совершались через PayOnline, система fraud-мониторинга пометит транзакцию «красной меткой» и переведет ее из автоматического режима авторизации в ручной. Такой платеж будет отправлен на ручную модерацию специалистам департамента рисков. Для аутентификации владельца банковской карты потребуется документальное подтверждение — отсканированное изображение банковской карты и документа, удостоверяющего личность владельца. После предоставления корректных сканов документов операция переводится из «красного» в «зеленый» цвет и направляется на авторизацию в процессинговый центр банка. Сомнительные операции, не прошедшие ручную модерацию, отклоняются во избежание риска возникновения мошеннических операций.

Таким образом, анализ транзакций автоматически проводится системой fraud-мониторинга сразу на трех уровнях: единичная банковская карта; профиль предприятия электронной коммерции; общий поток транзакций, обрабатываемых IPSP. Вкупе с постоянно совершенствующимися алгоритмами автоматического сбора, обработки и анализа данных о совершенных платежах многоуровневый анализ транзакций позволяет системе fraud-мониторинга своевременно изменяться, повышая уровень безопасности совершения оплат на сайтах клиентов и снижая риски по всем видам фрода, свойственным интернет-коммерции.

Что настораживает систему фрод-мониторинга?

Что может вызвать подозрение у антифрод системы? Вот некоторые параметры, которые, скорее всего, заставят систему мониторинга мошеннических операций.

Ручная настройка: зачем и кому она нужна

Настройки системы фрод-мониторинга различаются в зависимости от типов бизнеса. Необходимо учитывать целый список параметров:

Например, ограничения по географии платежей критичны для сферы онлайн туризма: клиенту может понадобиться приобрести билет на самолет, находясь в командировке за границей, а система заблокирует такой платеж, так как он совершается не из той страны, где выпущена карта плательщика.

В этом случае применяется тонкая настройка фильтров: можно задать условия, согласно которым платеж будет пропускаться, даже если не выполняется условие, географии платежа. Подобные изменения вносятся в систему только после анализа возможных рисков, под контролем специалистов и после согласования изменений с представителем интернет-магазина.

Собственноручное вмешательство в работу системы может привести к большим потерям — при одобрении мошеннических операций интернет-магазин будет обязан вернуть деньги на карту владельца, даже если товар уже был отгружен мнимому покупателю. Более того, на магазин может быть наложен штраф в зависимости от объемов мошенничества, а при повторении подобных ситуаций — особые санкции от международных платежных систем (МПС).

Плюсы и минусы системы антифрод

Плюсы системы мониторинга мошеннических операций очевидны — автоматическое отклонение сомнительных транзакций, защита интернет-магазина от последующих разбирательств с банками, платежными системами и реальными владельцами карт. И, конечно же, минимизация репутационных и финансовых рисков. Репутация магазина не пострадает, и пользователи будут доверять такому ресурсу, а значит, их лояльность будет расти.

Но, как и у любого сервиса, у системы фрод-мониторинга есть свои «издержки производства». Отклонение платежей может привести к потере клиентов, а значит, прибыли. Без должной настройки фильтры могут не пропускать значимые для интернет-магазина транзакции, что точно не понравится покупателям.

При выборе платежного сервис-провайдера стоит обратить внимание на заявленную конверсию в успешные платежи: сервисы, гарантирующие «100% успешных оплат», скорее всего, либо намеренно переоценивают свой функционал, либо подвергают клиентов риску стать жертвой злоумышленников. Например, уровень конверсии в успешные платежи после «ручной» настройки (или у стандартных интернет-магазинов со стандартной клиентской аудиторией) системы электронных платежей PayOnline варьируется в рамках 93-96% — и это очень хороший показатель для рынка.

Еще одним неприятным, но важным моментом, с которым придется столкнуться при разработке системы фрод-мониторинга на стороне интернет-магазина, станет защита данных пользователей, как персональных, так и платежных. Необходимо будет пройти сертификацию соответствия требованием стандарта PCI DSS, а также учесть ограничения на хранение и обработку данных, регулируемые законом. Это относится скорее к тем, кто всё-таки берется за самостоятельную разработку антифрода, поэтому подробно вдаваться в детали в данной статье мы не будем.

Кто предоставляет услуги антифрод и почему лишь единицам стоит вкладываться в собственные разработки

Мониторинг мошеннических операций — необходимость в современных реалиях электронной коммерции. Для банка затраты на поддержку и развитие антифрод-системы — это более чем приемлемая сумма, которая многократно окупится в процессе использования.

Для платежного сервис-провайдера система фрод-мониторинга является одним из ключевых сервисов, который она предоставляет компаниям-клиентам.

Для малого и среднего бизнеса разработка собственного антифрода — это неподъемный и не окупающийся проект. Требования к подобным механизмам растут с каждым годом, они учатся более тонко обрабатывать получаемую информацию, учитывая статистику и поведенческие факторы. Чтобы система работала эффективно и соответствовала современным требованиям, необходим штат квалифицированных специалистов и значительные технические мощности. В подавляющем большинстве случаев игрокам электронной коммерции «не по карману» такие постоянные затраты — и мониторинг мошеннических операций делегируются платежным сервис-провайдерам, специализирующимся на анализе и обработке платежных операций. Так, к примеру, деятельность по мониторингу мошеннических платежных операций в PayOnline осуществляет система Fraud Management System (FMS), разработанная нашими специалистами. Она позволяет произвести тонкую настройку безопасности по 140 фильтрам. Если вы заинтересованы в приеме платежей на сайте или в мобильном приложении, защищенных антифрод-системой, смело обращайтесь, проконсультируем и подключим.

В следующей части «9 секретов онлайн-платежей» обсудим еще одну очень важную для любого продавца тему — чардж-бэк: Что делать, если услуга оказана или товар отгружен, а клиент или банк требуют вернуть деньги обратно на карту плательщика? Как можно избежать возвратов? Какие требования обычно предъявляются к сайту интернет-магазина? Скоро в нашем блоге.

Осторожно, мошенники! Или работа во фрод-мониторинге.

Это друг напрямую тебе писал. А обычный клиент попадет на девочку из колл центра и она на это забьет. Кроме того, клиент будет звонить в свой банк, а там уже надо передать данные карты по назначению, это еще несколько часов бюрократии.

Знаем мы эти блокировки подозрительных операций. Срабатывают по ложной тревоге в самый ненужный момент.

Проблему фрода раздувают сотрудники служб по борьбе с этим самым фродом) Вместо пресечения самой возможности анонимного вывода денег стреляют из пушки по воробьям. Ёмаё, это же не блокчейн, а банковская система, там не может быть анонимности, тем более, внутри страны.

Если бы УФСИН глушила моб.связь в своих «заведениях», мошенничества с картами было бы на порядок меньше.

А банкам слабо взять и написать нормальную инструкцию, как с этой фигней обходиться.

страховка каоточек уже просто зае..зжена до пошлости, а как крадут деньги никто не знает.

>> если фрод был успешным и клиент обращается к нам с информацией о том, что он перевел деньги мошенникам в другой банк, то мы блокируем номер карты получателя,

Лолшто? Это на каком основании? Ваших личных подозрений?

Ну и чем же это регламентировано?

Ха, пострадавший ещё и о других думать должен?

Да он о себе не смог подумать, раз в мошенничество вляпался, откуда тут взяться пониманию социальной ответственности?

Истории фотографа. Часть 326. Чего ты дуешься? Улыбнись!

Клиенты всегда хотят получить свой заказ как можно быстрей. Я понимаю это желание, поэтому обозначаю реальные сроки и укладываюсь в них. Пришёл мне заказ, где фотографии нужно было отдать в течение двух дней. Небольшая съемка семьи, но им важно было получить результат для печати на праздник. Условия вменяемы, приехал, отснял и поехал на ещё пару заказов. Через несколько часов получаю звонок с вопросом: «Александр, где наши фотографии?». Отвечаю, что на флешке, в течение двух дней они их получат. Вечером от них ещё несколько звонков с аналогичной фразой: «Александр, где наши фотографии?». Однако уже с более грубой интонацией. Ответ на все был идентичен. Меня спрашивают почему я не занимаюсь ими прямо сейчас, говорю, что уже вечер, я после нескольких съемок и хочу поесть, а потом отдохнуть. Объясняю, что у меня завтра свободный день, я займусь обработкой фотографий и в установленный срок их отдам.

В 6 утра звонок от клиента: «Александр, уже сутки прошли, где наши фотографии? Вы сказали, что сегодня будут готовы!». Я спал. Я не сдержался. Я гаркнул в трубку, что время 6 утра, я вчера работал, да и вообще у нас был обговорен срок сдачи в течение двух дней. Если им нужно было получить снимки в течение пяти часов после съемки, то это нужно обговаривать заранее. Голос на другом конце изменился, после чего произнес: «Ну чего ты дуешься? Улыбнись!». Вот только улыбаться было сложно. Как и спать дальше. Встал, обработал им то количество фотографий, о котором договаривались изначально и отослал ссылку на скачивание. Через час звонок: «Александр, а почему так мало фотографий? Вы же сняли больше». Ответил, что выслал точное число снимков с разной тематикой, а мало, потому, что обрабатывал не в течение обговоренных двух дней, а менее чем за сутки. Надулись они на меня в итоге. И, видимо, совсем не улыбались.

Мой телеграм канал продолжает радовать бесплатными и полезными уроками по фотосъемке. Прокачиваем свои знания! Все с любовью и специально для пикабушников.

Переводчик

Решил как-то подработать переводчиком. Нашёл вакансию, списываюсь.

В ответ много вежливых слов, согласие на сотрудничество, но в связи с тем, что они не знают уровень моих знаний, они хотят подстраховаться. Поэтому, чтобы получить первый текст для перевода я должен внести залог. Т.к. если я не успею перевести или переведу некачественно, им придётся нанимать другого специалиста и платить ему за срочность.

На что я ответил, что чтобы проверить мой уровень, я могу им перевести уже переведённый другим специалистом текст, причём совершенно бесплатно, а они могут сравнить эти два перевода.

По их молчанию я так понял, что бесплатные переводчики им не нужны. Да никакие им не нужны.

Ответ на пост «Мне нужен кран!»

Похожая по смыслу история приключилась с одним моим родственником и его дочерью.

Он был госслужащим в структуре, времена были лихие, в общем, под особым контролем, так сказать. В одно прекрасное утро их ласково будят, вламываясь в их частный дом с автоматами, чуть ли не гранатами и т.д. (я вот за давностью лет не помню конкретно этой «процедуры», но смысл таков))) Они знатно обосрались от этого.

И, да, эта история тоже заставила поставить пароль на телефон)

Ответ на пост «Мне нужен кран!»

Работал начальником цеха. Спал, сын взял телефон и написал смс мастеру смены: » Вам конец»

Утром ничего понять не могу, в цехе хрустальная чистота, все оборудование работает как часы. И встревоженный мастер подходит:

— Здравствуйте, у нас все хорошо, все поручения выполнены.

Стал телефон после этого на блокировку ставить)

Сбер предупредил о новой схеме мошенничества, из-за которой жертва может лишиться жилья

Сбербанк предупредил о новой схеме мошенничества, которая предполагает не только кражу денег с карты жертвы, но и воздействие на человека таким образом, чтобы он закладывал и продавал недвижимость. Об этом сообщил начальник управления противодействия кибермошенничеству Сбербанка Сергей Велигодский в ходе форума AntiFraud Russia 2021.

Ранее сегодня Банк России отчитался о мошеннических операциях за в III квартал, сообщив что за этот период злоумышленники пытались похитить у граждан 3,2 млрд рублей, из них лишь 7,7% удалось вернуть. В прошлом году в III квартале доля возмещенных средств составила 13,1%.

Проект семь пятниц на неделе 298. День банковского работника

Есть одно основное правило, которого надо придерживаться, когда вам звонят из банка, чтобы определить мошенники это или нет. Как только я слышу звонок из своего банка формата «Здравствуйте, это банк такой-то. », я бросаю трубку и перезваниваю в свой банк (не по номеру звонивших, а через кнопочку связаться в приложении) и узнаю зачем я был им нужен. В 100% случаев оказывается, что они мне не звонили. Это же правило прекрасно действует со всякими «Ваш друг в отделении, нужно 100500 тыщ денег» и «Это ваша управляющая компания, у вас незаконный счетчик на воду, поэтому мы сейчас пришлем мастера с новым счетчиком»! Просто бросаем трубку и звоним другу или в управляющую компанию

Мне нужен кран!

Ну и через пару дней привёз мне на работу шикарный подъёмный кран. Спасибо ему огромное за такой поступок, правда, в сам момент звонка я чуть инфаркт не заработал.»

Ну и от меня спасибо за этот чудесный кран, с ним теперь уже мой сын играет)

Опасная, во всех смыслах, девушка

Когда-то давно, когда лет мне было чуть больше 20, я понял кем хочу быть и пошёл зарабатывать себе деньги на обучение. Так как из образования были только 11 классов и училище Красного Креста, то пошёл я в охрану, а именно на должность магазинного детектива (могу ошибаться в названии, по-немецки это звучит как Kaufhaus Detektiv). Был на «стажировке» у одного серба, которого все звали Доди (с ударением на «о») и в первую же неделю «стажировки» произошёл такой случай.

Мы сидели за мониторами в специальной каморке в одном из магазинов и разглядывали посетителей на предмет воровства. Пока один бегал покурить на улицу, другой «сверлил» взглядом экраны. В какой-то момент по возвращению с очередного перекура я вижу, что Доди причмокивает и подпрыгивает на месте. Подхожу я ближе и показывает он мне на мониторе девушку в красном. Было лето и платье на ней было до того мини, как сверху так и снизу, что едва прикрывало то, что там у неё было. А было у неё всё как надо. Одно из самых идеальных тел, что я видел. И вот мы смотрим на неё и на всех мужиков вокруг, на то как они откровенно пускают слюни и на то, как другие девушки с ненавистью смотрят на эту красотку. И тут Доди округляет глаза и кричит «она уносит очки от Диора!» и срывается с места. Я же вижу на экране как дамочка просто нацепила очки со стенда на голову и идёт к выходу. И все смотрят ей вслед. Потом я вижу Доди загородившего ей дорогу и предъявляющего своё удостоверение. Далее он, девушка и один охранник идут к нам в каморку. Надо сказать что вблизи девушка была просто огонь. 175-177 рост и таким форма позавидовала бы любая модель. А в платье цвета огнетушителя она как будто родилась. И вот она как ни в чём ни бывало садится на стул, закидывает ногу за ногу и спрашивает можно ли закурить. Не дождавшись разрешения закуривает.

Кстати, «игрушка» у дамочки была такая, полицейский сказал, что это Смит и Вессон 686.

Анти-фрод системы и как они работают

Анти-фрод системы в сервисах Онлайн-банк

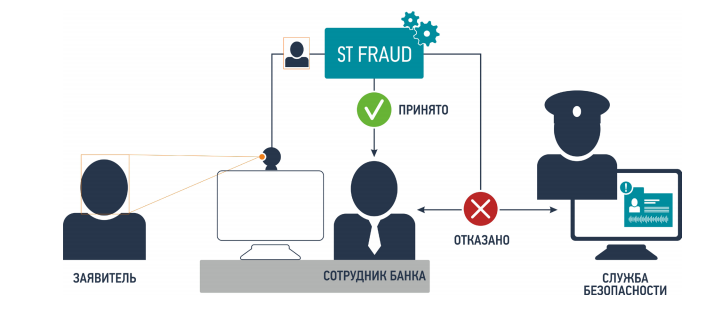

Давайте, рассмотрим иллюстративный кейс, что бы понять как работает анти-фрод система.

Используются простейшие настройки защиты, которые сможет выставить любой мерчант, таких как защита от подбора CVV и номера карт; анализ параметров карты по банку, владельцу, типу продукта, стране выпуска и географии использования; идентификация покупателя по истории покупок; ретроспективный анализ покупок; обнаружение подозрительных транзакций по отпечаткам используемого оборудования; проверка домена и IP адреса и т.д.

Средний уровень риска возникновения фрода определяет иной путь проверки оплаты на легитимность. Метка «желтого» цвета присваивается транзакциям со средним и выше среднего уровнями риска возникновения мошеннических операций. Например, в российском интернет-магазине покупка оплачивается банковской картой, выпущенной в России, но размер среднего чека заметно превышает средний «по больнице». Так если плательщик не может воспользоваться этим способом авторизации платежа, то его банковская карта будет автоматически направлена на онлайн-валидацию или ручную проверку.

«Красную» метку система фрод-мониторинга автоматически присваивает транзакциям с высоким уровень риска совершения мошеннических операций. Например, оплата в российском интернет-магазине осуществляется картой, выпущенной в США, а плательщик находится в Испании.

Проблемы использования анти-фрод систем

Обзор систем противодействия банковскому мошенничеству (антифрод)

С принятием Федерального закона от 27.06.2018 № 167-ФЗ «О внесении изменений в отдельные законодательные акты РФ в части противодействия хищению денежных средств» и участившимся атаками на банковские системы возрос интерес к системам противодействия мошенничеству в банковской сфере (антифрод) и обнаружения попыток совершения мошеннических операций в системах дистанционного банковского обслуживания (ДБО). Такие системы позволяют обнаруживать и предотвращать мошеннические действия, используя технологии машинного обучения, цифровые профили устройств и пользователей и др.

Введение

С тех пор как многие банковские и платежные операции перешли в область информатизации, мошенничество в этой сфере активно развивается. Наиболее известные атаки на банковские системы за последние несколько лет были выполнены преступными группировками Cobalt, Carbanak, Lazarus и Lurk. По оценкам Сбербанка, убытки России от кибератак составляют порядка 650 млрд рублей в год. При этом только в первые две недели 2019 года Сбербанк подвергся 18 кибератакам. Злоумышленники производят атаки на системы межбанковских переводов, карточный процессинг, управление банкоматами, интернет-банкинг и платежные шлюзы.

По данным отчета Positive Technologies, злоумышленники используют простой сценарий для совершения атаки, который состоит из 5 последовательных этапов:

Эти этапы актуальны при фишинге, заражении компьютера или смартфона жертвы известным ранее вредоносом, проведении атак типа man-in-the-middle, использовании кейлогеров и даже уязвимостей нулевого дня.

Специалисты Group-IB выделили 7 распространенных схем хищения денежных средств при атаках на системы дистанционного банковского обслуживания (ДБО):

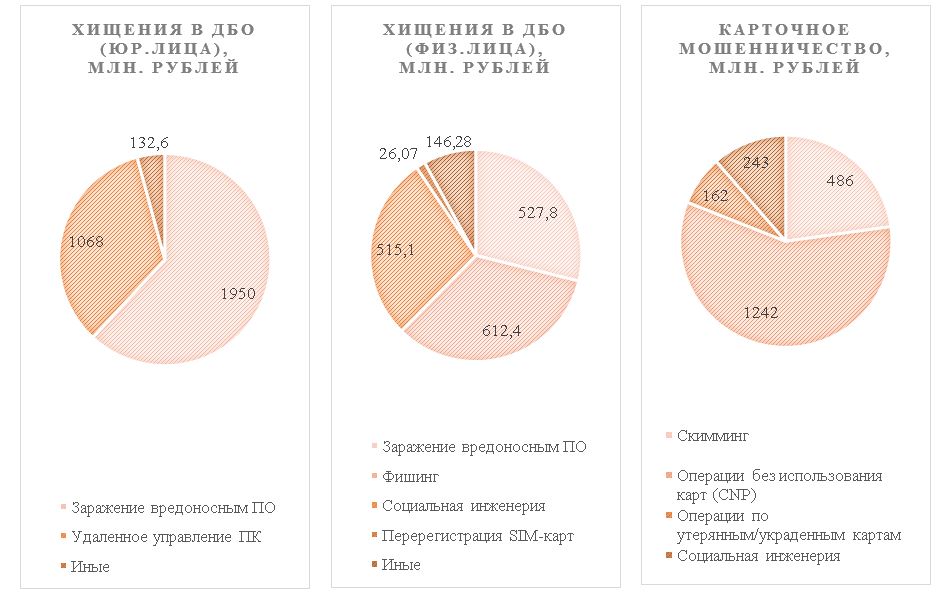

Рисунок 1. Объем потерь от мошенничества в кредитно-финансовых организациях за 2015 год, по статистике от компании Инфосистемы Джет

Мировой рынок систем противодействия банковскому мошенничеству

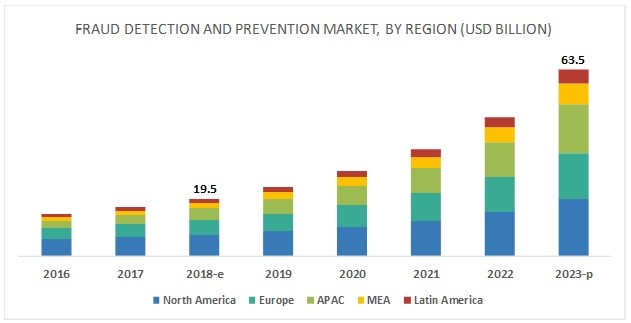

В 2018 году мировой рынок систем противодействия мошенничеству был оценен в 13,59 млрд долларов США. По прогнозам на 2024 год, масштаб должен достигнуть 31,15 млрд долларов США (CAGR = 16,42 %). Это связано с повышением возможностей мошенничества из-за увеличения количества транзакций (как денежных, так и ориентированных на информацию), технологических достижений, а также общей цифровизации финансового сектора.

Рисунок 2. Объем рынка антифрод-систем в мире по регионам (Серверная Америка, Европа, Азиатско-Тихоокеанский региона, Средняя Азия и Африка, Латинская Америка)

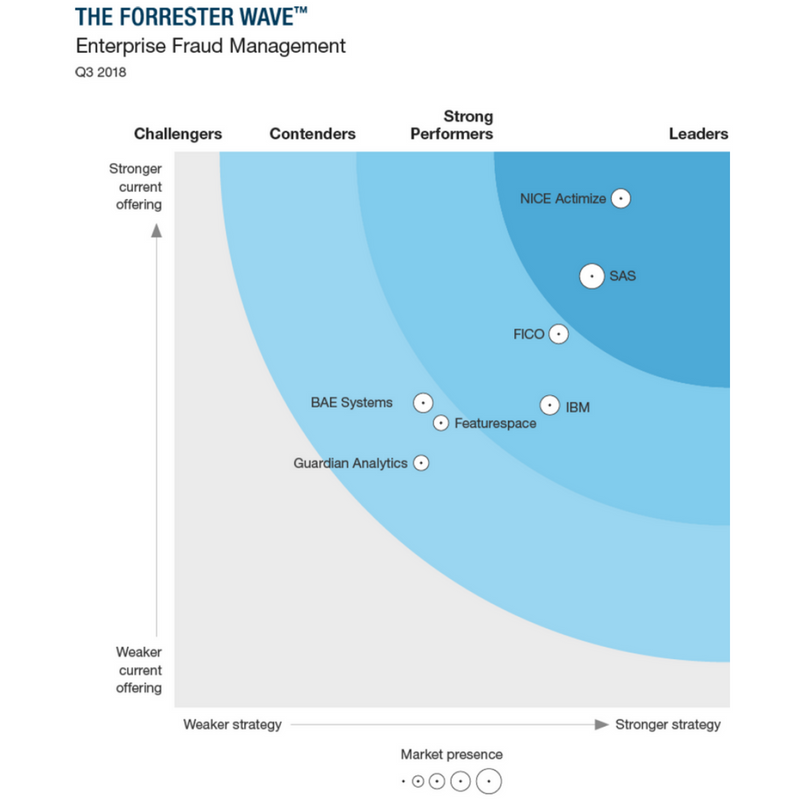

По отчетам Markets and Markets, основными поставщиками систем противодействия банковскому мошенничеству по всему миру являются следующие компании:

Рисунок 3. Рейтинг разработчиков антифрод-систем, по версии The Forrester Wave

Рынок систем противодействия банковскому мошенничеству в России

Рынок антифрод-систем в России прошел несколько характерных ступеней развития. Эволюционными прорывами были такие важные вехи, как появление Chip Liability Shift в 2007 — 2008 гг., а до этого появление стандарта мониторинга операций по банковским картам от Visa в 2003 г., которые дали толчок компонентам антифрод-систем в процессинге.

В 2011-2012 гг. произошла массовая серия атак на ДБО, поначалу затронувших преимущественно юридических лиц и впоследствии распространившихся на граждан.

В 2014-2015 гг. банковский троян Lurk и другие вредоносные программы дали толчок к появлению российских решений от компаний Group-IB и «Лаборатории Касперского».

В 2018 г. принятый Федеральный закон от 27.06.2018 № 167-ФЗ «О внесении изменений в отдельные законодательные акты РФ в части противодействия хищению денежных средств» вновь накалил вопрос об антифрод-системах, особенно для тех представителей кредитно-финансового сектора, для которых акты реализации транзакционного мошенничества были невелики и по факту измерялись ниже стоимости самих антифрод-решений.

По данным Сбербанка, за 2018 год с помощью внедренной антифрод-системы удалось сохранить более 32 млрд рублей, принадлежащих вкладчикам.

Функции систем противодействия банковскому мошенничеству

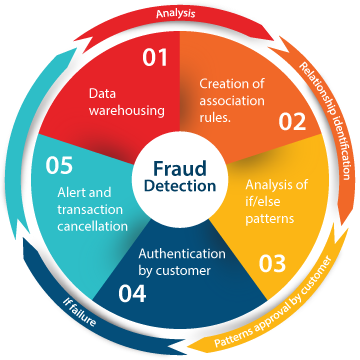

Процесс обнаружения и предотвращения мошенничества не имеет начальной или конечной стадии, он должен выполняться непрерывно и включать в себя следующие подпроцессы:

Рисунок 4. Принцип работы антифрод-систем

Системы противодействия мошенничеству могут иметь в своем арсенале следующие технологии и возможности:

Функция у всех антифрод-систем едина — выявлять и предотвращать мошенничество. Однако они могут по-разному решать данную задачу и сравнивать антифрод-системы без проведения дополнительной классификации является неверным решением. Так, например, есть так называемые core-системы — мощные аналитические платформы, позволяющие реализовывать логику в отдельных сегментах (ДБО или процессинг банковских карт), также существуют специализированные системы, контролирующие параметры устройств и риски на их стороне. И в то же время разрабатываются отдельные системы, заточенные под распознавание фото, видео, речи. Многие из систем не конкурируют, а, наоборот, дополняют функции друг друга. Например, конкретное узкоспециализированное решение не может само по себе закрывать требования Федерального закона от 27.06.2018 № 167-ФЗ «О внесении изменений в отдельные законодательные акты РФ в части противодействия хищению денежных средств» и существовать как независимая платформа.

Исходя из этого мы разделили существующие системы противодействия банковскому мошенничеству на 3 класса:

Краткий обзор систем противодействия банковскому мошенничеству

Комплексные системы обнаружения банковского мошенничества и выявления аномалий

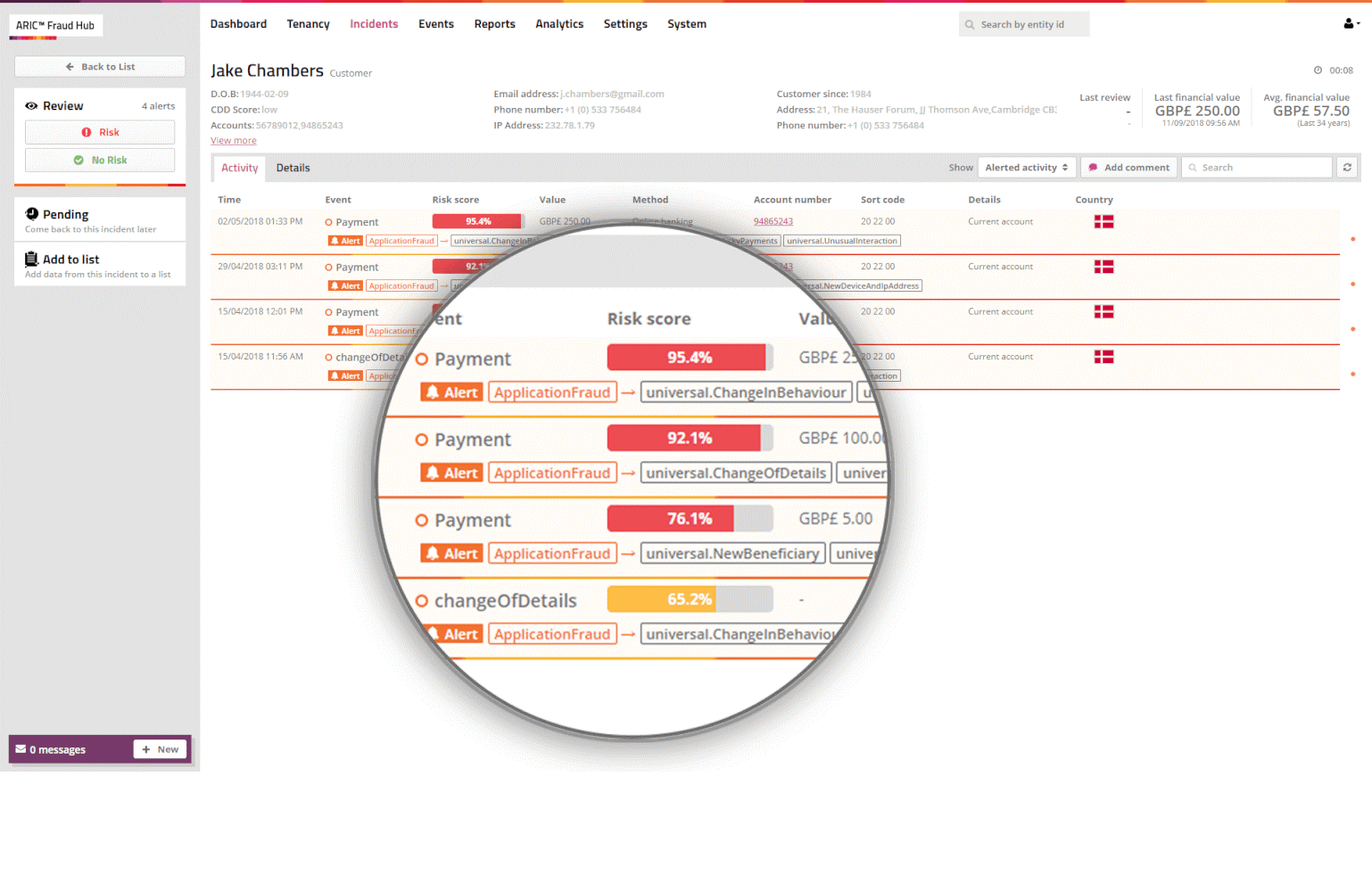

ARIC White Label

Компания Featurespace основана в 2008 году (г. Кембридж, Великобритания). Компания была создана профессором из Кембриджского университета с целью разработки механизма для адаптивной поведенческой аналитики, которая позволяет осуществлять защиту от мошенничества на основе выявления аномалий.

Система ARIC White Label от компании Featurespace относится к классу общеаналитических платформ. Система использует технологии машинного обучения для обеспечения защиты от мошеннических транзакций по различным типам платежей (карты, электронные кошельки и др.) в режиме реального времени. В ARIC White Label создаются модели нормального поведения клиентов, отклонения в которых в дальнейшем регистрирует система. Для различных клиентов могут создаваться различные правила анализа, им также может быть предоставлен доступ в ARIC White Label для настройки собственных правил и моделей для работы.

Рисунок 5. Интерфейс системы ARIC White Label

Особенности ARIC White Label:

Подробнее с продуктом можно ознакомиться на сайте разработчика.

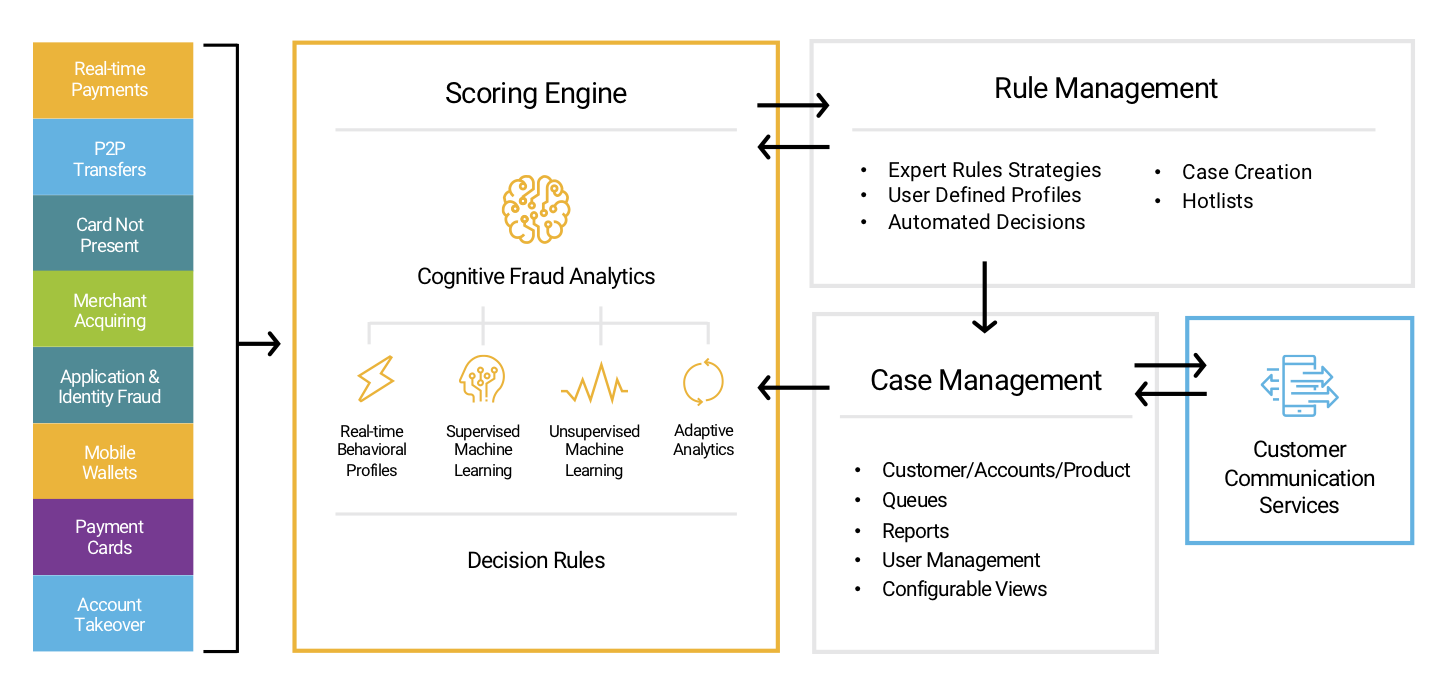

FICO Application Fraud Manager

Компания FICO основана в 1956 году (г. Сан-Хосе, штат Калифорния, США). Компания специализируется на разработке программного обеспечения для предиктивной аналитики и принятия решений, в том числе решений для оценки кредитных рисков, а также уменьшения убытков от мошеннических действий.

Система FICO Application Fraud Manager от компании FICO относится к общеаналитическим платформам и осуществляет идентификацию попыток мошенничества в режиме реального времени за счет аналитической системы, которая использует технологии машинного обучения и адаптивного анализа. Решение может быть установлено как локально, так и использоваться по технологии SaaS. Система позволяет предотвращать попытки мошенничества со стороны третьих лиц, а также попытки преднамеренного злоупотребления привилегиями учетных записей, направленные на мошенничество с кредитными и дебетовыми платежными картами, электронными платежами, депозитными счетами.

Рисунок 6. Схема работы системы FICO Application Fraud Manager

Особенности FICO Application Fraud Manager:

Подробнее с продуктом можно ознакомиться на сайте разработчика.

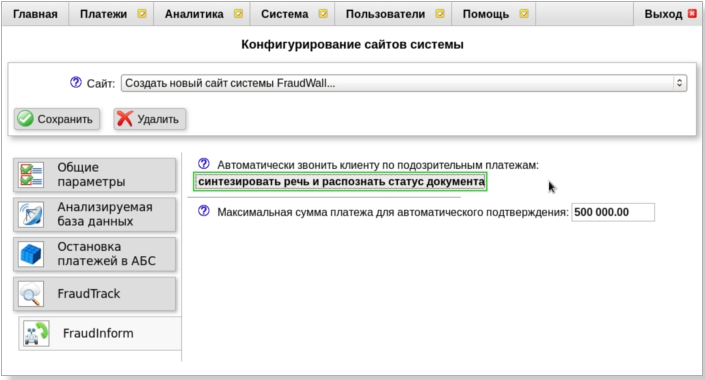

FraudWall

Компания «Фродекс» основана в 2011 году (г. Уфа). Компания специализируется на услугах по обеспечению информационной безопасности, разработке и внедрении интеллектуальных систем обнаружения мошеннических платежей, систем обработки данных, проведении расследований в сфере информационной безопасности. Флагманским решением «Фродекс» является система обнаружения мошеннических платежей FraudWall, которой присвоен класс информационных систем для решения специфических отраслевых задач.

Систему FraudWall от компании «Фродекс» можно отнести к классу общеаналитических платформ. Она предназначена для предотвращения кражи средств клиента в системах дистанционного банковского обслуживания (ДБО), борьбы с внутренним мошенничеством (например, несанкционированные платежи в АБС), предотвращения кражи средств банка через АРМ КБР. Когда система выявила подозрительный платеж, она совершает звонок клиенту и ведет с ним живое общение, распознавая ответы клиента. По завершению звонка FraudWall принимает решение об исполнении платежа или остановке операции.

Рисунок 7. Интерфейс системы FraudWall

Подробнее с продуктом можно ознакомиться на сайте разработчика.

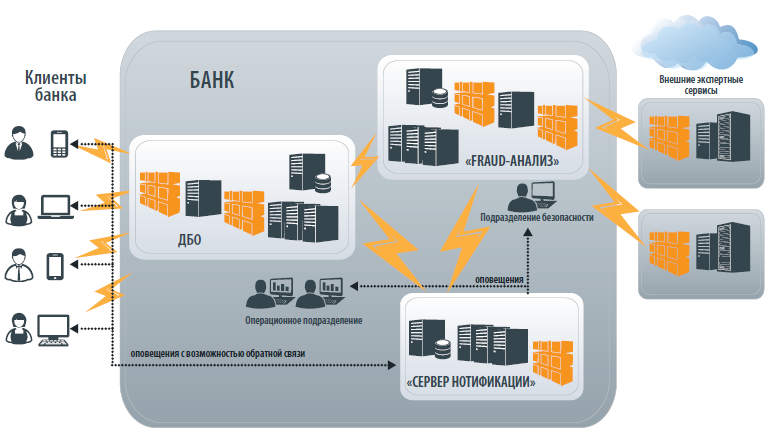

FRAUD-Анализ

Компания Bank Software Systems (BSS) основана в 1994 году (г. Москва). Основным направлением компании является разработка и внедрение автоматизированных систем дистанционного банковского обслуживания и управления финансами. Помимо комплексных систем для финансового рынка компания BSS разрабатывает специализированные продукты, в том числе FRAUD-Анализ.

Систему FRAUD-Анализ от компании BSS можно отнести к классу общеаналитических платформ, однако система предназначена в первую очередь для предотвращения мошенничества при обслуживании банком физических и юридических лиц в рамках собственных решений компании BSS. FRAUD-анализ способна обеспечивать защиту от угроз использования похищенных средств аутентификации и закрытого ключа электронной подписи, угроз доступа к открытому сеансу работы с системой, угроз подмены реквизитов платежного документа (например, с помощью вредоносных программ).

Рисунок 8. Схема работы системы FRAUD-Анализ

Подробнее с продуктом можно ознакомиться на сайте разработчика.

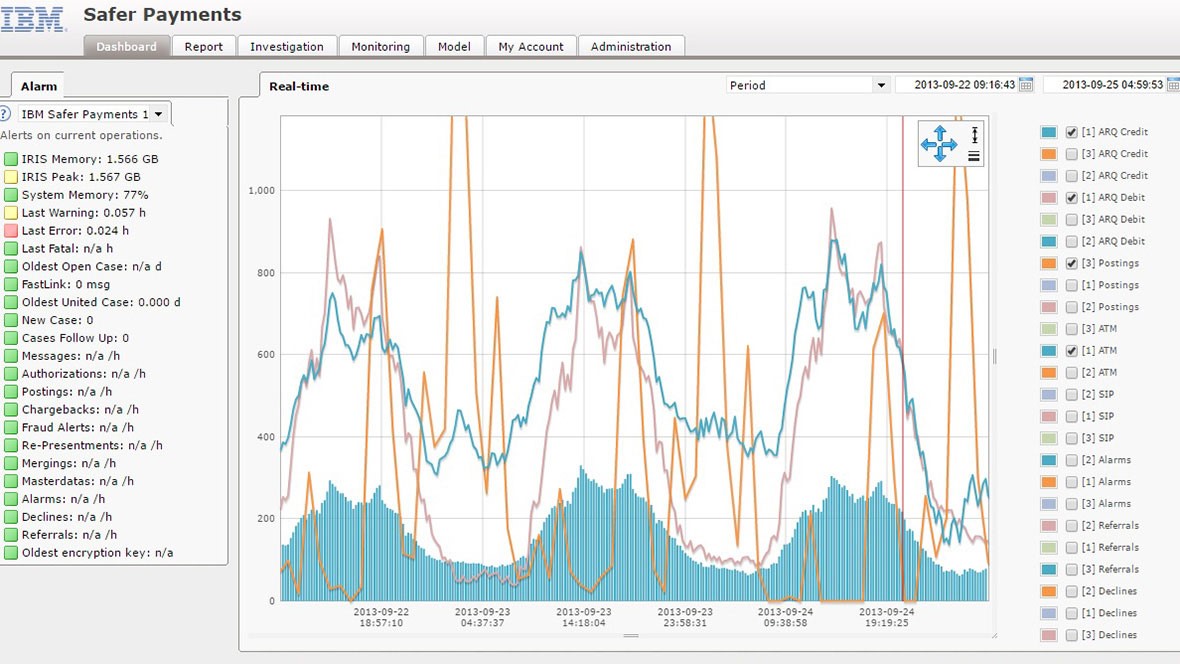

IBM Safer Payments

Компания IBM основана в 1911 году (г. Армонк, штат Нью-Йорк, США). Компания является одним из крупнейших в мире производителей и поставщиков аппаратного и программного обеспечения, IT-сервисов и консалтинговых услуг. У компании есть филиал Trusteer, который занимается компьютерной безопасностью, в том числе разработкой систем противодействия мошенничеству.

Решение IBM Safer Payments от компании IBM относится к общеаналитическим платформам. Оно разработано на основе платформы IRIS после приобретения компанией IBM компании IRIS Analytics. Система предназначена для обнаружения попыток мошенничества в реальном времени. При этом обеспечивается безопасность как при проведении безналичных платежей во многих системах (автоматизированные расчетные палаты, банки-эквайеры, Единая зона платежей в евро, Chip & Pin и других), так и через торговые терминалы, банкоматы, онлайн- и мобильные банки.

Рисунок 9. Интерфейс системы IBM Safer Payments

Особенности IBM Safer Payments:

Подробнее с продуктом можно ознакомиться на сайте разработчика.

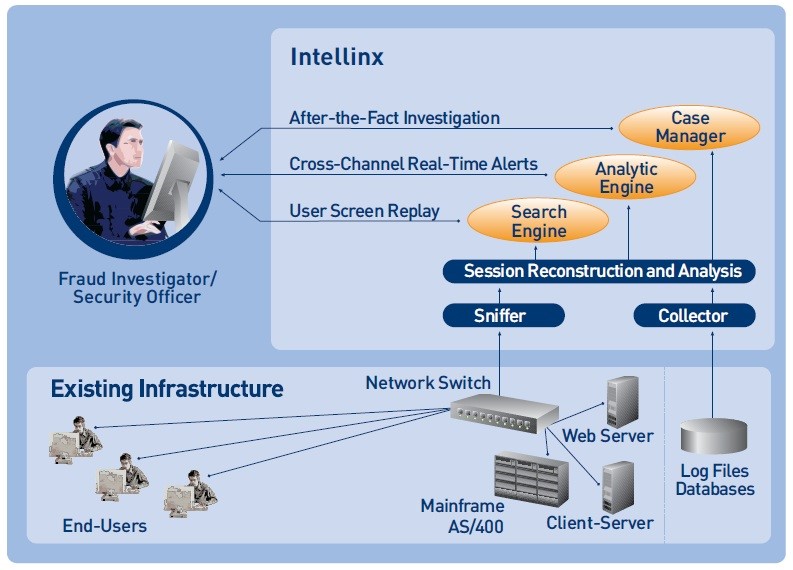

Intellinx

Компания Intellinx Ltd. основана в 2005 году (г. Ор-Йехуда, Израиль). Компания занимается разработкой решений по отслеживанию действий конечных пользователей и предотвращению утечки данных из организаций. При этом средства защиты нацелены на защиту как со стороны внешних нарушителей, так и со стороны сотрудников организаций.

Решение Intellinx от компании Intellinx Ltd. относится к классу общеаналитических платформ. Система позволяет обеспечить соответствие нормативным требованиям, таким как Basel II, СТО БР ИББС и другим за счет обнаружения попыток «кражи личности» и других типов мошенничества в интернет-банкинге и других онлайн-услугах. При этом в Intellinx можно отслеживать активность системных администраторов и других привилегированных пользователей, производить мониторинг доступности и времени отклика в критичных процессах. Система может отследить случаи компрометации PIN-кодов, а также попытки осуществления транзакций по одному счету из разных местоположений за короткий период времени.

Рисунок 10. Схема работы системы Intellinx

Подробнее с продуктом можно ознакомиться на сайте разработчика.

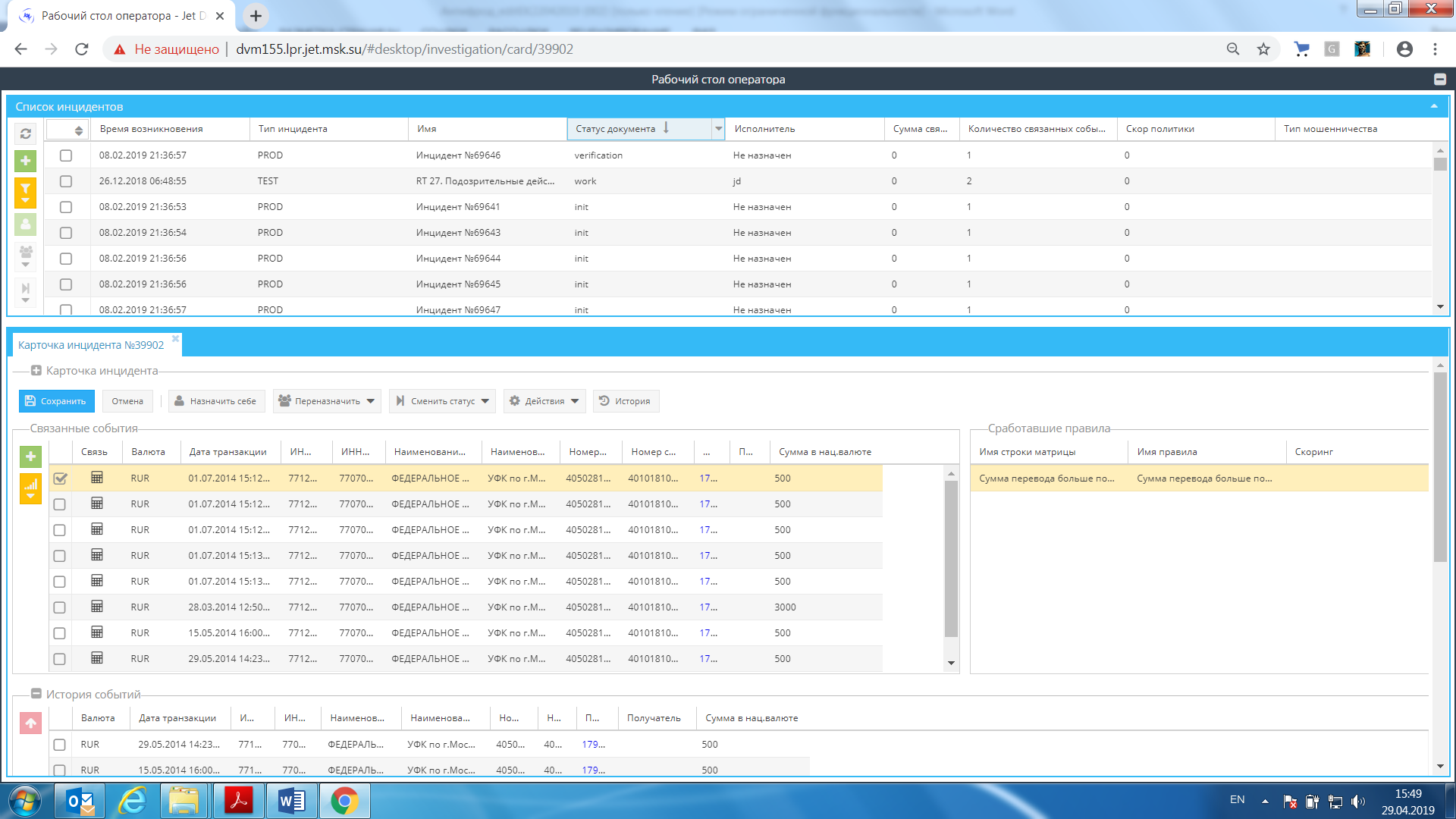

Jet Detective

Компания «Инфосистемы Джет» основана в 1991 году (г. Москва). Одним из направлений компании является информационная безопасность и разработка решений для обеспечения безопасности коммерческих и государственных организаций. «Инфосистемы Джет» специализируется на построении комплексных систем безопасности, защите облачной инфраструктуры, управлении инцидентами, а также системах противодействия мошенничеству и гарантированию доходов в банковской и телекоммуникационной сфере, ритейле, а также в топливно-энергетическом комплексе.

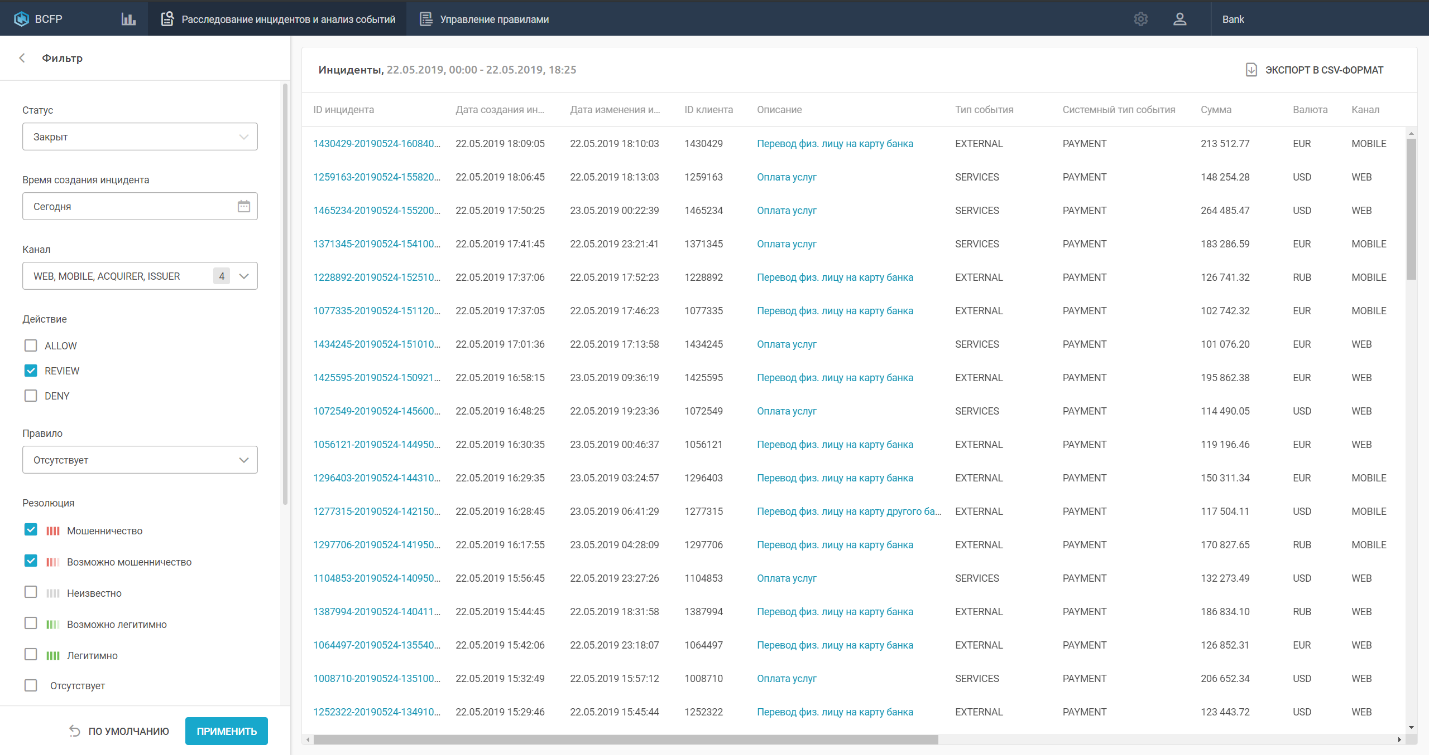

Антифрод-система от компании «Инфосистемы Джет» называется Jet Detective, является общеаналитической кроссканальной платформой и выполняет такие функции как противодействие внутреннему мошенничеству и мошенничеству третьих лиц, контроль бизнес-процессов, поведенческая аналитика по сотрудникам, клиентам и бизнес-системам, а также проверка на соответствие требованиям (compliance). Приложение разработано в соответствии с трехзвенной архитектурой — клиент, сервер приложений и слой хранения данных — и состоит из 6 функциональных модулей (Рабочий стол, Фабрика данных, Анализ событий, Расследование инцидентов, Машинное обучение, Авторизация). Продукт полностью соответствует актуальным требованиям законодательства РФ по противодействию мошенничеству и обеспечению ПОД/ФТ.

Рисунок 11. Интерфейс системы Jet Detective

Особенности Jet Detective:

Подробнее с продуктом можно ознакомиться на сайте разработчика.

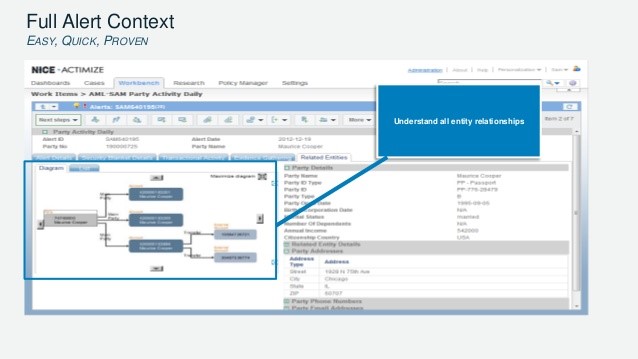

Nice Actimize

Компания NICE Systems Ltd. основана в 1986 году (г. Раанана, Израиль). Компания занимается разработкой как облачного, так и локального программного обеспечения для повышения качества обслуживания клиентов предприятий, соблюдения нормативных требований, а также предотвращения финансовых преступлений.

Решение Nice Actimize от компании NICE Systems Ltd. относится к классу общеаналитических платформ и позволяет осуществлять обнаружение, предотвращение и расследование случаев отмывания денег за счет встроенного управления жизненным циклом AML и мошенничества в режиме реального времени. Система обеспечивает защиту для любых типов платежей, включая SWIFT / Wire, Faster Payments, платежи BACS SEPA, банкоматные / дебетовые транзакции, массовые платежи, платежи по счетам, P2P/почтовые платежи и различные формы внутренних переводов, доступные на различных рынках.

Рисунок 12. Интерфейс системы Nice Actimize

Особенности Nice Actimize:

Подробнее с продуктом можно ознакомиться на сайте разработчика.

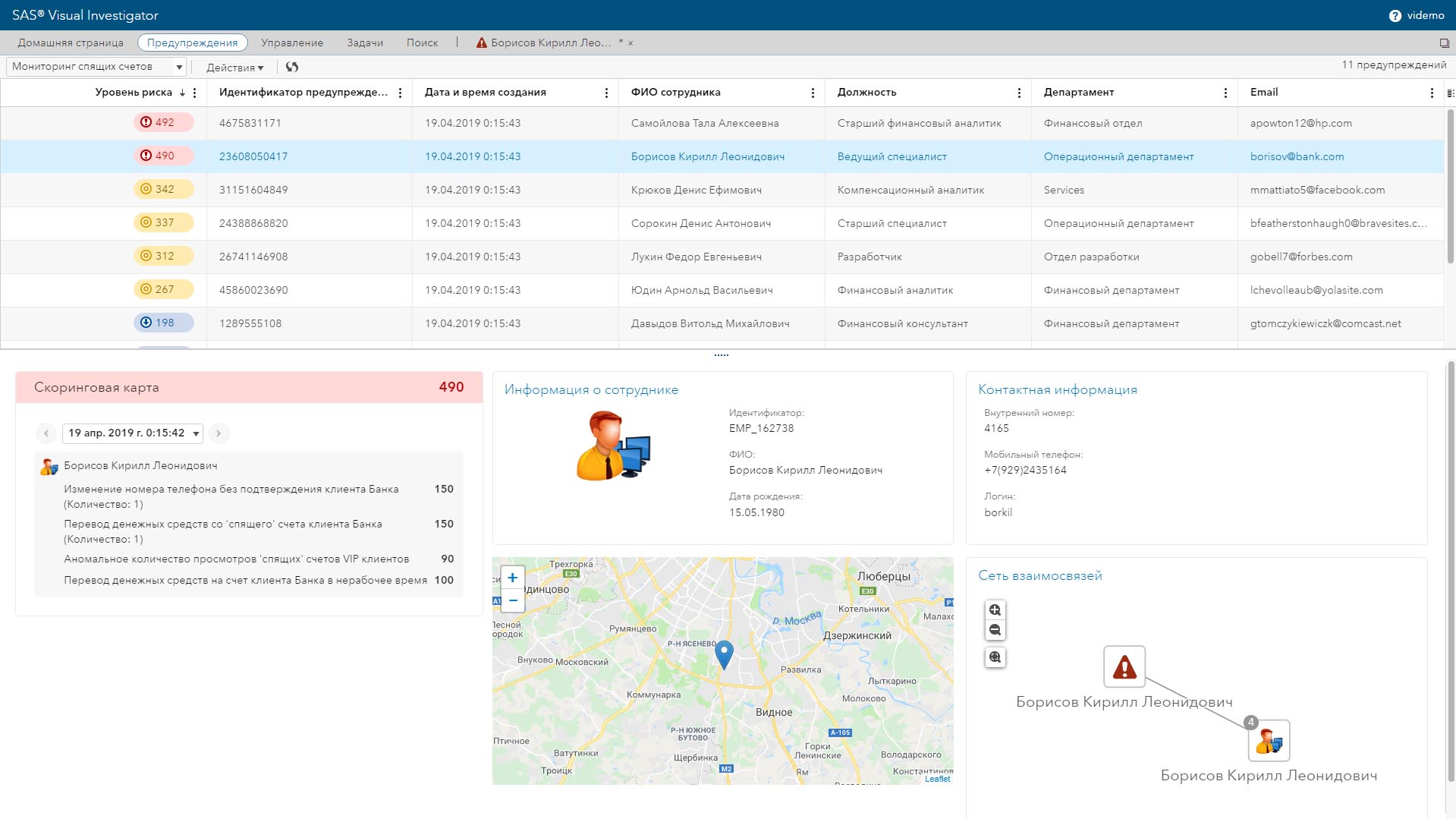

SAS Fraud and Security Intelligence

Компания SAS основана в 1976 году (г. Кэри, штат Серверная Каролина, США). Компания является крупной частной IT-компанией в мире и специализируется на разработке технологического программного обеспечения и приложений класса Business Intelligence, Data Quality и Business Analytics.

SAS разработало комплексное решение SAS Fraud and Security Intelligence (SAS FSI), которое представляет собой единую платформу для решения задач предотвращения транзакционного, кредитного, внутреннего и иных типов мошенничества. Решение SAS FSI относится к классу высокопроизводительных кроссканальных платформ и способно обрабатывать тысячи транзакций в секунду. Оно совмещает тонкую настройку бизнес-правил с технологиями машинного обучения для предотвращения мошенничества при минимальном уровне срабатываний. Интерфейс расследований позволяет выявить скрытые взаимосвязи между участниками платежей, а также полностью настраивается под нужды пользователей. Блок по работе с моделями машинного обучения в системе SAS позволяет обычному пользователю без навыков программирования создать модель и применить ее на потоке транзакций. Система включает встроенные механизмы интеграции с онлайн- и офлайн-источниками данных.

Рисунок 13. Интерфейс компонентов системы SAS FSI

Особенности SAS Fraud Management:

Подробнее с продуктом можно ознакомиться на сайте разработчика.

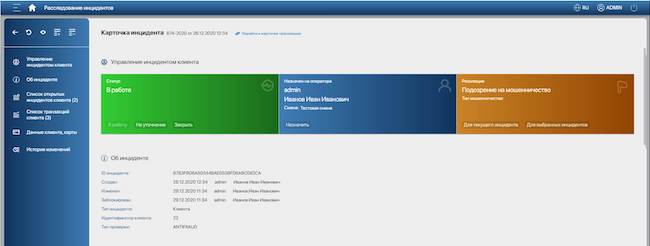

Smart Fraud Detection

Компания «Фаззи Лоджик Лабс» занимается разработкой, внедрением и технической поддержкой программного обеспечения в области банковского антифрода с 2011 года. Система Smart Fraud Detection предназначена для противодействия мошенническим транзакциям в различных каналах обслуживания клиентов:

Рисунок 14. Схема работы системы Smart Fraud Detection

Система Smart Fraud Detection может решать задачи для трёх классов мониторинга мошенничества в банках. Система проверяет платежи в режиме реального времени, строит профили оператора и клиента, распознаёт поведение сотрудников с помощью камер и микрофонов, отслеживает зависимости операций по разным бизнес-направлениям и в разных системах IT-архитектуры банка. Основным направлением деятельности компании является противодействие внешнему и внутреннему мошенничеству, а также отмыванию денег.

Рисунок 15. Карточка инцидента в интерфейсе системы Smart Fraud Detection

Особенности системы Smart Fraud Detection:

Подробнее о продукте можно узнать на сайте разработчика.

Системы идентификации инструментов банковского мошенничества

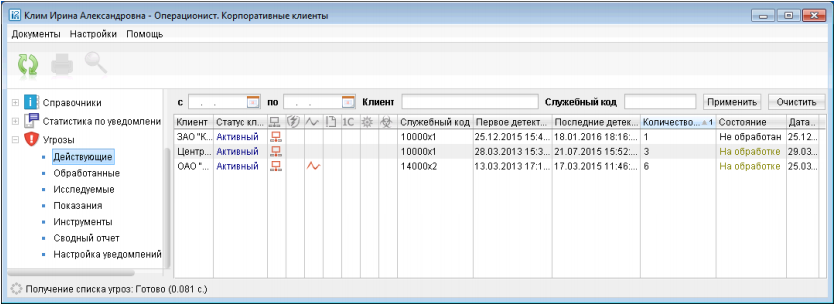

Детектор угроз

Компания БИФИТ (Банковские и финансовые интернет-технологии) основана в 1999 году (г. Москва). Компания специализируется на разработке комплексных платформ для дистанционного банковского обслуживания в том числе для предпринимателей, организаций, холдингов и частных лиц. Особенностью систем интернет-банкинга от компании БИФИТ является использование технологии Java, что позволяет расширить перечень поддерживаемых операционных систем и браузеров клиентов.

Модуль «Детектор угроз» для защиты от мошенничества компании БИФИТ встроен в систему iBank 2, которая предназначена для предоставления клиентам банков услуг по удаленному управлению счетами. К общим возможностям подсистемы безопасности относятся использование механизма электронной подписи, использование криптографического преобразования данных при передаче между клиентом и банком, а также использование механизма криптографической аутентификации сторон. Встроенный модуль «Детектор угроз» позволяет обнаруживать на компьютере клиента вредоносные программы, разработанные для целей хищения в среде ДБО. При этом администратору безопасности доступны возможности по просмотру информации о зараженных рабочих местах клиентов, возможности анализа документов, с которыми велась работа на данных рабочих станциях, а также блокировка клиентов и их ключей электронной подписи.

Рисунок 16. Интерфейс системы «Детектор угроз»

Особенности iBank 2:

Подробнее с продуктом можно ознакомиться на сайте разработчика.

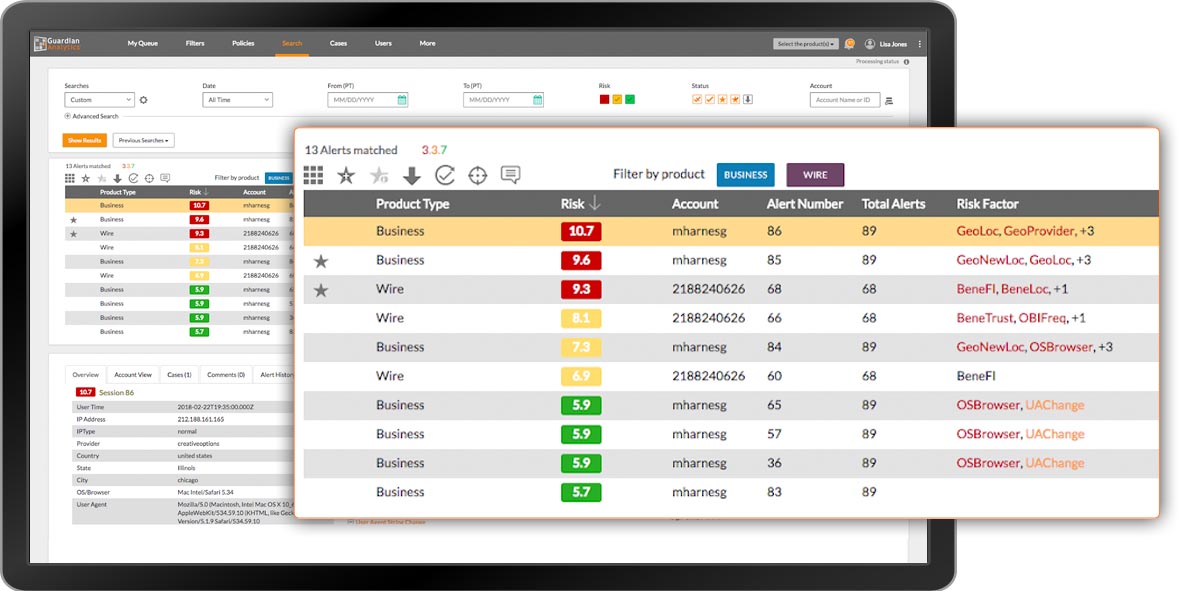

Digital Banking Fraud Detection

Компания Guardian Analytics основана в 2005 году (г. Маунтин-Вью, штат Калифорния, США). Основным направлением компании является разработка систем предотвращения мошенничества для финансовых учреждений.

Система Digital Banking Fraud Detection от компании Guardian Analytics относится к общеаналитическим платформам. Как и другие системы предотвращения мошенничества, система может внедряться как локально, так и в качестве облачного сервиса. При этом Digital Banking Fraud Detection защищает от попыток захвата аккаунта клиента, мошеннических переводов, фишинга и атак типа MITB в режиме реального времени. Для каждого пользователя создается свой профиль, на основе которого происходит распознавание аномального поведения.

Рисунок 17. Интерфейс системы Digital Banking Fraud Detection

Особенности Digital Banking Fraud Detection:

Подробнее с продуктом можно ознакомиться на сайте разработчика.

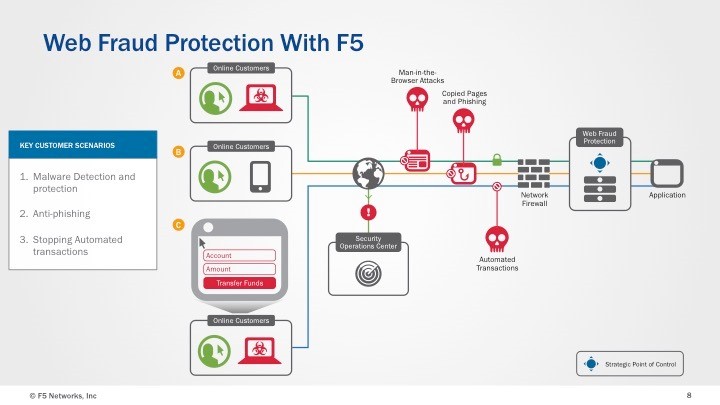

F5 WebSafe

Компания F5 основана в 1996 году (г. Сиэтл, штат Вашингтон, США). Компания занимается разработкой систем защиты информации, включая межсетевые экраны уровня веб-приложений (WAF), системы защиты от DDoS-атак, системы предотвращения вторжений нового поколения (NGFW), а также средства предотвращения мошенничества.

Решение по защите от мошенничества от компании F5 называется F5 WebSafe и предназначено для борьбы с кражей учетных записей, обнаружения признаков заражения вредоносными программами, кейлоггинга, фишинга, троянов удаленного доступа (RATs), а также атак типа MITM (Man in the Middle), MITB (Man in the Browser) и MITP (Man in the Phone — взлом мобильных устройств). При этом F5 WebSafe применяет различные методы идентификации мошеннических действий, например, попытки автоматического перевода, особенности внедрения вредоносных программ, таких как Zeus, Citadel, Carberp. При этом система выполняет анализ цифровых профилей устройств и пользователей.

Рисунок 18. Схема работы системы F5 WebSafe

Особенности F5 WebSafe:

Подробнее с продуктом можно ознакомиться на сайте разработчика.

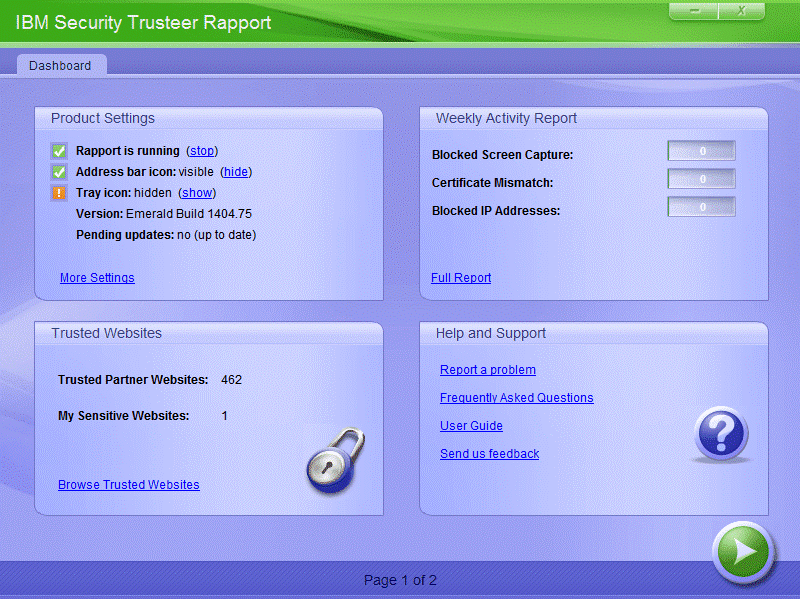

IBM Trusteer Rapport

IBM Trusteer Rapport от компании IBM предназначена для защиты пользователей от перехвата учетных данных, захвата экрана, вредоносных программ и фишинговых атак, в том числе атак типа MITM и MITB. Для этого в IBM Trusteer Rapport применяются технологии машинного обучения, что позволяет автоматически обнаружить и удалить вредоносные программы с конечного устройства, обеспечив безопасность сеанса работы в режиме онлайн.

Рисунок 19. Интерфейс системы IBM Trusteer Rapport

Особенности IBM Trusteer Rapport:

Подробнее с продуктом можно ознакомиться на сайте разработчика.

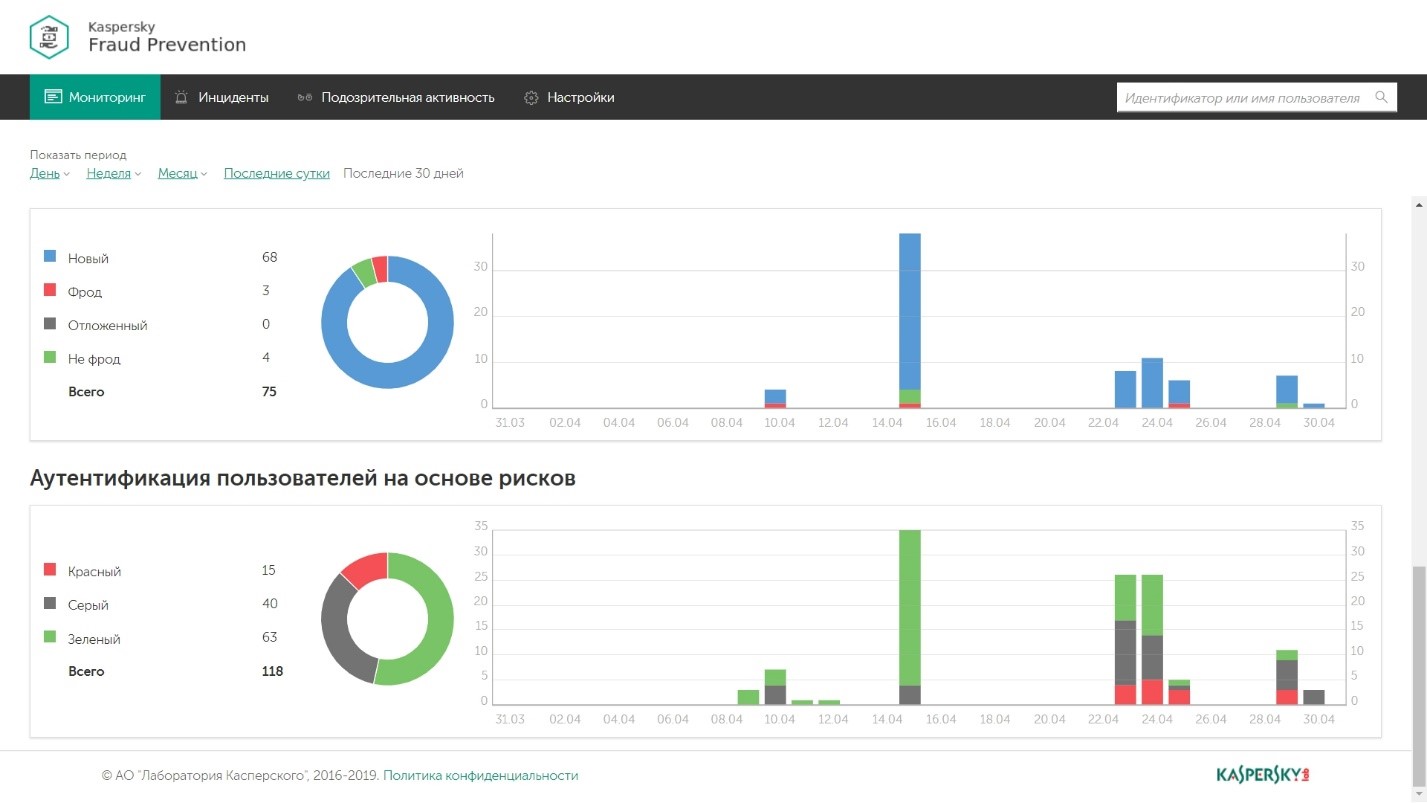

Kaspersky Fraud Prevention

Компания «Лаборатория Касперского» основана в 1997 году (г. Москва). Компания изначально специализировалась на разработке средств защиты конечных рабочих станций, в том числе антивирусных решений как для частного, так и коммерческого использования. В настоящий момент «Лаборатория Касперского» развивает продукты, направленные на безопасность виртуальных и облачных сред, критических инфраструктур и средств защиты от кибермошенничества.

Решение Kaspersky Fraud Prevention от «Лаборатории Касперского» предназначено для решения проблемы цифрового мошенничества в онлайн-банкинге, ритейле, государственных сервисах, онлайн-играх и других отраслях, использующих веб-сайты и мобильные приложения для предоставления своих услуг. В рамках решения Kaspersky Fraud Prevention реализованы два продукта:

Рисунок 20. Интерфейс системы Kaspersky Fraud Prevention

Особенности Kaspersky Fraud Prevention:

Подробнее с продуктом можно ознакомиться на сайте разработчика.

ThreatMetrix

Компания RELX Group основана в 1993 году (г. Лондон, Великобритания). RELX Group — международная информационно-аналитическая компания, специализирующая на 4 основных сегментах: наука, технологии и медицина, бизнес-аналитика и риск-менеджмент, законодательство. В 2018 году компания приобрела компанию ThreatMetrix.

ThreatMetrix от компании RELX Group производит оценку контекста каждой транзакции в режиме реального времени, анализируя данные об устройстве, его местоположении и других идентификационных данных для выявления аномального поведения. ThreatMetrix позволяет защититься от мошеннических атак, включая атаки на основе подмены местоположения, MITM, MITB, внедрения скрытых вредоносных программ, необычного поведения ботнетов.

Рисунок 21. Основные возможности системы ThreatMetrix

Подробнее с продуктом можно ознакомиться на сайте разработчика.

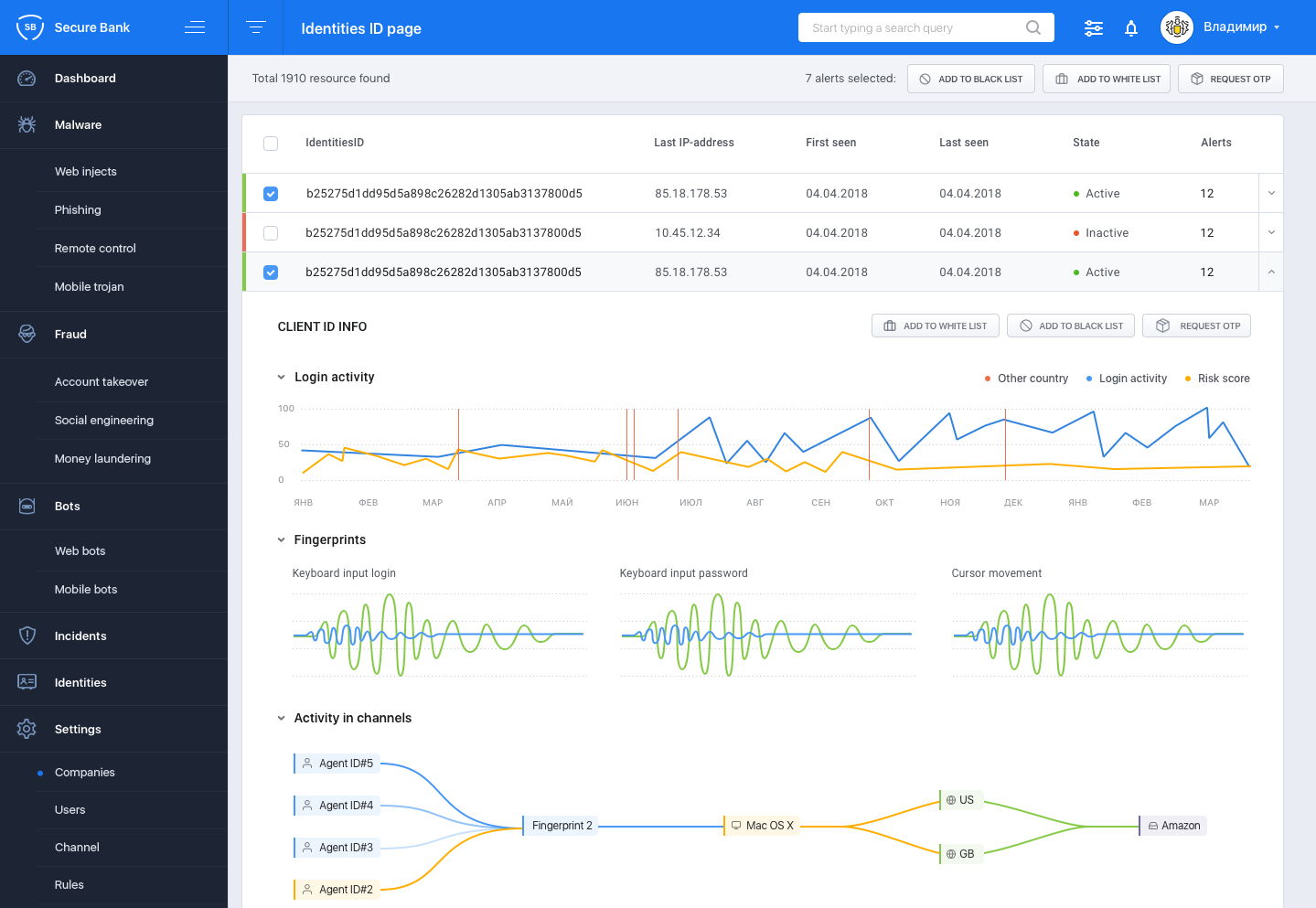

Group-IB Secure Bank

Компания Group-IB была основана в 2003 году (г. Москва). Основными направлениями компании являются предотвращение и расследование киберпреступлений, реагирование на инциденты, компьютерная криминалистика, консалтинг и аудит систем информационной безопасности. Group-IB занимается разработкой систем раннего предупреждения киберугроз, включая продукты для защиты от хакерских атак, хищений и мошенничества.

Антифрод-система от компании Group-IB называется Secure Bank и выполняет такие функции как выявление и предотвращение мошенничества в режиме реального времени на стороне клиента банка, включая выявление социальной инженерии, защиту от платежного мошенничества (в т. ч. от использования P2P-страниц для хищения, CNP-мошенничество и автоматическую подмену реквизитов платежа), защиту от банковских троянов, выявление кроссканального мошенничества (атаки через онлайн-порталы и мобильные устройства), а также защиту от кредитного мошенничества (бот-активность на странице заявки, работа кредитных брокеров, подложные заявки на кредит).

Кроме того, система идентифицирует устройства клиентов и предоставляет их показатели доверенности банку, что позволяет оптимизировать издержки банка от мошенничества и улучшить пользовательский опыт.

Рисунок 22. Интерфейс системы Secure Bank

Особенности Secure Bank:

Подробнее с продуктом можно ознакомиться в нашем обзоре и на сайте разработчика.

WEB ANTIFRAUD

Компания WEB ANTIFRAUD основана в 2017 году (г. Москва). Компания специализируется на разработке систем по мониторингу и противодействию мошенничеству с пользовательскими аккаунтами в банковских и других финансовых онлайн-сервисах.

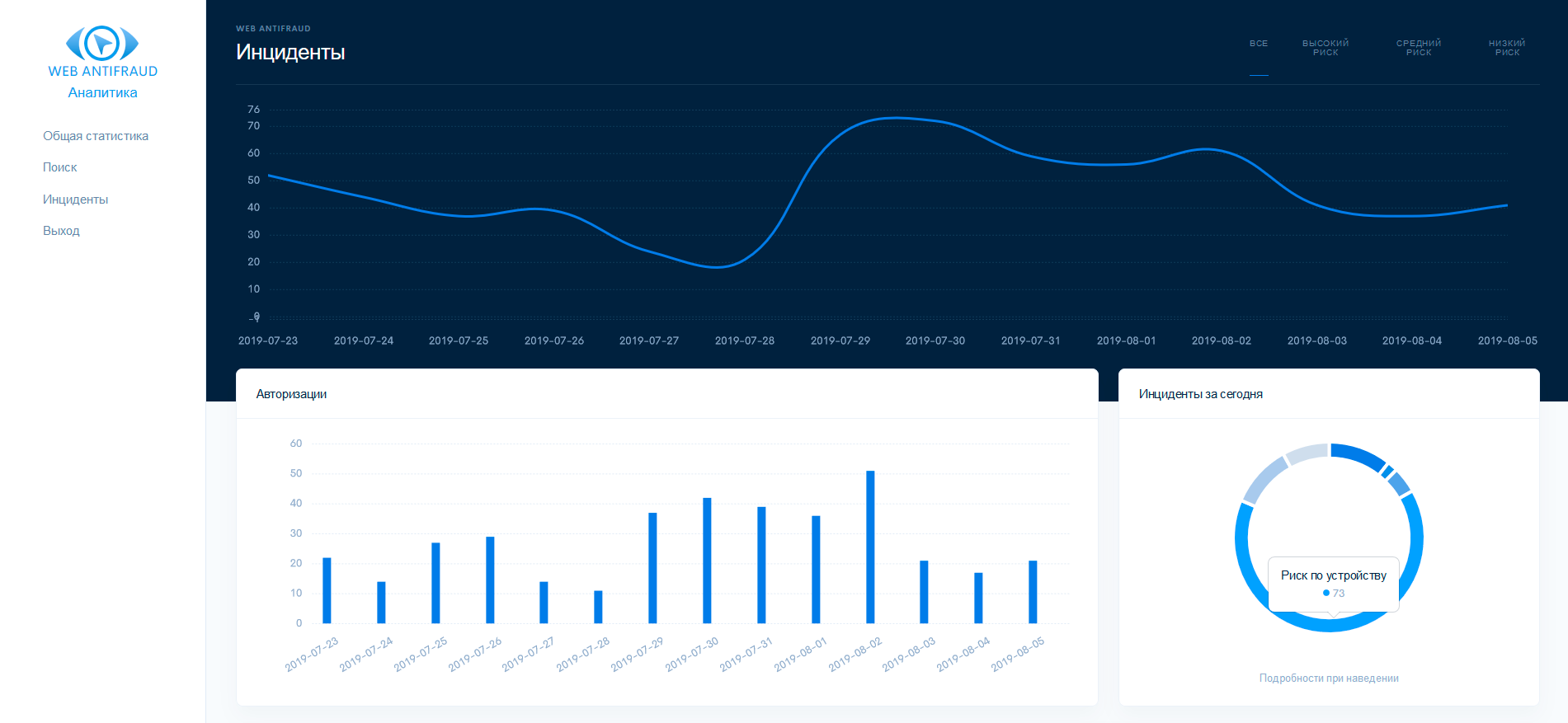

Система WEB ANTIFRAUD направлена на предотвращение кражи пользовательских аккаунтов в онлайн-сервисах. Для этого используется формирование отпечатка и анализ устройства пользователя, анализ поведения на сайте, поиск присутствия троянов в браузерах (в том числе автоматический перевод средств и MITB атаки), поиск принадлежащих одному владельцу аккаунтов (в целях реализации мер по предотвращению отмывания денег, AML), а также другие технические инструменты, препятствующие деятельности мошенников на сайте онлайн-сервиса. Антифрод решение WEB ANTIFRAUD работает автоматически без участия человека, но при необходимости предоставляет подробную аналитику по произошедшим инцидентам.

WEB ANTIFRAUD помогает принять решение о необходимости двухфакторной аутентификации в каждом конкретном случае, а также сообщает об инцидентах безопасности и признаках кражи аккаунтов.

Рисунок 23. Интерфейс системы WEB ANTIFRAUD

Особенности WEB ANTIFRAUD:

Подробнее с продуктом можно ознакомиться в нашем обзоре и на сайте разработчика.

Узкоспециализированные системы обнаружения признаков банковского мошенничества

FPS.Bio

Компания «ВижнЛабс» основана в 2012 году (г. Москва). Компания занимается разработкой программных средств в области компьютерного зрения и машинного обучения. В частности, специализация «ВижнЛабс» связана с созданием продуктов и решений в области распознавания лиц и объектов, а также дополненной и виртуальной реальности.

Система противодействия банковскому мошенничеству FPS.Bio от компании «ВижнЛабс» относится к классу узкоспециализированных платформ. Система разработана на базе решения по биометрической верификации и идентификации физических лиц. Ядром FPS.Bio является нейронная сеть, которая, по словам разработчиков, использует уникальные алгоритмы. К функциям системы относится формирование биометрического портрета клиента, сравнение его с миллионами аналогичных портретов и предоставление результатов для принятия решений.

Рисунок 24. Организация работ при использовании FPS.Bio

Подробнее с продуктом можно ознакомиться на сайте разработчика.

SmartTracker.FRAUD

Компания «Центр речевых технологий» основана в 1990 году (г. Санкт-Петербург). Компания специализируется на разработке систем в сфере биометрии, высококачественной записи, обработки и анализа аудио- и видеоинформации, синтеза и распознавания речи.

Программно-аппаратный комплекс фотобиометрический идентификации SmartTracker.FRAUD позволяет заменить проверку подлинности документов и предоставленной клиентами банка информации на совершено другой метод, основанный на контроле идентификации внешности (той информации, которую человек не может подделать).

Рисунок 25. Принцип работы SmartTracker.FRAUD

Подробнее с продуктом можно ознакомиться на сайте разработчика.

Смешанные системы противодействия банковскому мошенничеству

RSA Adaptive Authentication and Transaction Monitoring

Компания RSA основана в 1982 году (г. Бедфорд, штат Массачусетс, США). Компания специализируется на компьютерной и сетевой безопасности, в том числе разработке программного обеспечения для сетевой безопасности, двухфакторной аутентификации, предотвращения мошенничества, идентификации и управления доступом.

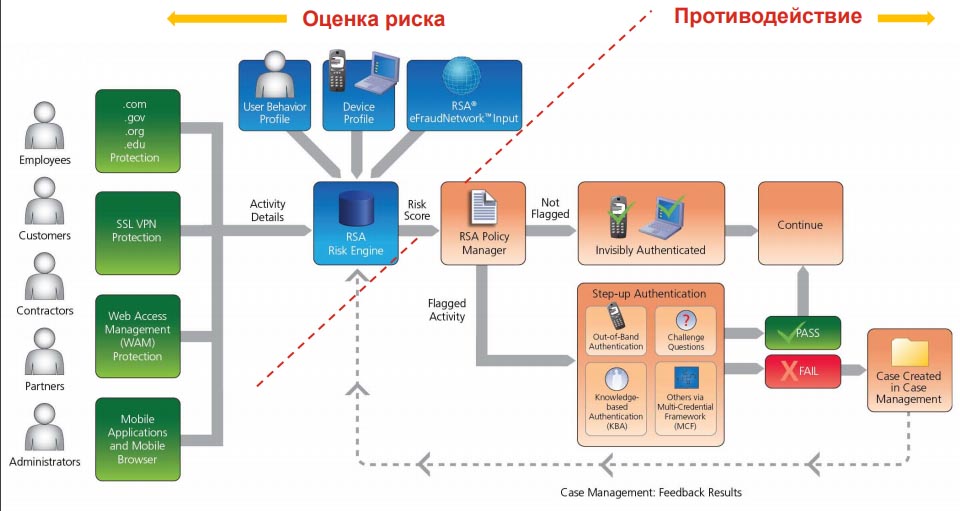

RSA Transaction Monitoring and Adaptive Authentication от компании RSA относится к классу общеаналитических платформ 1 класса, но включает в себя возможности и 2 класса. Система позволяет выявлять попытки мошенничества в режиме реального времени и производит мониторинг транзакций после входа пользователя в систему, что позволяет защититься от атак типа MITM и MITB. При этом RSA Transaction Monitoring and Adaptive Authentication может быть внедрена как на серверах организации, так и использоваться в качестве облачного сервиса.

Рисунок 26. Схема работы системы RSA Adaptive Authentication and Transaction Monitoring

Особенности RSA Transaction Monitoring and Adaptive Authentication:

Подробнее с продуктом можно ознакомиться на сайте разработчика.

BI.ZONE Cloud Fraud Prevention

Компания BI.ZONE основана в 2016 году и сегодня оказывает более 30 услуг по кибербезопасности: от киберразведки, консалтинга до расследования киберпреступлений, а также разрабатывает собственные технологичные продукты и автоматизированные решения для защиты ИТ-инфраструктур и приложений. Продукты BI.ZONE максимально автоматизируют процессы обнаружения и предотвращения кибератак, а применяемые технологии машинного обучения и искусственного интеллекта позволяют выявить атаки и мошенничество на ранних стадиях.

Антифрод-система BI.ZONE Cloud Fraud Prevention включает возможности платформ и 1 класса, и 2 класса. Она предназначена для кросс-канального мониторинга и анализа платежей в таких каналах, как интернет-банк, банк-клиент, мобильный банк, эмиссия, эквайринг. BI.ZONE Cloud Fraud Prevention проверяет все совершаемые платежи в реальном времени и с помощью машинного обучения и системы правил предотвращает мошеннические транзакции. Решение автоматически строит профиль клиента с учетом сессионных и платежных транзакций, цифрового «отпечатка» устройства, что позволяет проверять операции на соответствие модели поведения клиента и выявлять аномалии.

Рисунок 27. Интерфейс системы BI.ZONE Cloud Fraud Prevention

Основные особенности

Подробнее с продуктом можно ознакомиться на сайте разработчика.

Выводы

Мошенничество в банковской сфере продолжает прогрессировать с каждым годом. А потому растет рынок систем противодействия банковскому мошенничеству. Лидерами в данной сфере являются США. Однако обеспечение безопасности от фрода актуально и для российских финансовых организаций.

При выборе системы противодействия мошенничеству необходимо в первую очередь определиться с тем, какие задачи ей следует выполнять. В большинстве случаев для того чтобы защитить банк от мошенничества, потребуется использование антифрод-систем нескольких классов. При этом при выборе общеаналитических платформ следует обращать внимание на сложность внедрения и удобство использования, а при выборе систем, которые мы отнесли ко 2 классу, стоит обратить внимание на применяемые методы (например, схемы выявления вредоносных программ, возможности удаленного управления и т. д.). Продукты 3 класса могут дополнить систему защиты, т. к. каждый продукт решает узкоспециализированную задачу (распознает изображение, речь и т. д.)