Fcf yield что это

Free Cash Flow Yield или Доходность свободного денежного потока

Доходность свободного денежного потока – важный показатель, на который смотрит любой инвестор и аналитик. Разберемся, как его считать и почему его используют в анализе компаний.

Мультипликатор, показывающий сколько компания действительно зарабатывает

Free Cash Flow Yield (FCF yield) является одним из рыночных мультипликаторов, как EV/EBITDA, P/E или Дивидендная доходность. Много общего он имеет именно с дивидендной доходностью. Если див. доходность показывает, на какую доходность может рассчитывать инвестор при покупке той или иной акции (или сколько от стоимости акций может получить инвестор на момент покупки), то доходность свободного денежного потока показывает, сколько денежного потока на акцию можно получить при покупке той или иной акции.

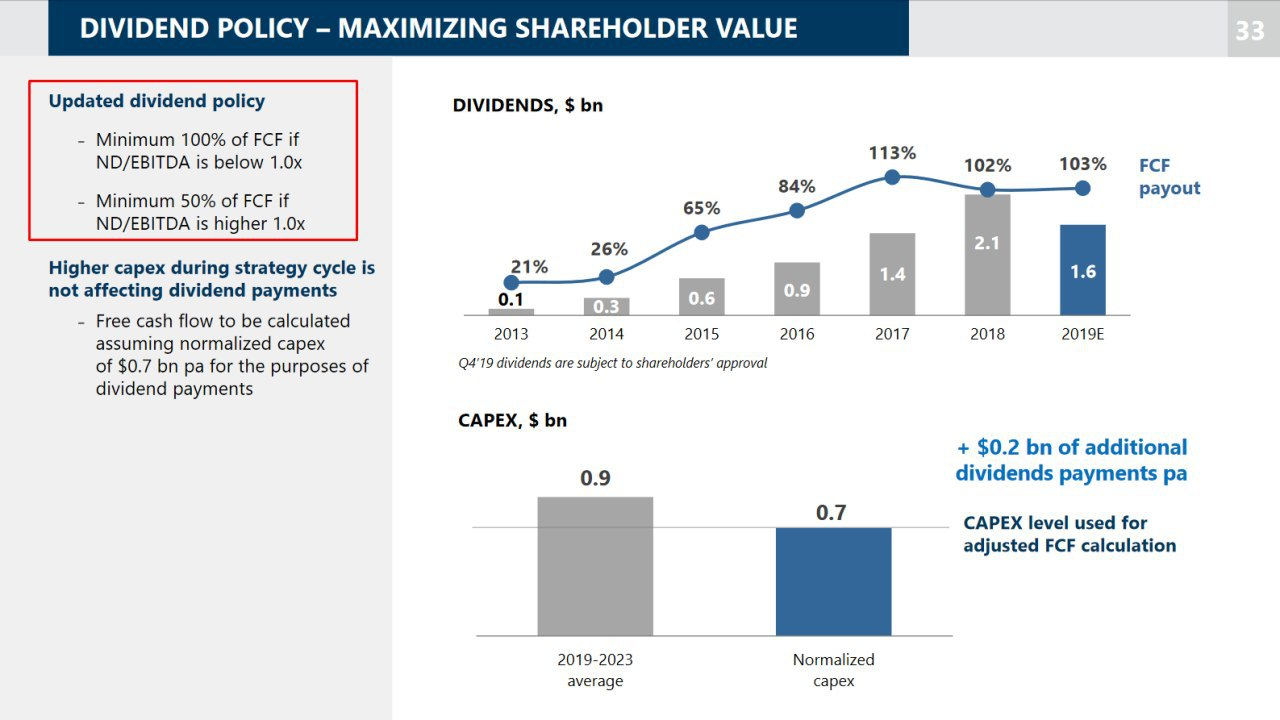

У каких-то компаний оба эти показателя могут совпадать: например, сталелитейные компании (ММК, Северсталь и НЛМК) при низкой долговой нагрузке стремятся выплачивать весь денежный поток в качестве дивидендов.

Но расчет FCF yield для таких компаний все равно остается актуальным по двум причинам:

Ввиду этих двух причин всегда имеет смысл понимать, сколько компания потенциально может выплачивать дивидендов.

Как рассчитывать доходность свободного денежного потока

Формула для расчета очень проста:

FCF yield = Свободный денежный поток / Текущая цена акции

Подробнее разберем числитель. Есть два вида свободного денежного потока: на всех инвесторов (акционеров и кредиторов) и только на акционеров. Так как кредиторы являются «старшими инвесторами», то акционерам остается денежный поток после выплат всех процентов и погашений обязательств в отчетном периоде. Рассчитывается свободный денежный поток на акционеров следующим образом:

EBITDA показывает, сколько именно денежной прибыли от основной деятельности заработала компания (например, от производства и продажи меди).

Изменение оборотного капитала показывает, сколько компания инвестировала на поддержание своего бизнеса (изменение запасов, дебиторской и кредиторской задолженности).

Капитальные расходы показывают, сколько компания инвестировала непосредственно в производство (купила новое оборудование, провела ремонт текущих станков и так далее).

Расходы по процентам и погашение долга в отчетном периоде относятся к кредиторам – более старшим инвесторам. Сначала компания должна расплатиться с ними.

Если компания привлекает новые кредиты, они могут пойти на выплаты акционерам (например, в виде байбека или дивидендов).

Все вышеупомянутые строки, в целом, неплохо прогнозируются и рассчитываются аналитиками. Так, если Норникель перейдет к выплате дивидендов из денежного потока, то можно заранее понять, насколько изменится его дивидендная доходность. С учетом того, что 2022-2025 гг. капитальные расходы Норникеля вырастут на 60% относительно уровня 2020 года, то при прочих равных денежный поток Норникеля может быть меньше, чем EBITDA.

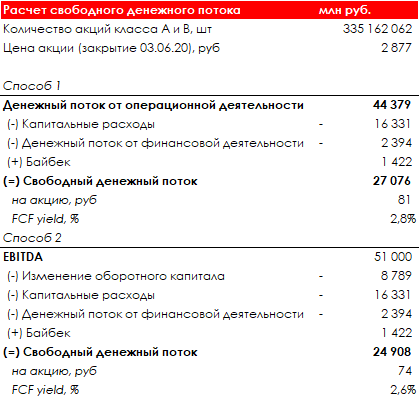

Чему равна доходность денежного потока Яндекса

Как мы говорили ранее, Яндекс – компания роста, поэтому не платит дивидендов. Инвесторам пока интересен рост бизнеса компании, который имеет большой потенциал. Тем не менее, даже сейчас мы можем рассчитывать, сколько потенциально дивидендов мог бы выплатить Яндекс, если менеджмент решил вдруг выплатить весь свободный денежный поток за 2019 год.

Все необходимые строки можно найти в отчете о движении денежных средств. Будем использовать две формулы. Первую – ту, о которой говорили выше. Вторую – аналогичную первой, только мы пойдем сразу от денежных средств от операционной деятельности (эти потоки уже учитывают изменение в оборотном капитале).

Все вычисления приведены ниже.

Итого, оба способа дают +/- одинаковые результаты. Доходность свободного денежного потока Яндекс за 2019 год составляет 2,6%-2,8%. Напомним, Яндекс – компания роста, поэтому в будущем EBITDA будет куда больше при меньших капитальных затратах, которые по итогам 2019 года составили 9% от выручки (как у НЛМК – куда более капиталоемкой компании в силу отраслевой специфики).

Вывод

Доходность денежного потока – один из ключевых параметров при анализе привлекательности компании. Однако делать выводы только по нему одному не стоит. Необходимо изучить бизнес компании, ее мультипликаторы, сравнить ее доходность с другими игроками в отрасли. Только тогда Вы сможете сделать правильную инвестицию.

Что такое Free Cash Flow Yield?

В этой части серии мы разберем, что такое доходность свободного денежного потока (FCF yield)

FCF yield = Свободный денежный поток на акцию / Текущая цена акции

Что показывает данный показатель?

В общих чертах, чем меньше данный показатель, тем менее привлекательна компания с точки зрения инвестиций. Это означает, что инвесторы получают меньшую отдачу на свои вложения. Высокий показатель означает, что компания генерирует достаточно кэша, чтобы удовлетворить все свои обязательства (включая выплату долга и дивиденды).

FCF yield: pitfall

Несмотря на то, что многие компании могут выплачивать дивиденды как процент (иногда даже все 100%) из свободного денежного потока, не стоит считать этот показатель, как прокси дивидендной доходности.

Стоит различать свободный денежный поток на компанию (Free Cash Flow to Firm) и свободный денежный поток на акционеров (Free Cash Flow to Equity). Из Free Cash Flow to Equity, как раз, и выплачивают дивиденды. Если у компании большая долговая нагрузка, ее FCF yield может быть высоким, тем не менее сам Dividend yield может быть близок к нулю.

Разберем на реальном примере: «Мечел»

Считаем Свободный денежный поток по упрощенной формуле:

Денежный поток от операционной деятельности – кап. затраты

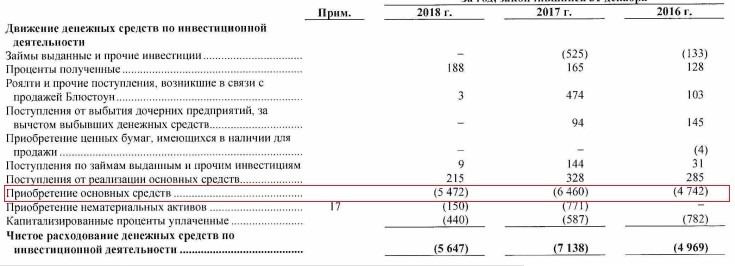

Необходимые строки можно найти в отчете о движении денежных средств (ОДДС) за 2018 год

Приобретение основных средств являются капитальными затратами для «Мечела»

FCF за 2018 = 68 118 – 5 472 = 62 646 руб.

Так как капитал Мечела состоит из обыкновенных акций и привилегированных (416,3 млн и 138,8 млн соответственно), то будем учитывать средневзвешенную цену, равную 78 руб.

Следовательно, FCF per share = 62 646 / 551,1 = 112,9 руб. FCF yield = 112,9 / 78 = 1,447, то есть 44,7% доходности.

Тем не менее, отметим, что у Мечела высокая долговая нагрузка (

6 Net Debt/EBITDA), поэтому сейчас он платит дивиденды только держателям привилегированных акций (20% от Чистой Прибыли) и не платит ничего держателям обыкновенных акций.

Именно поэтому, сравнивая компании между собой, стоит смотреть не только на FCF yield, но и на уровень закредитованности.

Резюмируя вышесказанное:

FCF простыми словами.

Инвесторы и аналитики могут использовать множество разных показателей для оценки компании. FCF на их фоне является одним из самых «продвинутых» из них, потому что учитывает движение денежных средств на всем протяжении бюджетного/фискального года.

Свободные денежные потоки, они же Free Cash Flows (FCFs) являются основным показателем живучести компании в долгосрочной перспективе. Дело в том, что бизнес должен быть самостоятельным: фирма должна генерировать достаточно дохода для спонсирования новых проектов, выплаты дивидендов и погашения долговых обязательств.

Формула расчета свободного денежного потока на собственный капитал может выглядеть так:

FCFE = NI + A – CE – ΔWC + ΔB

где NI – чистая прибыль фирмы;

A – расходы на амортизацию;

CE – расходы на капитальные вложения;

ΔWC – изменение оборотного капитала;

ΔB – разница между полученными и выданными займами.

Почему FCF? Иными словами, чем этот показатель лучше таких метрик, как чистая прибыль или EBITDA? Действительно, последние два показателя удобнее рассчитать и/или привязать, например, к ожидаемому росту продаж. В самом деле, инвесторы часто используют эти значения в совокупности с подходящими для них мультипликаторами и таким образом получают действительную стоимость бизнеса/актива. Однако, такие способы рациональный инвестор будет использовать лишь «навскидку», чтобы «отскринить» не подходящие для инвестирования варианты. FCF имеет целый ряд особенностей, которые выделяют эту метрику из остальных.

Во-первых, FCF – это денежные потоки, идущие владельцам бизнеса/актива после учета реинвестирования полученных за период средств в новые проекты компании (Cash Used In Investment Activities). В самом деле, это логично, что у фирмы есть инвестиционные нужды, т.е. для выживания в долгосрочной перспективе она должна постоянно вкладывать часть прибылей в развитие новых продуктов, оптимизацию существующего бизнеса, покупку стратегически важных активов и т.д. Здоровая с финансовой точки зрения компания должна уметь хотя бы отчасти спонсировать эти мероприятия из собственных средств, т.е. без привлечения сторонних инвесторов или кредиторов. Таким образом, FCF показывает инвесторам определенный бизнес/актив в более ярком свете.

Во-вторых, FCF включает в себя изменения в оборотном капитале (working capital) фирмы, чего не видно ни в чистой прибыли, ни в EBITDA. И хотя оборотный капитал нередко забывается при оценке бизнеса/актива, в основном, скорее всего, из-за непонимания его важности, он необходим для определения будущих денежных потоков и траектории ожидаемого развития бизнеса. Нужно понимать, как будут меняться денежные потоки с ростом бизнеса: придется ли компании все больше средств инвестировать в запасы (inventory), таким образом «запирая» капитал в менее ликвидных активах и увеличивая издержки, связанные с его хранением, износом, охраной и т.д., или ее бизнес-модель позволяет растить продажи без дополнительных вливаний (например, цифровые товары, вроде софта, не требуют растущего бюджета в контексте увеличивающихся продаж. Таким образом, w либо стоит на месте, либо вообще падает из года в год, что увеличивает стоимость такой компании, как, например, IBM). Как и следовало ожидать, 2:0 в пользу FCF.

В целом же, FCF лучше всего позволяет оценивать вероятность выживания и процветания бизнеса в долгосрочной перспективе, чего нельзя сказать о других, более простых показателях.

Свободный денежный поток (Free Cash Flow). Что это такое и как его считать

Почти все компании в презентации к финансовым результатам за отчетный период указывают такой важный показатель, как «свободный денежный поток». Понимание принципов его расчета и того, для чего он используется, необходимо каждому инвестору.

Что такое FCF

Согласно определению FCF (Free Cash Flow) представляет собой денежные средства за определенный период, которыми компания располагает после инвестиций на поддержание или расширение своей базы активов (Capex). Это измерение финансовых показателей и здоровья компании.

Существует два типа свободного денежного потока: свободный денежный поток для фирмы (FCFF) и свободный денежный поток для акционеров (FCFE).

Свободный денежный поток (FCF) — это денежные потоки, доступные всем инвесторам в компании, включая акционеров и кредиторов.

Данный показатель не является стандартизированным бухгалтерским показателем, т.е. вы не сможете найти его в отчетности компании. Менеджмент компании может рассчитывать FCF отдельно и использует его для наглядности финансового положения компании. Чаще всего подсчитанный FCF можно найти в презентациях компании, пресс-релизе или анализе руководством финансового состояния и результатов деятельности компании (MD&A).

Существует 3 основных метода расчета FCF

Выбор способа расчета зависит от того, насколько глубоко вы хотите проанализировать денежные потоки компании и на каких данных производится расчет показателя (исторических или прогнозных).

1 способ — самый простой, рассчитанный на первичную оценку денежных потоков компании по фактическим данным:

FCF = Чистые денежные потоки, полученные от операционной деятельности — капитальные затраты (Capex).

То есть из полученных за период денег от основной деятельности мы вычитаем капитальные затраты на поддержание или расширение производства.

Рассчитаем свободный денежный поток за I квартал 2018 г. на примере компании «Северсталь».

Капитальные затраты мы можем найти в отчете об инвестиционной деятельности. В данном случае они складываются из двух статей — Приобретение основных средств + приобретение нематериальных активов.

(В скобках подписана цифра, соответствующая строке в отчетности выше).

2 способ — более сложный, который более подробно раскрывает причины изменения свободного денежного потока:

FCF = EBITDA — налог на прибыль уплаченный — капитальные затраты (Capex) — изменения в оборотном капитале (NWC, Net working capital change)

То есть «грязный показатель» денежного потока (EBITDA) мы очищаем от налогов и изменения в оборотном капитале. Обратите внимание, что для расчета берутся именно фактически уплаченные налоги на прибыль, которые отражается в отчете о движении денежных средств компании. Это обусловлено тем, что FCF показывает реальные деньги, которые остаются в компании, в то время как уплаченные и бумажные налоги могут расходиться в несколько раз.

Что касается изменения в оборотном капитале, то каждый период компания должна поддерживать чистые оборотные активы, чтобы заниматься своей операционной деятельностью. Если она захочет увеличить выручку, она вынуждена будет увеличивать оборотный капитал, что в свою очередь требует привлечение дополнительных денежных средств из операционного потока на приобретение дополнительных активов.

Изменение в оборотном капитале также берется из отчета о движении денежных средств, тем не менее, компании не всегда его приводят в нем. Тогда мы можем посчитать NWC change самостоятельно из баланса компании, путем подсчета изменений оборотных активов и обязательств относительно предыдущего периода.

Расчет FCF вторым способом для компании «Северсталь»:

Получился результат больше, чем в первом случае. Не забываем, что EBITDA может содержать неденежные статьи, на которые необходимо корректировать свободный денежный поток.

3 способ подобен второму методу, но используется для прогнозных целей:

FCF = EBIT*(1-tax) + амортизация — капитальные затраты — изменения в оборотном капитале

Данный метод отличается от предыдущего исключительно учетом налогов. Поскольку он используется в целях прогнозирования, мы не знаем какими будут реально уплаченные налоги. Тогда в рамках метода используется эффективная средняя налоговая ставка (tax), рассчитанная на исторических данных.

Перечисленные формулы — это базовые формулы в классическом понимании. На практике расчет FCF корректируется разовые или неденежные статьи. Примерами могут служить вычеты, связанные с поступлениями в пенсионный фонд компании, или покупка других бизнесов (она не является частью капитальных затрат).

Таким образом, для каждой фирмы необходимо модернизировать стандартные формулы, чтобы учесть все моменты, связанные с компанией, а также страновыми или отраслевыми особенностями.

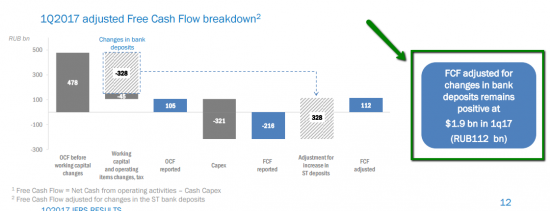

В презентации компании «Северсталь» можно найти подробный расчет показателя FCF:

Менеджмент компании отклоняется от классической формулы и вычитает выплаченные проценты (interest paid), а также прочие корректировки (other adjustments). Таким образом, в теоретическом понимании это больше похоже на показатель FCFE, о котором мы поговорим дальше.

Зачем нужен показатель FCF

Теперь давайте разберемся, зачем всем так нужен этот показатель FCF и почему большинство западных компаний привязывают дивидендные выплаты именно к нему.

Свободный денежный поток отражает ту сумму денег, которые зарабатывает компания от операционной деятельности. В отличие от прибыли FCF показывает, насколько компания умеет генерировать денежные потоки (исключает бумажные доходы), которые могут быть направлены на следующие цели:

1. Выплата дивидендов

2. Выкуп акций с биржи (Buyback)

4. Сделки M&A, скупка непрофильных активов

5. Сбережение денег на балансе

Напомним, один из способов оценки справедливой стоимости компании — это модель DCF (дисконтированных бедующих денежных потоков компании). То есть FCF и его динамика определяет рыночную стоимость акций компании, поскольку чем значительней денежные потоки, тем больше оснований у инвесторов рассчитывать на большие дивиденды (существуют исключения).

Тем не менее, многие компании придерживаются последнего варианта, поскольку боятся, что, если начнут увеличивать дивидендные выплаты, то в скором времени столкнуться с проблемами ликвидности.

Не стоит думать, что FCF это западный показатель, не пригодный для российских реалий. Он является концептуальным, и его смысл не теряется ни при каких обстоятельствах. Однако, если компания отчитывается только по РСБУ, рассчитать его будет гораздо сложнее.

Показатель FCFE (Free cash flow to equity)

FCFE — это разновидность свободного денежного потока, который показывает сколько от FCF приходится на акционеров. Это значение достаточно условная оценка, поскольку акционеры получают лишь дивиденды.

Основное различие между FCFF и FCFE заключается в том, что из FCFF вычитается часть денег, принадлежавшая кредитором. Формула данного показателя выглядит следующим образом:

FCFE = FCF — проценты уплаченные — (долг погашенный за период — долг выпущенный за период)

То есть, если компания нарастила долг за период, то она увеличила свободный денежный поток, которым могут распоряжаться акционеры. Показатель FCFE показывает сумму денег за период, которые акционеры могут использовать для своих нужд (выплата дивидендов, buyback) без вреда для операционной деятельности компании.

Уплаченные проценты мы также можем найти в отчете о движении денежных средств. Изменение долга находится либо в разделе финансовой деятельности ОДДС, либо отражается как изменение суммарного долга из баланса компании к предыдущему периоду.

Для компании «Северсталь» показатель FCFE равен:

Однако показатель свободного денежного потока, приходящегося на акционеров, имеет свои недостатки:

1. FCFE гораздо волатильней во времени, а следовательно менее предсказуем в финансовом моделировании.

2. Большое значение на показатель FCFE оказывает изменение долга за период. Проблема в том, что чаще всего компания не может использовать долг в любых целях (за исключением кредитных линий). Обычно существуют жесткие условия, которые ограничивают менеджмент компаний использовать привлеченные деньги, например, для выплаты дивидендов. В противном случае кредиторы имеют право вето.

Хоть показатель FCFE является больше теоретическим, но он также полезен как FCFF для анализа финансовой деятельности компании.

БКС Брокер

Последние новости

Рекомендованные новости

Фактор пятницы сдерживает рост рубля

Наиболее подходящие акции США для активных трейдеров на декабрь

Ставки по вкладам неумолимо растут

Главное за неделю. Будем качать посвистывая

Акции CrowdStrike упали от максимумов на 30%. Какие перспективы

NVIDIA. Пора забыть про сделку с ARM?

Sual Partners вновь настаивает на дивидендах от РУСАЛа

Адрес для вопросов и предложений по сайту: bcs-express@bcs.ru

* Материалы, представленные в данном разделе, не являются индивидуальными инвестиционными рекомендациями. Финансовые инструменты либо операции, упомянутые в данном разделе, могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном разделе.

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести, или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски. Клиент также несет расходы на оплату брокерских и депозитарных услуг, подачи поручений по телефону, иные расходы, подлежащие оплате клиентом. Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Перед совершением сделок вам также необходимо ознакомиться с: уведомлением о рисках, связанных с осуществлением операций на рынке ценных бумаг; информацией о рисках клиента, связанных с совершением сделок с неполным покрытием, возникновением непокрытых позиций, временно непокрытых позиций; заявлением, раскрывающим риски, связанные с проведением операций на рынке фьючерсных контрактов, форвардных контрактов и опционов; декларацией о рисках, связанных с приобретением иностранных ценных бумаг.

Приведенная информация и мнения составлены на основе публичных источников, которые признаны надежными, однако за достоверность предоставленной информации ООО «Компания БКС» ответственности не несёт. Приведенная информация и мнения формируются различными экспертами, в том числе независимыми, и мнение по одной и той же ситуации может кардинально различаться даже среди экспертов БКС. Принимая во внимание вышесказанное, не следует полагаться исключительно на представленные материалы в ущерб проведению независимого анализа. ООО «Компания БКС» и её аффилированные лица и сотрудники не несут ответственности за использование данной информации, за прямой или косвенный ущерб, наступивший вследствие использования данной информации, а также за ее достоверность.

свободный денежный поток (СДП, FCF)

FCF (free cash flow) — свободный денежный поток компании — это сумма, которую можно изъять из бизнеса без ущерба для будущей деятельности, так при её расчете были учтены внутренние потребности компании. Показатель FCF чаще даже более информативен чем чистая прибыль, поскольку инвесторы могут тратить только наличные денежные средства, а не прибыли отражаемые в отчетах компании[1].

Формула свободного денежного потока FCF

Примеры расчета свободного денежного потока

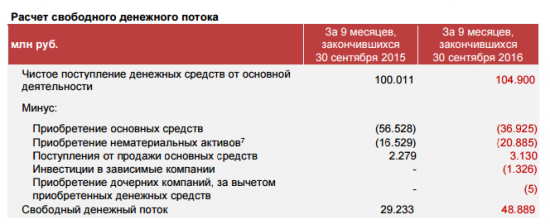

Пример того, как Газпром считает свой свободный денежный поток:

Пример расчета свободного денежного потока (FCF) МТС за 9 мес 2016:

http://static.mts.ru/uploadmsk/contents/1670/17112016_fin_res_Q3_2016.pdf

Отличие свободного денежного потока от чистого денежного потока

На примере результатов Траснефти:

Неплохая статья, где расписано как считать свободный денежный поток:

Например, открывая в Bloomberg монитор WCDS, я вижу сверху пятилетний CDS по облигациям Allstate, страховой с рейтингом ‘A- ‘, который стоит сейчас 30 bps. Это значит, что я мог бы продать страховку на это имя на пять лет и получать по 0,3% от номинального объема страхуемых обязательств. Например, я готов застраховать USD 10М, за что я каждый год буду получать USD 30,000 «страховой премии».

Если Allstate вдруг банкротится, происходит реорганизация, собирается комитет кредиторов, активы уходят с молотка, и, когда пыль осядает, выясняется, к примеру, что акционеры теряют все, а облигационеры получают 50 центов на каждый доллар. Но те облигационеры, которые не пожалели заранее 0,3% на страховку (что не так мало, как кажется, учитывая рейтинг и доходность Allstate), не расстраиваются – остальные 50 центов с доллара им должен я и другие продавцы

Авто-репост. Читать в блоге >>>

Большинство начинающих инвесторов в первую очередь смотрят на чистую прибыль (ЧП), поскольку это самый простой финансовый показатель. Не смотря на свою простоту, ЧП подвержена различным «бумажным» искажениям. Любой начинающий бухгалтер немного «поманипулировав» статьями баланса, способен как завысить так и занизить прибыль.

В свою очередь показатель свободного денежного потока (FCF) практически не подвержен «бумажным» искажениям, поэтому опытные инвесторы в первую очередь обращают внимание на возможность компании генерировать реальные денежные средства, а не бумажную прибыль.

Свободный денежный поток-это сумма денежных средств, генерируемых компанией, которая доступна для выплаты дивидендов, выкупа акций, погашения долгов или приобретения других компаний.

Авто-репост. Читать в блоге >>>

FCF простыми словами.

Инвесторы и аналитики могут использовать множество разных показателей для оценки компании. FCF на их фоне является одним из самых «продвинутых» из них, потому что учитывает движение денежных средств на всем протяжении бюджетного/фискального года.

Свободные денежные потоки, они же Free Cash Flows (FCFs) являются основным показателем живучести компании в долгосрочной перспективе. Дело в том, что бизнес должен быть самостоятельным: фирма должна генерировать достаточно дохода для спонсирования новых проектов, выплаты дивидендов и погашения долговых обязательств.

Формула расчета свободного денежного потока на собственный капитал может выглядеть так:

FCFE = NI + A – CE – ΔWC + ΔB

где NI – чистая прибыль фирмы;

A – расходы на амортизацию;

CE – расходы на капитальные вложения;

ΔWC – изменение оборотного капитала;

ΔB – разница между полученными и выданными займами.